Фінанси

кредитованиеУкраинские банки перестали выдавать кредиты

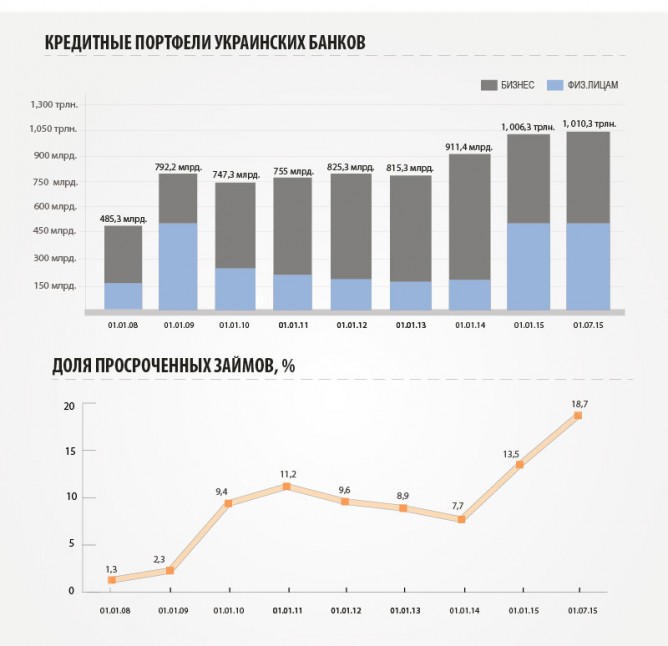

Кредитование в Украине «замерло». В первой половине 2015 года украинские банки практически не нарастили кредитный портфель. По данным НБУ, к 1 июля общий объем выданных займов достиг 1,010 трлн грн, а к началу года было 1,006 трлн грн. Незначительно нарастив объем кредитов для бизнеса, банки сократили выдачу займов для физлиц. Во второй половине года финучреждения не намерены наращивать объем кредитования, а скорее наоборот — сокращать кредитный портфель и ужесточать требования к заемщикам.

Взять кредит в банке становится все сложнее. Еще в прошлом году, столкнувшись с оттоком депозитов, финучреждения резко прекратили кредитование как бизнеса, так и граждан, повысив процентные ставки и требования к заемщикам. С начала года кредитный портфель по всей банковской системе практически не вырос, составив 1,010 трлн грн (в начале года этот показатель составил 1,006 трлн грн). Сейчас, несмотря на оживление по возврату гривневых депозитов, банки не спешат наращивать объем кредитования, поскольку динамика по вкладам еще неустойчивая. «В ипотечном и автокредитовании ожидать существенных изменений не стоит не только в текущем году, но и в первой половине следующего. В конце года возможна активизация кеш-кредитования», — сказал начальник управления общебанковских рисков банка «Финансы и Кредит» Николай Войткив.

Поставить на паузу

Отказывая украинцам в кредитах, банкиры ожидают прироста депозитов и готовятся к дальнейшему сокращению кредитного портфеля. Это следует из аналитического отчета Национального банка, подготовленного по результатам экспертного опроса кредитных менеджеров 55 банков. Причем уже в III квартале 58% опрошенных экспертов прогнозируют уменьшение портфеля кредитов бизнесу и 72% — физическим лицам. Отчасти на это повлияют жесткие условия выдачи займов. В отчете НБУ сказано, что во II квартале продолжалось ужесточение требований к кредитованию как бизнеса, так и частных лиц. «Усиление стандартов кредитования физических лиц обусловлено прежде всего макроэкономическими ожиданиями банков и повышением стоимости кредитных ресурсов», — говорят в НБУ.

Доступность кредитов для бизнеса уменьшилась под воздействием пессимистичных ожиданий банков по макроэкономическим показателям и обеспокоенности по поводу рисков кредитного залога. «Уровень одобрения заявок субъектов хозяйствования снизился по всем видам кредитов. Наибольшее снижение зафиксировано по долгосрочным и валютным кредитам», — сказано в отчете Центробанка.

Банки вынуждены «отсеивать» запросы на выдачу кредитов еще и в связи с увеличением доли просроченных займов. По данным НБУ, к началу июля в целом по банковской системе 18,7% кредитов финучреждения признали проблемными, то есть такими, которые не обслуживаются более 90 дней. Хотя еще в начале года показатель просроченных кредитов составлял 13,5%. По словам директора блока управления рисками UniCredit Bank Павла Гашковца, доля проблемных кредитов выросла, в том числе из-за конфликта на Донбассе, аннексии Крыма и девальвации гривны. Как объяснил господин Гашковец, в частности, их банк пытается найти компромисс с проблемными заемщиками, проводя реструктуризацию и пересмотр процентных ставок по выданным займам, а также продлевая срок погашения кредитов. Обеспокоенность банков можно понять, так как наличие «проблемки» вынуждает финучреждения направлять средства для формирования резервов.

Бедность — не порок

Украинцы и сами пока не спешат брать кредиты, особенно ипотеку и потребительские займы. В НБУ это объясняют ростом процентных ставок и снижением уровня потребительской уверенности. «Также спрос на ипотечное кредитование сдерживается неопределенностью на рынке недвижимости», — уточнили в Нацбанке. В отчете НБУ также сказано, что ужесточение стандартов по кредитам для физических лиц обусловлено тем, что банки ожидают роста инфляции, скачков обменного курса и ухудшения платежеспособности потребителей. «Второй год подряд респонденты констатируют снижение уровня одобрения кредитных заявок как по ипотечным, так и по потребительским кредитам», — отметили в НБУ.

По мнению главного финансового аналитика рейтингового агентства «Эксперт-Рейтинг» Виталия Шапрана, выводы из отчета НБУ отражают реальную картину с кредитованием. «Ситуация такова, что будут доступны все кредиты — только их мало кто брать будет», — говорит господин Шапран. Причина тому — дорогое обслуживание кредитов на фоне низких доходов населения. Причем условия выдачи займов — ставки, сроки, комиссии и требования иметь официальный доход — продолжают усиливаться. «Плюс банки могут повышать требования по соотношению реальных доходов к будущем платежам по кредиту», — объясняет Виталий Шапран. Будут ли банки и дальше продолжать такую практику — зависит от макротрендов, считает аналитик. «Если и дальше будет падать занятость, то риски проблемных кредитов для банков вырастут, и напротив, если падение занятости и деловой активности приостановится, то банки могут пойти на послабления», — считает эксперт.

Но, как отметил Николай Войткив, ослабление требований к заемщикам возможно только после существенного законодательного усиления защиты прав кредиторов. «Все другие факторы — второстепенные. Даже если у банков будет огромный профицит ресурсов, никто не будет без оглядки кредитовать «всех и вся», — уверен эксперт. Но в любом случае, по мнению господина Войткива, рассчитывать на послабления в нынешнем году не стоит. «Предположим, что сейчас будут сделаны реальные шаги в этом направлении (усиление защиты прав кредиторов, — ред.), но все равно нужно время для проверки работы всех этих изменений на практике», — подчеркнул Николай Войткив.

Предпосылок для снижения ставок кредитования сегодня также нет, говорит вице-президент, руководитель управления по развитию розничных продуктов Альфа-Банк Украина Алексей Пузняк. «Условия кредитования уже достаточно жесткие и, скорее всего, не будут меняться в ближайшей перспективе. Банки будут продолжать предлагать клиентам кредиты на короткий срок и строгие условия отбора. Из всех кредитов, по нашему мнению, продолжится развитие потребительского кредитования и выпуск кредитных карт. А вот ипотека или автокредитование будут крайне ограничены, как и выдача кредитов наличными», — прогнозирует Алексей Пузняк.

публікуються на правах реклами.

публікуються на правах реклами.