Фінанси

банковский секторЗа 2015 год действующие крупнейшие банки Украины потеряли почти половину капитала

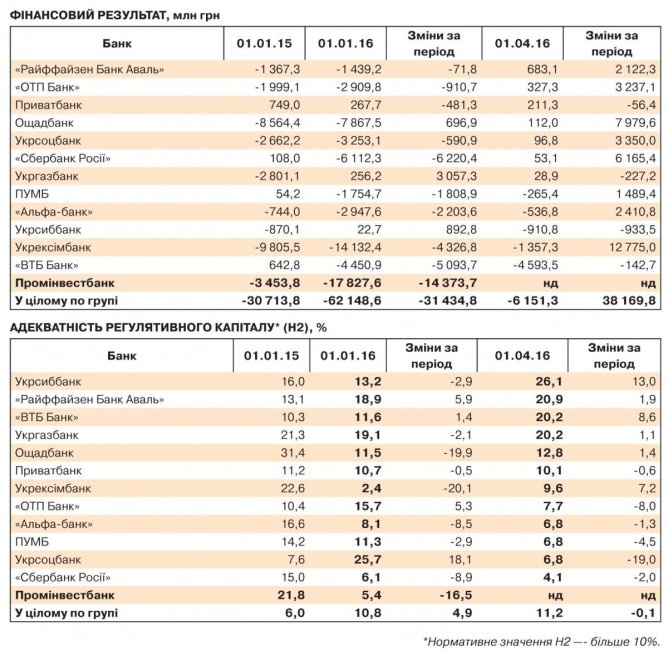

Собственный капитал группы крупнейших украинских банков уменьшился за прошлый год почти вдвое (с 99 млрд грн до 54 млрд), свидетельствуют показатели банков первой группы (по классификации НБУ, с активами больше 0,5% общесистемных).

Об этом сообщает Капитал со ссылкой на Зеркало недели.

Сокращение регулятивного капитала (Н1) в целом по группе составило 37,2 млрд грн (со 126,2 до 89 млрд). При этом его адекватность (достаточность — Н2) наоборот, выросла — с 6,0 до 10,8%.

При этом у двух банков группы — Проминвестбанка и государственного Укрэксимбанка значение собственного капитала оказалось отрицательным. Так у Проминвестбанка («дочка» российского ВЭБа), после потери 16,2 млрд. СК за 2015 г, его значение составило минус 10,1 млрд. При этом в пресс-службе Укрэксимбанка, в который редакция обратилась как в один из трех крупнейших банков, объявленных Нацбанком системными (другие два — Приватбанк и Ощадбанк) отказались давать какие-либо комментарии, сославшись на то, что отчетность банка еще находится на стадии подготовки.

Наибольшим собственным капиталом по национальным стандартам финотчетности располагали Приватбанк (27,54 млрд) и государственный Ощадбанк (9,89 млрд.).

Как ранее сообщалось, еще в начале года Кабмин объявил об увеличении уставных капиталов Ощадбанка (4,96 млрд) и Укрэксимбанка (9,32 млрд), а в Проминвестбанке, оказавшегося на грани введения временной администрации,проблема капитализации должна быть хотя бы частично решена за счет объявленного в конце февраля вливания на 20 млрд грн (800 млн долл.).

Как уточняется, Нацбанк так и не опубликовал результаты прошлогодних стресс-тестов по крупнейшим банкам. При этом в СМИ просачивалась информация и о том, что общая потребность в рекапитализации системы оценивается в 150-200 млрд. грн (и это — еще до последнего витка девальвации), а многие, в том числе и крупнейшие банки, работают с отрицательным капиталом. Напомним, что второй раунд диагностического обследования 20 крупнейших банков Украины был начат ровно год назад — 24 апреля 2015-го. В соответствии с программой расширенного финансирования EFF с МВФ результаты в отношении оценки потребности в капитале 10-ти крупнейших финучреждений должны были быть доступны еще в конце августа прошлого года, следующих 10-ти — в конце октября. В течение трех месяцев после этого банки должны были подготовить планы докапитализации. Однако после этого сроки завершения стресс-тестов и предоставления планов по рекапитализации дважды переносились — сначала на конец ноября 2015-го, а потом на 1 февраля 2016-го для первой десятки, и на 1 апреля — для второй. Соответственно, банки первой десятки должны были обеспечить положительное значение капитала до 1 апреля 2016, а второй — до 1 мая 2016, значение достаточности на уровне не менее 5% — до 1 сентября и 1 октября 2016 года соответственно.

Из объявлявшейся публично в нынешнем году фрагментарной информации, потребность в докапитализации отсутствовала у четырех из 20-ти крупнейших банков, а пять учреждений уже выполнили программу докапитализации. Об остальных итогах и показателях отдельных банков, получается, можно только догадываться.

Также можно пока только догадываться, насколько от вышеуказанных показателей будут отличаться ожидаемые финрезультаты банков по МСФО. Причем очевидно, что далеко не в лучшую сторону, так как более адекватные классификация активов и оценка рисков будут предполагать необходимость для банков зафиксировать значительно менее привлекательные показатели результатов своей деятельности.

публікуються на правах реклами.

публікуються на правах реклами.

Населения деньги в банк не несет так правительство решило забрать деньги тарифами.

Це результат діяльності баби-начальниці.