Думки

прогнозО возможном мировом экономическом кризисе

Что может стать тригером мирового кризиса? Инфляция. Мы привыкли к дефляционным процессам, но, вероятно, это в прошлом. В США базовая инфляция на протяжении 22 месяцев подряд стабильно находится выше целевого уровня в 2% с преимущественно восходящей тенденцией, вплоть до 2,4%. Это самые высокие показатели с 2009 года и самая продолжительная стадия нахождения Core CPI выше 2%. ФРС в оценке денежно-кредитной политики и прогнозе ставок денежного рынка смотрит на Core CPI, а не CPI. А вот Core CPI как раз в разгоне.

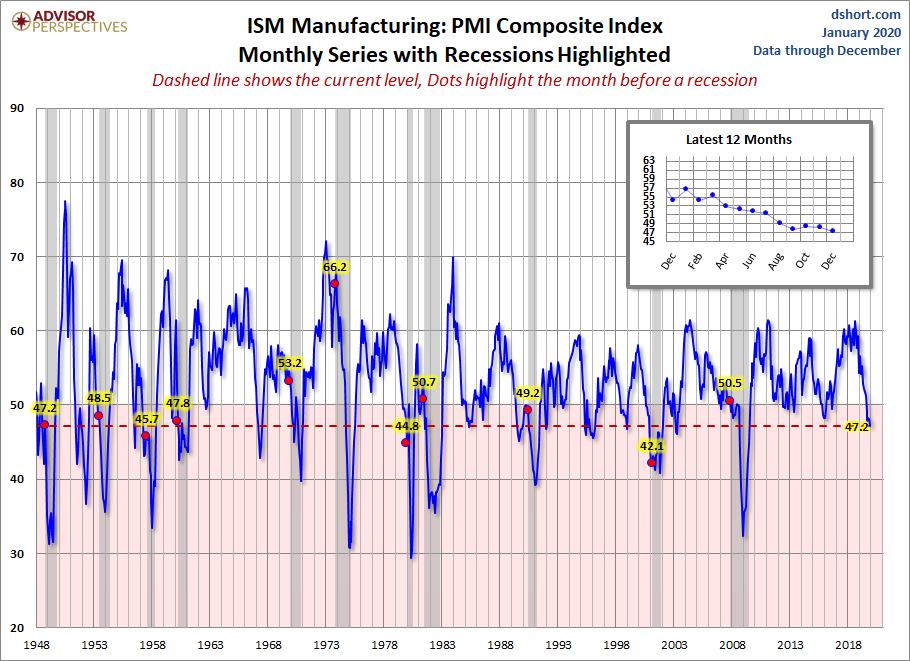

С учетом набранного темпа в начале января на конец месяца агрегат M2 может составить 15,75 трлн, что на 9% выше уровня января прошлого года. Учитывая инерцию трансляции монетарных факторов в реальный сектор экономики, с лагом в 4-6 месяцев может быть отражение разгона денежной массы в инфляции. Похоже ликвидность из финансового рынка впервые за период после кризиса 2008 года начала вырываться наружу. ВАЖНО - бизнес-активность это НЕ стимулирует. Производственный PMI США находится в пике с самым значительным даунтрендом с 2008 года (см. график, в т.ч. прошу обратить внимание на подграфик в правом верхнем углу, там данные за 2019).

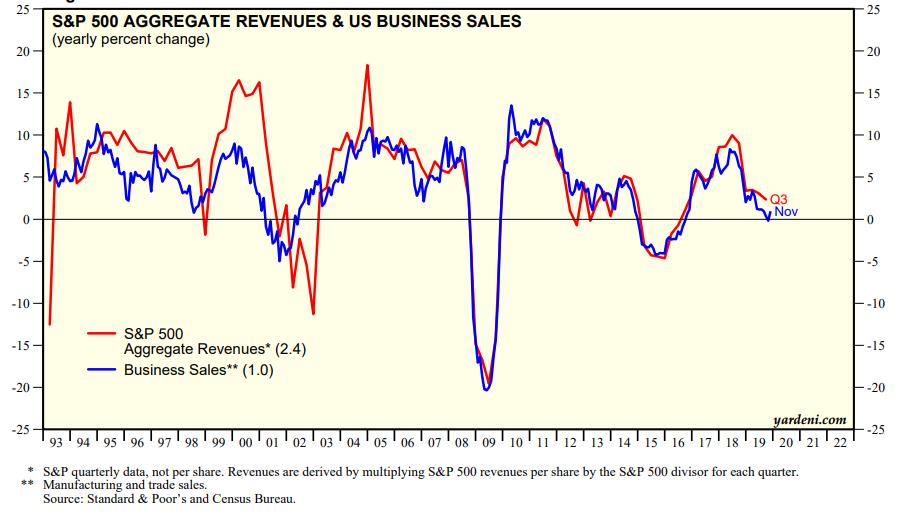

Промпроизводство падает. Выручка американских компаний снижается. В 4 квартале выручка компаний из S&P500 войдет в отрицательную зону по темпам относительно прошлого года (см. график).

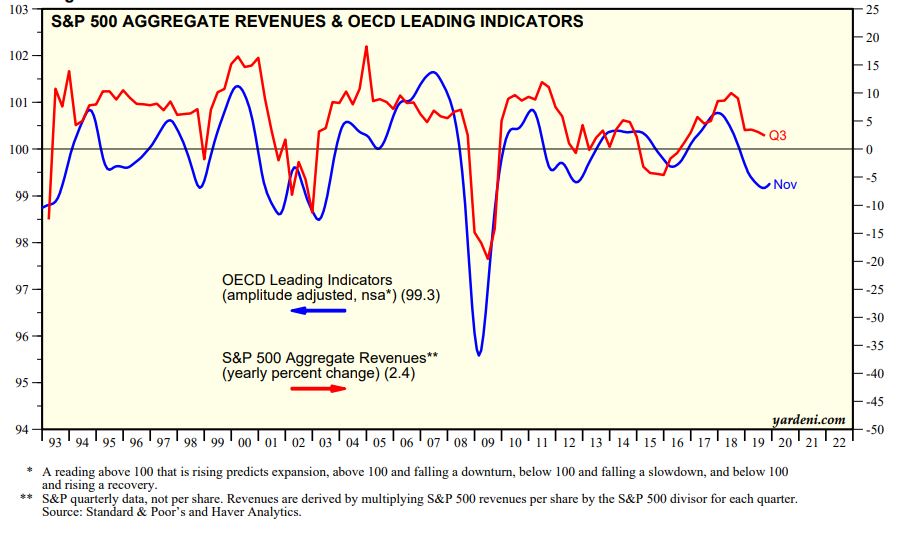

Новые заказы на промышленные товары падают на 1,5-3,5% год к году. Экспорт американских компаний снижается со 2 квартала 2019г в пределах 1,5-3% к аналогичному периоду прошлого года. Опережающий индикатор для стран ОЭСР показывает самый значительный обвал с 2008г (см. график).

Агрессивный разгон денежной массы начался с сентября 2019 с тотальной раскорреляцией относительно бизнес-активности. Исторически наблюдается корреляция между реальной денежной массой и макроэкономической тенденцией. Но не сейчас. Номинальный денежный агрегат M2 подходит к 9% г/г, а реальный к 6,5% При падающих макроэкономических показателях, это означает, что в перспективе полугода ожидается инфляционный всплеск. И вот здесь начинаются большие риски.

Дело в том, что ФРС начнет аварийное откачивание ликвидности с рынка. Но это не поможет, по крайней мере, в первой фазе, что еще больше усилит панические действия основных Центробанков мира. Рост ставок денежного рынка потянет рост ставок на долговом рынке, начнется массированный отток средств из неденежных финансовых активов в кэш, еще больше разгоняя денежную массу и усиливая инфляционное давление. Разлет ставок денежного рынка катализирует распад долгового рынка и череду банкротств. Дело в том, что последние 7-8 лет (с 2012-2013гг) американский бизнес активно заимствовал по нулевым ставкам, но не для инвестиций и расширения производства, а для дивидендов и бай-беков. Это не касается 50 самых крупных корпораций США - у них отрицательная долговая позиция, но компании из второй сотни, средний бизнес могут начать вылетать в трубу. Резкий разгон ставок и трудности в рефинансировании долгов затормозят инвестиционную и операционную деятельность. Т.о., кризис из финансового сектора будет транспонироваться в реальную экономику, усиливая уже имеющиеся негативные тенденции и факторы.

Тяжесть возможного кризиса будет усугубляться невозможностью основных Центробанков применять контрмеры. Кризис 2008-2009гг был сразу залит деньгами. Мощно и со всех сторон. Новый кризис (если он случится) будет на траектории откачки ликвидности. Поэтому падение будет более глубоким, а выход очень долгим (возможно, что по образу и подобию 1930-х гг).

В общем, нынешняя конструкция может работать при нулевых ставках и стабильно низкой инфляции. Как только инфляция вырвется из-под контроля, пойдет всепоглощающий коллапс - инфляция монетарного характера при низком спросе и падающем производстве. По крайней мере, первый звонок прозвучал.

P.S. Описанное – сценарий. Который может сбыться. Может не сбыться. Может все пойти по иному сценарию.

P.P.S. Насчет относительно высокой инфляции в США. А разве стоило ждать иного в аспекте агрессивных мер по стимулированию экономики, предпринимаемых Трампом?

P.P.P.S. Как это отразится на Украине? Да вы сами понимаете…

публікуються на правах реклами.

публікуються на правах реклами.