Фінанси

тенденцииИз-за нежелания собственников выбивать старые долги рекордно выросло число новых банков

Банковская система Украины в 2013 г. пополнилась семью новыми участниками. На 1 января 2014 г. количество кредитно-финансовых учреждений, имевших банковскую лицензию, выросло до 180. В начале года НБУ зарегистрировал еще один банк — 181‑й. Собственники созданных финструктур не захотели заниматься выбиванием старых проблемных долгов, предпочитая новые бизнес-модели.

Новенький готовенький

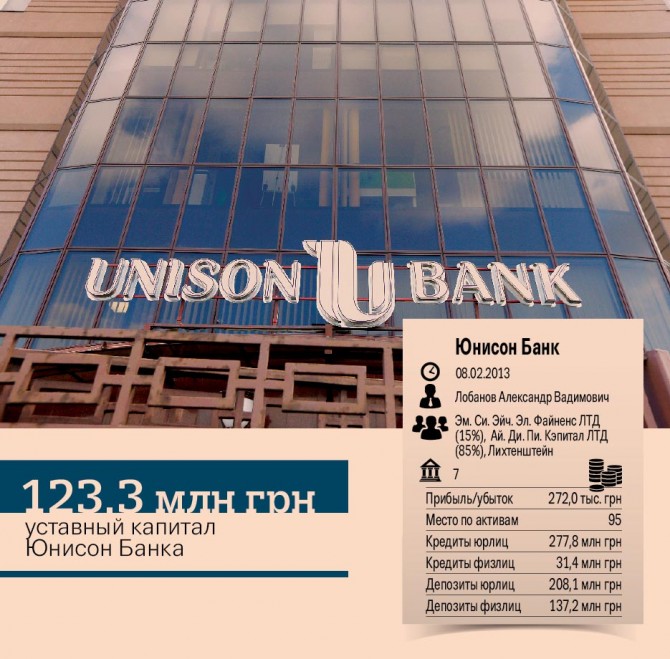

Первым на рынок в прошлом году вышел Юнисон Банк (Киев) — по данным регулятора, сейчас он 65‑й по размеру активов. Согласно информации на сайте финучреждения, его инвесторами выступили два европейских инвестиционных фонда — «Эм. Си. Эйч. Эл. Файненс ЛТД» (владеет 15 % акций банка) и «Ай. Ди. Пи. Кэпитал ЛТД» (85 %), которые зарегистрированы в Лихтенштейне. Председателем правления банка назначен экс-начальник департамента корпоративного бизнеса Дочернего банка Сбербанка России Александр Лобанов.

Как сообщил один из банкиров, приближенных к руководству Юнисон Банка, Лобанов — основной стратег финучреждения. «Я не могу подтвердить, что Лобанов имеет прямое отношение к созданию банка, и не знаю, есть ли у него доля в капитале опосредованно. Но работа Юнисон Банка построена под него, и все решения принимает Лобанов, а не акционеры», — говорит источник, пожелавший остаться неназванным.

Банк позиционирует себя как универсальный, предлагая не только розничные продукты, но и услуги для юридических лиц. Впрочем, как свидетельствует финансовая отчетность банка, розничный бизнес идет вяло. Кредитный портфель юрлиц практически в девять раз превышает объем займов, выданных населению. Денег юрлиц на депозитных счетах также больше, чем привлеченных у физлиц.

В июне 2013 г. на банковский рынок вышел еще один игрок — банк «Михайловский» (Киев). За полгода своей деятельности он успел нарастить активы до 477,6 млн грн, что позволило занять 145‑е место в списке банков. Единоличный акционер «Михайловского» — торговая компания «Экосипан», которая принадлежит нескольким юрлицам. Спустя два месяца после начала работы банк сменил председателя правления: с августа его возглавил один из акционеров «Экосипана», экс-предправления банка «Русский стандарт» Игорь Дорошенко. А первый председатель Николай Конопатский занял должность советника предправления банка «Михайловский». Финучреждение называет себя универсальным, наращивая розничную сеть отделений и мини-офисов в торговых центрах столицы. Но пока корпоративный кредитный портфель «Михайловского» в шесть раз превышает розничный.

В августе 2013 г. был создан Инвестиционно-трастовый банк (Киев), сегодня он 129‑й по размеру активов. Инвестором выступает торговое предприятие «Бируанг», учрежденное рядом физлиц. Председателем правления банка назначен бывший советник предправления банка «Рыночные технологии» Александр Подолянко. Ранее он подтверждал, что финучреждение будет развиваться одновременно как розничное и корпоративное. Но как следует из финансовой отчетности, банк не кредитовал население и средства у физлиц не занимал.

Аналогичным путем пошел начавший свою работу в сентябре 2013 г. банк «Портал», который занимает 125‑е место по размеру активов, а его корпоративный кредитный портфель в 23 раза превышает розничный. Спустя месяц после получения банковской лицензии финструктура заключила свой первый серьезный кредитный договор. В октябре банк открыл возобновляемую кредитную линию в 30 млн грн компании «Киевгорстрой-2». Руководит «Порталом» бывший предправления ТММ-Банка Олег Шульгин (в апреле 2013 г. переименован в Финанс Банк, также использовался для обслуживания девелоперско-строительной компании «ТММ-Холдинг»). Акционером банк «Портал» является Виктория Ефремова, которой принадлежит 99,984 % акций, сообщает финучреждение.

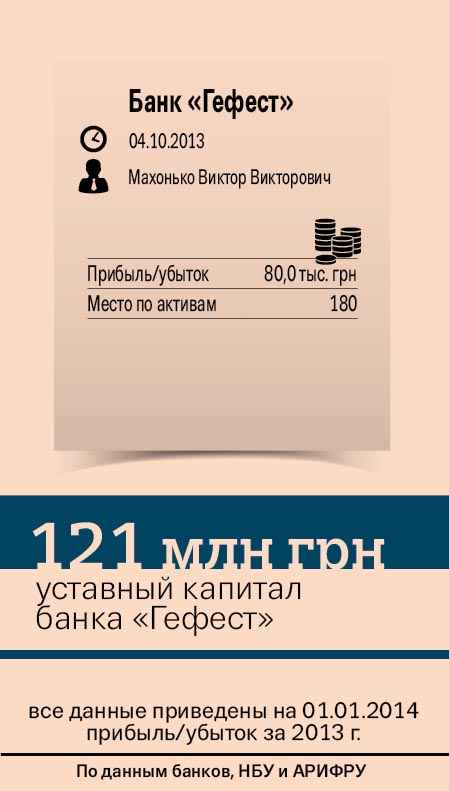

В октябре 2013 г. в Донецке зарегистрировали банк «Гефест», и на 1 января 2014 г. он был последним в списке кредитно-финансовых учреждений. За три месяца деятельности банк лишь успел разместить свои собственные средства в размере 1,6 млн грн в других финструктурах и понести админзатраты на 1,5 млн грн. В результате «Гефест» получил прибыль в 80 тыс. грн, причем ни депозитная, ни кредитная деятельности еще не проводились. Информация об акционерах также отсутствует. Известно только, что председателем правления банка назначен некий Виктор Махонько.

Смена курса

Для созданных банков гораздо более важным вопросом является уровень рисков, нежели специализация. «Все новые игроки в рекламных целях сразу же заявляют, что они будут универсальными. С точки зрения маркетинга им интересно получать предложения из всех секторов, чтобы работать с лучшими клиентами», — отметил главный финансовый аналитик рейтингового агентства «Эксперт-Рейтинг» Виталий Шапран.

Все вышеперечисленные финструктуры, кроме «Гефеста», по итогам 2013 г. зафиксировали убытки — от 1 тыс. грн до 3 тыс. грн. Причина отрицательного финансового результата тройки универсальных финучреждений — высокие административные затраты на фоне низкой операционной деятельности. По словам Шапрана, большая доля нерегулярных затрат, связанная в первую очередь с формированием сети отделений, будет приводить к убыткам еще два-три года и более.

При этом новички вполне надежны. «Эти банки пока находятся в режиме размещения средств, у них большая ликвидность и уровень достаточности капитала очень высокий. В краткосрочной перспективе они могут быть интересными для вкладчиков. Депозиты на три-шесть месяцев под ставки выше рыночных не несут в себе угроз для клиентов, поскольку эти ресурсы еще не размещены в каких‑либо активах», — уверяет Шапран. Да и кредитование они развивают не столь стремительно — как правило, такие банки еще минимум три-четыре года будут находиться в IV группе по размеру активов.

Узкопрофильный

А вот руководству созданного в сентябре 2013 г. Госзембанка (Киев) со специализацией определяться нет необходимости. Его единственный акционер — государство. Управляющая — Светлана Скосырская, ранее возглавлявшая другой госбанк «Киев».

Кабинет министр инициировал создание Госзембанка в июле 2012 г., возложив на финучреждение две ключевые функции: выдача кредитов аграриям под залог земли и распоряжение государственными землями. Планируется, что банк сконцентрирует под своим управлением все земли сельскохозяйственного назначения, находящиеся в госсобственности, а это более 10 млн га. Однако земли еще не прошли процесс инвентаризации. Как сообщил «Капиталу» источник в Государственном агентстве земельных ресурсов, полная перепись земель завершится только через два с половиной — три года. А пока финучреждение успело привлечь 19,7 млн грн средств юрлиц и зафиксировать убыток от деятельности в размере 2,9 тыс. грн.

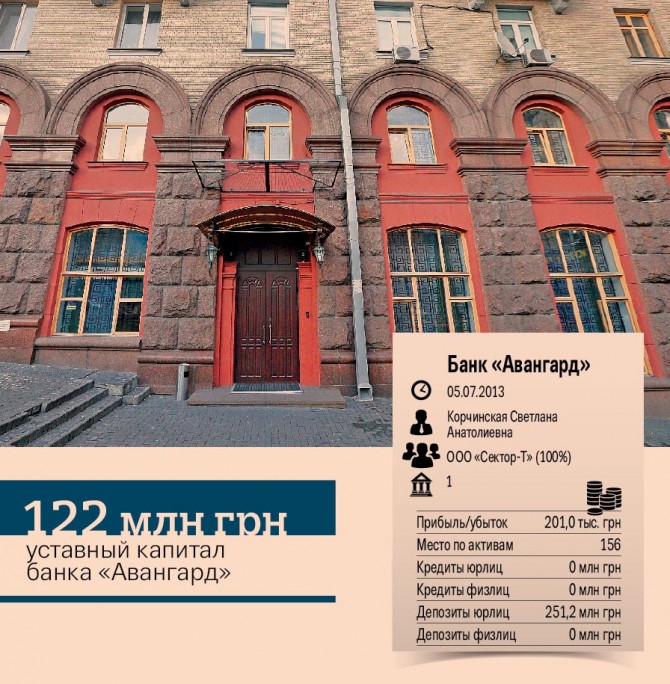

В 2013 г. начал предоставлять услуги еще один банк — «Авангард» (Киев). Скорее всего, изначально он был создан для последующей перепродажи банковской лицензии. Его первичные акционеры спустя два месяца, в октябре минувшего года, уже перепродали 100 % акций кипрской компании Westal Holdings, подконтрольной акционерам группы «Инвестиционный Капитал Украина» (ICU). Ключевые активы группы — одноименные компания-торговец и компания по управлению активами. Торговец является лидером по объемам сделок с облигациями, только этот сектор принес в 2012 г. компании примерно 120 млрд грн.

«Мы решили расширить свое присутствие на финансовом рынке через банковские операции. В стране уже много универсальных финструктур, поэтому основной фокус в развитии банка — казначейские операции на финансовом рынке и рынке капитала, обороты которых неуклонно растут. А в будущем, являясь крупнейшим управляющим активами и wealth management в Украине, планируем построить на базе банка «Авангард» полноценный private banking, который не будет вести рисковой коммерческой деятельности. Главной нашей задачей будет исключительно забота о сохранности денег и активов клиентов», — заявила глава наблюдательного совета банка «Авангард» Валерия Гонтарева. В январе 2014 г. банк получил лицензии Национальной комиссии по ценным бумагам и фондовому рынку (НКЦБФР) на осуществление операций на рынке ценных бумаг.

Председателем правления банка назначена Светлана Корчинская. По итогам прошлого года банк поднялся на 156‑е место по размеру активов, финучреждение получило прибыль в 201 тыс. грн, а депозитный портфель юрлиц составил 251,2 млн грн.

В конце января 2014 г. НБУ также выдал лицензию Вектор Банку, но какой‑либо информации о финучреждении пока нет.

Вектор-2014

Построить новый банк, продукты и услуги которого будут тесно привязаны к новым технологиям, — такую идею вынашивает бывший зампред совета директоров Дельта Банка Евгений Плотица. По его мнению, сегодня очень удачное время для создания такого финучреждения с нуля, поскольку крупные IT-компании предлагают очень выгодные цены на приобретение лицензий на программное обеспечение. «Никогда еще таких привлекательных цен на программное и аппаратное обеспечение не было. Компании снизили цены на лицензии, для того чтобы в нынешних условиях хоть как‑то финансово обеспечивать свои офисы в Украине. Продав разрешение, компания сразу же получает доход — лицензия не требует производства, а продав ежегодную поддержку — денежный поток», — подчеркнул Плотица. По его словам, в нынешних условиях можно полностью собрать программу за $ 1,5 млн.

«Мы сознательно приняли решение о создании нового банка, а не о покупке одного из многих существующих на современном рынке. Купить старый банк и форматировать его под наши принципы было бы достаточно долгим, затратным и трудоемким процессом. Мы же пытаемся уже сегодня стать инновационным, эффективным финансовым институтом, который качественно отличается от других банков уровнем сервиса, технологиями и продуктовым рядом», — заявил Александр Лобанов.

Инвесторы очень часто боятся купить скелет в шкафу, объясняет желание создавать, а не приобретать Евгений Плотица. «Бывает, после покупки банка оказывается, что его клиенты — компании, аффилированные с предыдущим акционером. После сделки они могут просто перестать обсуживать кредитную задолженность», — заверил эксперт.

Часто желание именно купить банк, а не создать новый инвесторы объясняют тем, что с активами они приобретают и клиентскую базу финструктуры. Это в условиях жесткой рыночной конкуренции за клиента особенно важно. Тем не менее бывают случаи, что клиенты, связанные со старым акционером, после смены собственника уходят, и банку приходится искать пути замещения такого оттока в экстренном режиме.

«Еще один риск — это информация, которую долго скрывают старые акционеры. И обнаруживается она, только когда новый состав правления начинает разбираться что к чему. Поэтому иногда акционерам легче создать банк, чем рисковать. Лицензия будет стоить около $ 3 млн, в зависимости от перечня операций, которые планирует осуществлять фининститут.

«Запускать банк в работу, начинать сейчас бизнес рискованно, поскольку сложно спрогнозировать доходность. Ведь на создание учреждения и его инфраструктуры, подготовку к работе понадобится около года. Для этого нужен персонал — около 40 человек, содержать которых практически невозможно, когда банк не ведет активную деятельность», — обращает внимание Плотица.

В долгий путь

Общее количество банков по итогам 2013 г. приумножилось впервые за последние четыре года. С осени 2008 г. у финучреждений один за другим начался отток вкладов физлиц. Проблемы с ликвидностью вынудили НБУ ввести мораторий на досрочное снятие депозитов. Уже к концу I квартала 2009 г. временные администраторы прописались в десяти финструктурах и, не найдя возможности для докапитализации, двинулись на поиск новых инвесторов. Однако желающих купить проблемные активы было немного. До конца марта так и не смогли найти инвестора для днепропетровского банка «Причерноморье», и он стал первым игроком, покинувшим рынок. Во втором полугодии 2009 г. регулятор отозвал банковскую лицензию еще у шести участников. В 2010 г. свою деятельность завершили банкротством еще восемь коммерческих банков, по три финучреждения было ликвидировано в 2011 г. и 2012 г. В I квартале 2013 г. в Фонд гарантирования вкладов поступило решение НБУ о последующей ликвидации «Таврики» и Эрдэ Банка, проблемы которых начались в 2012 г.

В период кризиса и после регулятор не прекращал выдавать банковские лицензии — ежегодно открывались новые финучреждения. «В любой год всегда в системе наблюдалось движение: одни банки открывались, другие закрывались. Одни инвесторы уходили, другие приходили — это постоянный процесс», — подтверждает Виталий Шапран. К примеру, в 2009 г. было создано пять банков, в 2010 г. — три, в 2011 г. и 2012 г. — по два. Однако ликвидация и поглощение все же имели более весомый тренд, как результат — общее число банков снизилось до 176.

К 2013 г. финансовое состояние большинства финструктур стабилизировалось: количество банкротств снизилось, а доверие к банковской системе выросло. Уже по результатам 2012 г., впервые с начала кризиса, банки консолидированно зафиксировали прибыль в размере 4,9 млрд грн против 7,7 млрд грн убытка в 2011 г. Это подтолкнуло к формированию новых финансовых групп.

публікуються на правах реклами.

публікуються на правах реклами.