Економіка

долги«Укравтодор» хочет реструктуризировать часть займов

В этом году «Укравтодору» не хватит средств, чтобы обслуживать свои долги. Госагентство автомобильных дорог готовится к реструктуризации части займов и намерено договариваться с инвесторами об отсрочке платежей. Параллельно ведомство инициировало ревизию всех долгов, в том числе и перед подрядчиками. Как рассказали «Капиталу» в пресс-службе «Укравтодора», заниматься аудитом будут EY и Kreston International.

Заемщик с историей

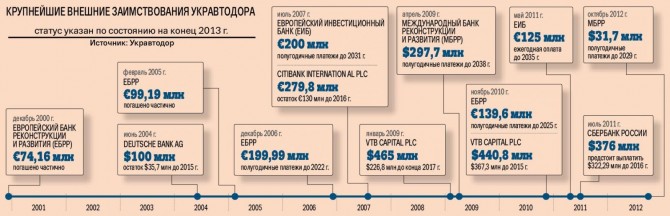

Кредитный портфель «Укравтодора» составляет около 37 млрд грн. Преимущественно это купонные облигации и кредиты международных финансовых организаций. Из 37 млрд грн более 20 млрд грн было взято под госгарантии на внутреннем рынке. Остальное привлечено у МФО.

В пресс-службе «Укравтодора» «Капиталу» подтвердили, что обязательства перед зарубежными кредиторами будут выполнены в срок и в полном объеме. Что касается внутренних заимствований, агентство будет настаивать на отсрочке выплат на год-два. Накануне глава ведомства Александр Малин заявил, что этот вопрос уже обсуждается на уровне Нацбанка, в портфеле которого также есть облигации «Укравтодора». По его словам, в правительстве готовят постановление о переносе сроков выплат. Но какие именно долги туда войдут — пока неизвестно. Не знают об этом и сами кредиторы.

В «Укравтодоре» изданию сообщили, что собрания инвесторов еще не было и идет процесс переговоров. Однако в компании признают, что в первую очередь реструктуризация коснется тех серий внутренних облигаций, купонная ставка по которым составляет 16,3 %. Это очень высокая цена за ресурсы, обеспеченные госгарантиями, утверждает Малин. По подсчетам «Укравтодора», в 2014 г. им потребуется 10,5 млрд грн на обслуживание всех долгов, хотя фактически в распоряжении ведомства будет 3,5 млрд грн. Усугубляет положение выплата внешних займов, привлеченных в евро и долларах. После девальвации национальной валюты обслуживание внешнего долга автоматически увеличилось вдвое в гривневом эквиваленте.

Основная часть внутреннего долга «Укравтодора» — это несколько серий купонных облигаций, размещенных в конце 2012 и 2013 гг. на 19 млрд грн. Деньги агентство привлекало в спешном порядке для выполнения ремонтных работ. Семь серий разместили под 16,3 % годовых, бумаги еще почти на 5 млрд грн выпустили на закрытом размещении в августе 2013 г. под 8‑9,5 % в зависимости от серии. Покупали облигации преимущественно государственные банки. Первые три выпуска на 6 млрд грн в полном объеме выкупили Укрэксимбанк и Ощадбанк, заявил ранее бывший зампредседателя госагентства Николай Мездрин. Срок погашения бумаг приходится на 2017‑2019 гг. Но один из последних выпусков ведомство размещало всего на год. И в августе 2014 г. ему предстоят выплаты на 1,55 млрд грн.

«Укравтодор» ведет переговоры о реструктуризации с Ощадбанком, подтвердил Малин. Но, согласно проспекту эмиссии, в числе инвесторов, среди которых госагентство намеревалось разместить бумаги, кроме госбанков, также значатся около 60 коммерческих финструктур и крупнейшие инвестиционные компании.

Новые гарантии

В «Укравтодоре» отмечают, что реструктуризация займов, ранее привлеченных под госгарантии, будет проведена путем выпуска нового размещения под более низкий процент. По мнению Малина, предельная ставка при наличии правительственного поручительства не должна превышать 10 % годовых. Опрошенные «Капиталом» финансовые аналитики не берутся прогнозировать возможную реакцию рынка на новые выпуски под заявленную ставку. «Стоимость новых займов будет зависеть от рыночной ситуации в период выпуска (размещения) и будет ли госгарантия по ним или нет», — отметил старший финансовый аналитик группы «Инвестиционный Капитал Украина» (ICU) Тарас Котович.

В инвесткомпаниях не верят, что «Укравтодор» в ближайшее время решится на размещение и Министерство финансов согласует выпуск. Кроме того, существует риск, что все выпуски с высокой ставкой в 16,3 % годовых сразу реструктуризировать не удастся. На 2014 г. в новом госбюджете был пересмотрен предельный объем государственных гарантий с 50 млрд грн до 25 млрд грн. Учитывая это, согласование займа под гарантии правительства на 14 млрд грн в текущем году крайне сомнительно.

публікуються на правах реклами.

публікуються на правах реклами.