Бізнес

недраУкраина имеет геологический козырь, но не использует его

В недрах нашей страны сосредоточено около сотни видов полезных ископаемых, рыночная стоимость которых, по подсчетам ученых, оценивается в $ 7,5 трлн. В общей сложности минерально-ресурсная база Украины составляет 20 тыс. месторождений и рудопроявлений, из которых 7,8 тыс. разведанных и только 3,3 тыс. разрабатывается. Традиционно украинские предприятия добывают железные, марганцевые, урановые, ильменитовые руды, уголь, природный газ, нефть (а также конденсат), циркон, каолин (и глины), соли, графит, нерудное сырье для металлургии, облицовочные и строительные камни, минеральные воды, благородные и цветные металлы.

Но развита отечественная добывающая промышленность недостаточно: наличием полного цикла производства (от добычи полезных ископаемых до выпуска конечной продукции из них) могут похвастать лишь немногие отрасли (металлургия, производство цемента и нефтепродуктов). Одним не хватает последнего передела (при мощной сырьевой базе титановая промышленность, например, не производит титановый прокат), другим — добываемого сырья. К примеру, для полного обеспечения мощностей атомной энергетики, которая вырабатывает половину тока в стране, необходимо увеличить добычу урана в три раза.

Еще на заре независимости украинские чиновники отпугнули международных инвесторов, желавших вкладывать деньги в добычу полезных ископаемых. С тех пор доверие не восстановлено — иностранцы согласны заниматься здесь лишь добычей углеводородов.

Перекос

Собственно, добыча и переработка минресурсов всегда составляли основу экономики Украины, но в последнее время их значение существенно выросло. Если в начале 1990‑х разработка недр обеспечивала 23‑25 % ВВП страны и треть валютных поступлений, то сейчас эксплуатация сырьевой базы дает 42 % ВВП и две трети валютного притока. И это произошло вовсе не потому, что в разработку недр хлынули иностранные инвестиции. Просто на заре девяностых перерабатывающие промсектора занимали большую, чем сейчас, долю в экономике. Развитые страны, утверждает заведующий отделом полезных ископаемых Института геологических наук НАН Украины Леонид Галецкий, роль горнорудного сектора в экономике сознательно ограничивают.

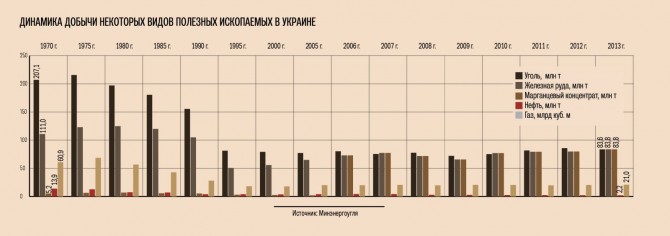

При возросшем значении для украинской экономики добывающая отрасль в целом находится в стадии глубокой стагнации. Добыча основных ископаемых по сравнению с пиковыми 1970‑ми снизилась к середине 1990‑х и остается на этом уровне. Если в 1975 г. Украина добыла 123 млн т железной руды, 215,7 млн т угля, 68,7 млрд куб. м природного газа, 12,8 млн т нефти и 6,5 млн т марганцевых руд, то в 1995 г. добыча руды и угля снизилась в 2,5 раза (до 50,7 млн т и 83,8 млн т соответственно), газа — в 3,8 раз (до 18,2 млрд куб. м), нефти — в 3 раза (до 4,1 млн т) и марганцевых руд — в 2 раза (до 3,2 млн т) — см. «Динамика добычи некоторых видов полезных ископаемых».

Исключение

Выбивается из общей тенденции железорудный сегмент: добыча железорудного сырья (ЖРС) с 1995 по 2013 г. выросла почти на 70 %. Но и в этом секторе заложена мина замедленного действия. «Сегодня нарушен основной закон горного дела: прирост запасов полезных ископаемых должен опережать объемы их добычи, — отмечает Леонид Галецкий. — А сейчас практически никто не занимается наращиванием запасов».

Украина использует месторождения железных руд, которые были разведаны и подготовлены к выработке еще в 1980‑е. По оценкам Института геологических наук, обеспеченность отдельных металлургических предприятий железной рудой составляет от 10 до 120 лет, в среднем 50‑60 лет. «Для дальнейшей перспективы развития сталелитейного сектора необходимо принимать меры для пополнения железорудных запасов», — считает эксперт. Иными словами, следует вкладывать деньги в разведку и разработку новых месторождений.

Тем более что их в стране предостаточно. В Украине насчитывается 80 месторождений железорудного сырья (32 млрд т руды, или 6 % мировых запасов), из которых эксплуатируется только 30. Крупнейшие разрабатываемые месторождения — Ингулецкое (запасы 1,1 млрд т руды), Первомайское (989 млн т), Скелеватское (760 млн т), а также большинство шахт Криворожского железорудного бассейна. Неразрабатываемые — Белановское, Кременчугское, Попельнастовское, Восточновалявкинское, Переверзевское, Севернобелозерское, Пролетарское, Ореховское и др.

Приход

Аналитики и ученые утверждают, что Украина развивает сырьевой потенциал однобоко. Добывая ограниченное количество полезных ископаемых, которые используются в цепочке уголь — железная руда — сталь, отечественная индустрия нетронутыми оставила запасы редких металлов. При этом сравняться с такими крупными добытчиками тех же железных руд, как Китай, Бразилия или Австралия (вместе добывают две трети ЖРС в мире) Украине не удалось из-за отсутствия масштабных инвестиций. Мировые сырьевые гиганты — австралийские компании BHP Billiton и Rio Tinto или бразильская Vale — предпочитают вкладывать в чью угодно рудодобычу, только не в украинскую.

Из последних железорудных проектов следует отметить планы Rio Tinto освоить крупнейшее в мире месторождение железной руды Simandou в Гвинее и инвестировать туда $ 20 млрд (включая строительство железнодорожных коммуникаций и порта). Выходит, по сравнению с украинским инвестклимат африканских стран более привлекателен для инвестора (даже учитывая затяжную судебную войну Rio Tinto с Vale за право разрабатывать гвинейское месторождение).

Впрочем, эксперты не допускают мысли, что в железорудном сегменте стоит ждать прихода мощных зарубежных инвесторов. Их просто туда не пускают отечественные металлургические финансово-промышленные группы. «Украинские компании сами заинтересованы в разработке месторождений железорудного сырья, — отметил директор ГП «Укрпромвнешэкспертиза» Владимир Власюк. — Этим, очевидно, объясняется нерешенность вопросов переработки окисленных руд и запуска Криворожского горно-обогатительного комбината окисленных руд, которым интересовались мировой сталелитейный гигант ArcelorMittal и китайская компания SinoSteel.

Стоит также вспомнить о деятельности канадской компании Black Iron, которая с 2010 г. пытается заняться добычей железной руды на Шимановском (запасы 645,8 млн т) и Зеленовском месторождениях (запасы оцениваются; оба Днепропетровская обл.). Сдвинуть проект с мертвой точки (в частности, у компании возникли проблемы с отведением земли вокруг Шимановского месторождения, что фактически лишило инвестора всяких перспектив его освоения и грозило потерей лицензии на разработку) удалось только после подключения к нему украинского «Метинвеста» Рината Ахметова. Летом прошлого года компания «Метинвест» за $ 20 млн приобрела 49 %-й пакет акций Black Iron (к 2018 г. предприятия намерены начать промышленную добычу руды). «Я с нетерпением жду начала тесного сотрудничества с «Метинвестом», — на радостях заявил тогда генеральный директор Black Iron Мэтт Симпсон. — Вместе мы сможем построить в Украине новое горнорудное производство мирового класса».Общая стоимость проекта разработки этих месторождений оценивается в $ 1,094 млрд.

Уход

Украина приобрела репутацию ненадежного партнера среди международных горнодобывающих компаний еще в 1990‑е. «10‑15 лет назад мировые сырьевые компании приходили в Украину, — рассказывает Леонид Галецкий. — Некоторых я сам приводил». К примеру, Zakar Resources LTD, Korab Resources Ltd, Supatcha Resources Inc, Northland Power Ink, Aurora Pacific, ValGold Resources Ltd, CCI Holding Ltd, GEUS, Emerging Markets Investments, Yalta AG, DTP Terrassement и др. готовы были вкладывать инвестиции в добычу золота, алмазов, железорудного и энергетического сырья…

И все они уходили несолоно хлебавши. «Существует непубличная цена вхождения, она заложена в тот или иной проект», — делится особенностями введения бизнеса в Украине руководитель департамента риск-менеджмента международной юридической фирмы Integrites Евгений Тимошенко. Обычно это некий «валовый платеж», после которого иностранная компания получает карт-бланш на деятельность в стране. Но это — в более-менее цивилизованном государстве, где за получение «непубличного платежа» чиновник создает инвестору режим наибольшего благоприятствования. В Украине в конце 1990‑х даже после стимулирования госслужащих добиться от них ничего было нельзя. «Как только появлялся «запах денег», — сетует Галецкий, — украинские власти резко меняли тактику — выставляли инвестора из Украины, аргументируя решение тем, что государство должно само развивать эти направления». В результате страна оказывалась у разбитого корыта — без инвестора и без продукции.

Ярчайший пример этого — практика привлечения (и отпугивания) капитала в золотодобыче. В 1996 г. для разработки украинских золотоносных рудников компания Ashurst Technology Corp. Ltd. создала венчурную «дочку» Ashurst Resources International, которая в рамках договора о совместной деятельности и инвестировании (подписан с государственным ЗАО «Укрзолото» в марте 1997 г.) занялась привлечением финансирования на Лондонской и Торонтской фондовых биржах, а также внебиржевом рынке США. «Укрзолото» имело право разрабатывать пять месторождений (Сергеевское, Клинцовское, Юрьевское, Балка Золотая и Балка Широкая), которые расположены в Днепропетровской и Кировоградской областях и оценивались геологами примерно в 95 млн грн. Согласно договору, канадская структура должна была получить 20 % в новосозданном СП — Ukraine Gold International. — если обеспечит около $ 30 млн инвестиций.

Но после ухода с поста тогдашнего премьера Павла Лазаренко золотые проекты были заблокированы. В октябре 1997 г. новый премьер Валерий Пустовойтенко ликвидировал «Укрзолото» под формулировкой «неудовлетворительная деятельность по проведению экономического эксперимента по привлечению негосударственных инвестиций в развитие золотодобывающей и золотоперерабатывающей промышленности». Ashurst, в свою очередь, направила в адрес ликвидационной комиссии официальную (и до сих пор не удовлетворенную) претензию на сумму $ 4,1 млн.

Аналогичная история произошла с закарпатским золотом. В 2003 г. на Мужиевское месторождение (разведанные запасы золота — 40‑50 т, цинка — 300 тыс. т, свинца — 700 тыс т.) зашла австралийская компания Zakar Resources, купив 6,3 % акций ООО «Закарпатполиметаллы» (остальная доля осталась у ГАК «Украинские полиметаллы»). Стратегическая программа развития предполагала вложение иностранцами около $ 70 млн и добычу 1,5‑2 т золота в год. Но компания успела предоставить — а рудник освоить — лишь около $ 1 млн, которые ушли на добычу 161 кг драгоценного металла в 2004 г. и 185 кг в 2005 г. В конце 2006 г. добычу прекратили из‑за отсутствия финансирования со стороны учредителей. Возникла парадоксальная ситуация: государство, за которым было 93,7 % акций, не могло влить средства, а инвестор мог, но под 6,3 %-й пакет не захотел. В 2007 г. исполнительный директор Zakar Resources Крис Баркер заявил о готовности инвестировать 100 млн грн на условиях изменения размера уставного капитала ООО «Закарпатполиметаллы» и, соответственно, увеличения доли своей компании до 75 %. Но украинское правительство не спешило идти навстречу старому инвестору, а рассматривало возможность вхождения в состав учредителей ООО нового. Артем Басмаджан, тогдашний и. о. председателя правления ГАК «Украинские полиметаллы», в 2008 г. рассказал прессе о заинтересованности в развитии золотодобычи английской European Minerals Corp. (ЕМС), которая уже получила поддержку на высшем уровне. «Президент Украины Виктор Ющенко направил в Кабмин поручение: содействовать EMC и ее представителю — ООО «Свит», — отметил Басмаждан. В результате компания Zakar Resources ушла из Украины, а «Свит» так и не начал разработку в Мужиево.

«Классическая ситуация для любого горного проекта в такой развивающейся стране, как Украина, такова, что без поддержки государственных органов, центральных или местных, реализовать проект практически невозможно, каким бы привлекательным он ни выглядел на бумаге, — говорит аналитик инвесткомпании Concorde Capital Роман Тополюк. — К рискам, угрожающим успеху проекта, инвесторы, как правило, относят возможную потерю прав на разработку месторождения. Однако если подобные риски часто реализуются в той или иной стране, отношение к такому государству формируется негативное».

Такое отношение сформировалось и к Украине. Как отметила исполнительный директор по Украине «Канадско-Украинской Торговой Палаты» Эмма Турос, коррупция, тотальное рейдерство, отсутствие защиты инвестиций и действенных методов отстаивания своих интересов (в том числе через суд) — основные причины неудач зарубежного инвестора в Украине. «В условиях ведения бизнеса, когда все компании равны, но некоторые «равнее», должна быть очень высокая доходность», — констатирует Турос, а этим Украина похвастать не может. К тому же добывающая промышленность требует больших капитальных затрат, средства на которые, как правило, привлекаются на фондовых рынках. К примеру, на Фондовой бирже Торонто, специализирующейся на размещении акций компаний добывающей промышленности (57 % всех публичных компаний-эмитентов, занимающихся добычей полезных ископаемых, листингованы на этой площадке). «Подобное привлечение капитала требует в первую очередь доверия к эмитенту», — подчеркивает Турос. И если компания не в состоянии реализовать проект, под который были привлечены десятки, а то и сотни миллиардов долларов, доверие инвесторов утрачивает не только эмитент, но и целая страна.

Ожидания

Многие аналитики уверены, что эпоха первичного накопления капитала, так называемый дикий капитализм, Украина уже пережила. Приход в страну мировых компаний добывающего сектора, таких как Shevron, Shell и ExxonMobil, демонстрирует становление капитала. По словам Леонида Галецкого, многие зарубежные игроки готовы вернуться на рынок Украины и работать в новых экономических условиях (по крайней мере, об этом было заявлено на экономическом форуме «Украина-Канада 2014», который состоялся во Львове 28‑30 мая 2014 г.).

«Потенциально наше государство способно привлечь около $ 2‑3 млрд инвестиций в добычу и обогащение твердых минералов», — прогнозирует Владимир Власюк. При этом в долгосрочной перспективе, уверен Евгений Тимошенко, из нескольких миллиардов приток инвестиций в Украину может увеличиться до нескольких десятков миллиардов долларов. Та же Австралия, например, в последнее время ежегодно получает в среднем около $ 200 млрд инвестиций в горнодобывающую отрасль (капитальная стоимость проектов без учета налогов и платежей).

Титановый потенциал

Остро стоит вопрос обеспечения сырьем и титанового производства (собственно, существование титановой промышленности в Украине тоже под вопросом. — «Капитал»), ведь большинство карьеров ильменитовых руд разрабатывается уже 50 лет. Исчерпываются Лемненское и Иршанская группа месторождений (остались только техногенные продукты).

Введено в разработку Междуреченское и готовятся Злобичское, Тарасовское, Левобережное, Кропивенковское и Мотронно-Анновский участок Малышевского месторождения. «Конечно, лучшие месторождения титановых руд уже освоены, — отмечает заотделом полезных ископаемых Института геологических наук НАН Украины Леонид Галецкий, — а имеющиеся — более сложные, они требуют новых подходов, решений, а также больших инвестиций». По подсчетам ученого, для разведки и подготовки к эксплуатации такого месторождения, как Злобичи (россыпное; полезные ископаемые находятся близко к поверхности земли) с запасами в 3010,6 тыс. т ильменита, необходимо около $ 6 млн. Но чтобы начать эксплуатацию Стремигородского месторождения (коренное; полезные ископаемые на глубине от нескольких десятков до нескольких сотен метров) с запасами 1,3 млрд т, потребуется около $ 600 млн. «Стремигородское месторождение относится к наибольшим в мире; разрабатывать его планируют структуры Дмитрия Фирташа, — сообщил Галецкий. — Кстати, из‑за угрозы присоединения титановых ГОК (Иршанского и Вольногорского) к «Крымскому Титану», который находится на оккупированной Россией территории, решение украинского правительства не продлевать их аренду (которая заканчивается в сентябре 2014 г.) выглядит разумно».

Кроме названных, имеется еще целый ряд перспективных к разработке месторождений, как россыпных, так и коренных. В общей сложности в Украине сосредоточено 20 % мировых запасов титановых руд. Два месторождения по уровню запасов относятся к уникальным, 12 — к крупным и 10 — к средним. 12 месторождений детально разведано и передано промышленности, 8 — разрабатывается. В мировом производстве ильменитового концентрата доля Украины составляет 11,5 %, рутилового — 8,5 %, двуокиси титана — 3 %, титановой губки — 5 %, титановых шлаков — всего лишь 0,7 %. «Это искажение украинских возможностей, — подчеркивает Галецкий. — Мы работаем на уровне титановых концентратов, хотя ставили цель производить готовый высокопередельный продукт. Титановые ресурсы позволяют Украине занять лидирующие позиции среди производителей сверхпрочного металла и изделий из него». В мире лишь США и Китай располагают вертикально интегрированными титановыми мощностями. Но парадокс в том, что в список крупнейших стран — производителей этого металла входит Россия, вообще не разрабатывающая собственных месторождений (компания «ВСПМО-Ависма» завозит титановые руды главным образом из Украины).

Леонид Галецкий,

Леонид Галецкий,

заведующий отделом полезных ископаемых Института геологических наук НАН Украины

— Почему Украине не удалось полноценно развить свой сырьевой потенциал?

— Сырьевой потенциал Украины всегда был развит однобоко. Так, освоение редкометалльной-редкоземельной промышленности упрямо сдерживалось советскими властями. За годы независимости минерально-сырьевая база вообще приобрела очертания гипертрофированной модели. Делая ставку на тяжелую промышленность, где горнодобывающий сектор и металлургия покрывают 64 % экономики страны, Украина получила статус сырьевого придатка мира. Тогда как, например, США, Франция, Япония не позволяют поднимать этот показатель выше 30 % в своей экономике. В этих странах акцент делается на «малотоннажные», наукоемкие производства, которые характеризуются низкой энерго- и ресурсоемкостью, ограниченным эковлиянием. Для перехода Украины к производству высококачественной продукции требуется ускоренное освоение и развитие месторождений ряда редких металлов и редкоземельных элементов.

— Имеются ли в стране запасы этих редких металлов?

— Украина владеет значительными запасами и прогнозными ресурсами редких металлов. К уникальным и крупным месторождениям относятся Пержанское (бериллий), Азовское (редкие земли, цирконий), Мазуровское (ниобий, тантал, цирконий), Полоховское (литий), Мостовое (тантал), Новополтавское (комплекс фосфорных редкоземельных и редкометаллических руд) и др. Мы имеем реальную возможность выйти на мировой рынок также с чистыми и сверхчистыми металлами — галлием, индием, таллием, бериллием, германием, палладием, свинцом, оловом, висмутом, скандием, теллуром (номенклатура редкоземельной продукции насчитывает 400 наименований), — выпуск которых можно наладить в украинских институтах и лабораториях, где еще сохранился опыт и потенциал отечественных ученых.

Показательным примером служит Казахстан, который активно реализует редкометалльные программы на государственном и межгосударственном уровне. Также поучителен опыт Китая, который за последние десятилетия колоссальными темпами развивал редкометалльную-редкоземельную промышленность и вышел на ведущие позиции в производстве этой продукции, значительно потеснив западных партнеров на рынке тантала, ниобия, ванадия и пр. Все более значимую позицию на этом рынке завоевывает Австралия.

А в Украине тем временем набирает обороты гигантская авантюра под названием «сланцевый газ». В нашей стране нет ни одного изученного и расследованного месторождения сланцевого газа, которое было бы поставлено на государственный баланс. Проведенными ранее прогнозно-геологическими исследованиями месторождения этого типа не выдвигались в число перспективных как по характеру сырья, так и по вероятным негативным экологическим последствиям их разработки. Начатые сейчас геологоразведочные работы по изучению месторождений пока не изменили этой оценки.

— Какой тогда смысл инвестору искать?

— На добычу сланцевого газа легче получить лицензию. А ведя разработку на этих участках, можно найти обычный природный газ. Вот на что ориентируются мировые компании.

публікуються на правах реклами.

публікуються на правах реклами.