Фінанси

евроинтеграцияЕвропейские правила сократят расчеты наличными и ограничат досрочное снятие депозитов

Соглашение об ассоциации между Украиной и Евросоюзом предполагает адаптацию национального регулирования банковского рынка к европейским стандартам в течение четырех-шести лет. «В соглашении очерчены направления работы по интеграции финансового сектора Украины с европейским: эффективное и прозрачное регулирование рынков банковских и других финансовых услуг, недопущение дискриминации иностранных предприятий, обеспечение равного доступа участников рынка к клиринговым и платежным системам, сближение украинского законодательства с европейскими acquis communautaire (кодекс законов и правил ЕС) в области финансовых услуг», — рассказывает председатель совета Независимой ассоциации банков Украины (НАБУ) Роман Шпек. По его мнению, в результате этой работы потребитель украинских банковских услуг будет чувствовать себя комфортно в любой европейской стране, а граждане стран ЕС — пользоваться финансовыми услугами в Украине. Впрочем, если для банков — это скорее возможности, то рядовые украинцы получат ряд ограничений.

Шире круг

Украинцы смогут без ограничений со стороны НБУ открывать счета в европейских банках, что может стимулировать финучреждения регистрировать филиалы в Украине. Такая законодательная возможность существует и сейчас, но еще ни одна иностранная финструктура не воспользовалась ее, говорит директор рейтингового агентства «Стандарт-Рейтинг» Андрей Никитин. С приходом новых игроков можно ожидать улучшения качества банковских услуг для конечного потребителя и появления финансовых продуктов, которые представлены на рынке ЕС, но пока недоступны в Украине. «Развитые рынки уже давно работают с производными финансовыми инструментами, включая фьючерсы и опционы, с курсовыми и процентными опционами. Внедрение этих инструментов предусмотрено в Соглашении об ассоциации», — указал Шпек.

15 тыс. грн составит максимальный порог наличных расчетов в Украине вследствие евроинтеграции

Еще одна новация, ожидающая украинцев, — синхронизация единой ставки налога на все доходы от инвестиционной деятельности: депозиты, дивиденды, инвестиционный доход, продажа ценных бумаг, отмечает начальник управления исследований Надра Банка Татьяна Нурмухаметова. Сейчас в Украине ставка составляет по некоторым инструментам 0 %, 5 % и 15 % от полученного пассивного дохода.

Ложка дегтя

Вместе с новыми возможностями клиенты банков получат и ряд ограничений. Например, расчеты наличными будут ограничены € 1 тыс., что должно стимулировать украинцев чаще совершать безналичные расчеты. «Постепенно и мы снизим порог наличных расчетов с нынешних 150 тыс. грн до 15‑20 тыс. грн, предварительно подготовив необходимую инфраструктуру и финансовый менталитет граждан», — заверила Нурмухаметова.

Вскоре клиенты банков могут утратить право на досрочное снятие вкладов. «Срочные депозиты должны стать депозитами на срок, так как сегодняшнее фондирование на базе вкладов до востребования не может быть конвертировано в длинный кредитный ресурс для экономики. И делает банковскую систему заложницей панических настроений вкладчиков», — уверена Нурмухаметова. Недавно и председатель НБУ Валерия Гонтарева сообщила о планах регулятора до конца года ввести запрет на досрочное изъятие вкладчиками срочных депозитов из банков. По ее словам, отсутствие должных оснований для строгого выполнения срочных депозитов по сроку возвращения средств — главный фактор дестабилизации банковской системы. «Одно дело, когда банк не обеспечен текущей ликвидностью — в этом случае он проблемный. Но никто не сможет обеспечить никакую ликвидность, когда идет разрыв всех депозитов, заключенных на срок», — пояснила Гонтарева.

Проблемное соглашение

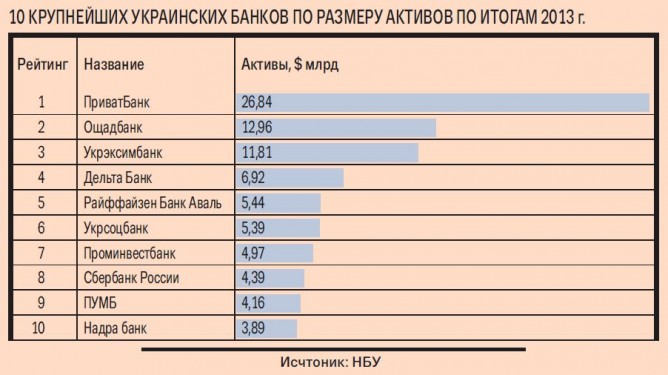

В то время как европейские банки получат новых клиентов, украинским придется несладко. Выход отечественных финучреждений на европейские рынки в связи с евроинтеграцией, по мнению главного финансового аналитика рейтингового агентства «Эксперт-Рейтинг» Виталия Шапрана, практически невозможен. «Чтобы выйти на рынок ЕС, нужны ресурсы. ПриватБанк не в счет, так как у него бизнес сконцентрирован в основном в странах Евросоюза с мягким налоговым климатом», — подчеркнул эксперт. Конкурировать с европейскими банками смогли бы только финструктуры из группы крупнейших и частично крупных по размеру активов в соответствии с классификацией НБУ, считает начальник отдела рейтингов финансовой сферы IBI-Rating Анна Апостолова.

«Если оценивать уровень развития украинского банковского рынка, то сегодня он значительно проигрывает европейскому, будучи высокозатратным по трудоемкости, чрезвычайно зарегулированным и юридически высокорисковым», — заметила Нурмухаметова. На сегодняшний день главное — создать в Украине законодательную базу по защите прав кредиторов. «Некоторые банки ведут суды с нерадивыми заемщиками уже пять лет и более. В ЕС на это ушло бы три-шесть месяцев, там неработающих кредитов в портфелях банков очень мало. А у нас это одна из ключевых проблем. Поэтому если мы хотим давать кредиты под 3‑4 % годовых, должна быть система, позволяющая банку быстро продавать залоги проблемного заемщика», — предлагает председатель правления Укргазбанка Сергей Мамедов.

У многих отечественных банков есть ряд проблем, которые оказывают давление на их капитал и негативно влияют на финансовую устойчивость. Так, достаточно весомой является доля проблемных активов. По информации регулятора, на 1 апреля 2014 г. доля неработающих кредитов (4 и 5 группы по классификации НБУ) составляла 13,25 % кредитного портфеля, а соотношение таких кредитов (без учета резервов) к капиталу — 37,55 %.

Но некоторые параметры украинских финучреждений даже превышают уровень, предусмотренный последним Базельским соглашением. На 1 апреля 2014 г., по данным НБУ, соотношение регулятивного капитала первого уровня к взвешенным по рискам активам составляло в целом по банковской системе Украины 11,58 % (требования Базель III — не менее 6 %). Соотношение общей суммы регулятивного капитала к взвешенным по рискам активам на эту дату — 14,8 %, а соотношение регулятивного капитала к общим активам на 1 июня — 12,36 % (норматив НБУ — 9 %).

Банковская система Украины уже серьезно гармонизирована с общемировыми правилами. «К примеру, в ней давно применяются международные стандарты финансовой отчетности, — отмечает Шпек. — А система регулирования деятельности банков основана на базовых правилах, признанных во всем мире».

Эксперт — о кризисе управления

Оксана Параскева,

Оксана Параскева,

член правления Профессиональной ассоциации корпоративного управления

Финансовый кризис 2008 г. выявил существенные недостатки в области корпоративного управления в финучреждениях Евросоюза: функции надзора и контроля органов управления оказались недостаточно эффективными; управление рисками в банках оказалось довольно слабым; неадекватные вознаграждения топ-менеджмента привели к конфликту интересов; акционеры банков фактически не контролировали риски, которые принимали на себя финструктуры. Итогом анализа уроков кризиса стал ряд новых директив ЕС, а также пересмотр принципов корпоративного управления. Основной целью реформирования корпоративного управления стало создание системы своевременных и эффективных сдержек и противовесов, способных предотвратить любой кризис, обеспечение устойчивости ведения бизнеса и снижения рисков банкротства банков в долгосрочной перспективе.

С принятием закона Украины № 1587 «О корпоративном управлении в банках» сделан только первый, но очень важный шаг в гармонизации законодательства ЕС и Украины и внедрении Базельских принципов: введено требование о наличии независимых директоров в набсовете, изменены компетенции органов управления, повышен статус органов риск-менеджмента — теперь он подотчетен набсовету. Сейчас в банках Украины фактически нет действенной системы контроля рисков и сбалансированного управления конфликтом интересов вкладчиков, акционеров и менеджмента. Владельцев финучреждения мы определяем по публикациям в СМИ, миноритарные акционеры лишены возможности воздействия на состояние дел в банке.

Банкир — о недостатках капитала

Сергей Мамедов,

Сергей Мамедов,

председатель правления Укргазбанка

Главное требование европейского пруденциального надзора — достаточность капитала банков. У нас она гораздо хуже, чем в банковской системе ЕС. Но в 2009 г. даже банки Евросоюза просили правительства найти средства на докапитализацию. Некоторые финучреждения в Италии и Испании обанкротились. Нашим финструктурам сложнее докапитализироваться: война на востоке, темпы роста ВВП снижаются, нет новых инвесторов, некоторые отечественные бизнес-группы теряют свою былую мощь. Поэтому надо дождаться результатов стресс-тестирования и тогда думать о дальнейших шагах. С 2019 г. банки должны будут соответствовать стандартам Базель III. Нам нужно немало времени для этого, но сначала надо стать официальным членом Базельских соглашений. Этот шаг должен сделать НБУ.

Система Базель III была создана с учетом уроков кризиса 2008 г., который выявил недостаточную финансовую устойчивость банковской системы даже развитых стран. Основные акценты этой системы направлены на усиление требований к качеству банковского капитала, повышение ликвидности банков и их финансовой независимости. Для этого, в частности, повышаются требования к адекватности капитала банка, вводится ограничение на соотношение его заемных и собственных средств, внедряются дополнительные показатели контроля за ликвидностью. Базель III предполагает поэтапное увеличение требований к банкам в соответствии с графиком, который предусматривает переходный период до 2019 г. Теоретически Украина может и не выполнять правила Базельского комитета по вопросам банковского надзора — в тексте Соглашения с ЕС таких требований нет. Но именно переход на эти стандарты позволит очистить банковский сектор и оставит на рынке только тех игроков, которые способны выдержать жесткую конкуренцию за клиента. Стоит отметить, что за последние годы наше банковское законодательство и подходы финучреждений к оценке рисков существенно улучшились и на данный момент во многих случаях соответствуют подходам европейских стран. Некоторые требования Базель III большинство отечественных банков уже выполняет в связи с достаточно жесткими нормативами НБУ.

публікуються на правах реклами.

публікуються на правах реклами.