Економіка

кризисРекламное пике. Рекламодатели и операторы ищут новые компромиссы

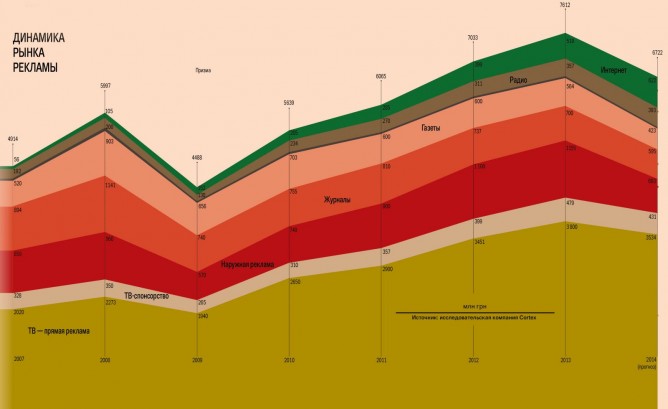

Украинский рекламный рынок переживает не лучшие времена. В условиях нестабильности первое, на чем начали экономить крупные компании, — это реклама и пиар, рассказывает директор PR-агентства Сергей Блажко. Сегмент наружной рекламы за первое полугодие по сравнению с соответствующим периодом прошлого года сократился на 30 % (до 500 млн грн), интернет-рекламы — почти на 20 % (до 285 млн грн). На 7 % (до 1,5 млрд грн) уменьшился объем рекламы на телевидении, на 20 % (до 150 млн грн) — на радио и на 15‑20 % (примерно до 400 млн грн) — в печатной прессе.

Сменилась и структура активности рекламодателей. «В 2012‑2013 гг. очень активны были производители подакцизной группы товаров, сегмента FMCG (Fast Moving Consumer Goods — товары повседневного спроса. — „Капитал“). Сейчас работа связана в основном с политикой, конфликтными ситуациями, репутацией», — говорит эксперт.

От общего к частному

Для всего рынка рекламы есть общие причины падения: замедление экономических темпов развития, политическая нестабильность, курсовые качели. Лакмусовой бумажкой можно считать телевидение — на его долю приходится около половины всех рекламных ресурсов. Рекламная активность в этом сегменте, вопреки прошлогодним, даже самым пессимистическим прогнозам, упала. «Если раньше любая продуктовая выставка или конкурс заканчивались волной информационных сюжетов на центральных каналах, то сейчас победители максимум ограничиваются корпоративным релизом. В 2013 г. в портфеле наших PR-услуг информационные сюжеты на телевидении занимали около 40 %, сегодня — не более 10 %», — констатирует Блажко.

Самый недорогой и оперативный рекламный канал — радио — тоже не смог удержать свои позиции. «Тенденция такова, что задач все больше, а бюджетов на их реализацию все меньше», — сокрушается директор по прессе и радио группы «АДВ Украина» Леся Костромина.

Наряду с общими причинами в каждом сегменте существуют еще субъективные факторы, которые стимулировали сокращение рынка. Например, после аннексии Крыма рынок наружной рекламы потерял много рекламных плоскостей. Уменьшение объемов рынка рекламы в печатной прессе объясняется также закрытием нескольких изданий.

Борьба за клиента

В условиях сужающегося спроса продавцы рекламных площадей готовы идти на уступки потенциальным клиентам. Начальник департамента маркетинговых коммуникаций компании «Киевстар» Татьяна Светлова рассказывает, что операторы часто фиксируют цены на рекламу, несмотря на девальвацию нацвалюты и инфляцию. «В некоторых случаях рекламоносители предоставляют дополнительные бонусы [дополнительные выходы рекламы] — для активных рекламодателей», — уточняет она.

На 7‑20 % снизились в первом полугодии поступления от рекламы в зависимости от сегмента медиа

О ценах игроки рынка говорят неохотно, но признаются, что стоимость размещения снизилась. «В этом году разместить рекламу на телевидении можно на 5‑20 % дешевле, чем в прошлом. Все зависит от бюджета и того, как договоришься», — признает менеджер крупной алкогольной компании. Чем больше рекламный бюджет, тем сговорчивее становятся операторы рекламного рынка. Подтверждает наличие скидок и на рынке наружной рекламы директор консалтинговой компании Doors Consulting Сергей Смоляр. По его словам, некоторые операторы наружной рекламы размещают клиентов на льготных условиях, предлагая им скидки. Директор по маркетингу UMH publishing Наталья Бойко добавляет, что за полгода реальные цены на размещение рекламы в печатной прессе снизились в среднем на 15‑20 %.

Заказчики готовы платить за креатив и профессионализм. «Сейчас время небольших бюджетов, интересных идей и комплексных программ», — уверен Блажко. В качестве примера он приводит самые востребованные пакетные программы с услугами виртуальной пресс-службы и PR-консалтинга, которые позволяют компании сохранить присутствие в СМИ хотя бы за счет корпоративных комментариев и мнений.

Грядущие тренды

«Вести бизнес без рекламы — все равно что подмигивать девушке в полной темноте», — цитирует Стюарта Хендерсона Бритта директор по стратегии и исследованиям группы компаний «Новые Продукты» Борис Ткачев. Поэтому отказаться от рекламы бизнес не сможет.

По мнению координатора радиокомитета Виталия Гордузенко, наиболее динамичное развитие ждет радио и интернет. «Сегмент радиорекламы у нас недооценен, теперь ситуация изменится, поскольку реклама на радио уже будет продаваться по GRP, и есть все предпосылки предполагать, что в первом полугодии 2015 г. доля радио в рекламном пироге медиа вырастет до 5 %, интернет также сохранит свой рост», — говорит он.

Рынок телевизионной рекламы ждет падение из‑за ее дороговизны. Но, отмечает эксперт, каждый сегмент медиапродвижения найдет своего потребителя. «Радио в основном слушают днем, телевизор смотрят вечером», — оптимистичен аналитик.

Интернет не принес больше денег

Январь не предвещал ничего плохого рынку интернет-рекламы. Рекламодатели особую активность не проявляли, но и бюджеты не сворачивали. Но по мере развития политической ситуации в стране, количество рекламодателей уменьшалось. «На диджитал-рынке наступил период, когда практически все активности были сняты. Со второй половины февраля началось массовую приостановку рекламных кампаний, которое продлилось до начала мая», — вспоминает генеральный директор агентства Advance Digital (Группа АДВ Украина) Ирина Косаковская. С мая ситуация выровнялась.

В первом полугодии 2014 г. количество просмотров страниц в украинском интернете в целом выросло на 20‑25 % по сравнению с аналогичным периодом прошлого года, рассказала «Капиталу» директор сейлз-хауза StarLight Digital Sales Светлана Могилевская. «Рост произошел преимущественно за счет социальных сетей и новостийных ресурсов. Но при этом посещаемость развлекательных сайтов снизилась», — говорит она.

Рост аудитории не позволил компаниям выйти на запланированные доходы. За первое полугодие доходы по медийной рекламе сократились на 15‑20 % по сравнению с аналогичным периодом 2013 г., констатирует Могилевская. По данным Интернет Ассоциации Украины, в январе-июне прошлого года объем этого сегмента в денежном выражении составил 348 млн грн.

Часть клиентов переориентировали бюджеты на видеорекламу: этот рынок, по оценкам StarLight Digital Sales, в первом полугодии 2014 г. вырос на 30‑35 %. Но этот рост тоже не оправдывает ожиданий Всеукраинской рекламной коалиции, которая прогнозировала удвоение сегмента — до 300 млн грн. Директор по маркетингу видеосервиса «Мегого» (видеореклама в интернете) Иван Шестаков рассказывает, что период с января по март был непростым для рынка, поскольку многие рекламодатели не спешили тратить бюджеты. «Никто не хотел ставить жизнерадостную рекламу рядом с новостями о печальных событиях, которые происходили в Украине», — поясняет он. Сейчас паника среди населения прошла, что позволило компаниям вновь размещать ролики в интернете. По словам Шестакова, ситуация уже начала стабилизироваться, а осенью рынок выйдет на запланированные показатели.

Водка спасет радио

В первом полугодии поступления от рекламодателей в сегменте радиорекламы упали на 20 % по сравнению с аналогичным периодом прошлого года. Об этом «Капиталу» рассказал директор медиаагентства Maxus Sigma Евгений Левченко. Объем рекламного времени также снизился — до 20 %, говорит директор по прессе и радио Группы АДВ Украина Леся Костромина и добавляет, что инфляция и изменение системы продаж частично перекрыли падение в объеме инвестиций.

Основным преимущество радиорекламы является ее дешевизна с точки зрения основных медиапоказателей (стоимость тысячи контактов и процент охвата аудитории). «Радио любят рекламодатели из категории производителей алкогольных напитков, в частности, компания „Баядера“. Она очень много покупает и держит высокий уровень заполняемости», — говорит Левченко. Надежными партнерами для радио остаются продавцы и производители продовольственной группы. Сезонными же рекламодателями являются автозаправочные станции, аптеки (средства от загара, диареи, дорожные аптечки и прочее), производители слабоалкогольных напитков, пива.

Ожидаемого десятипроцентного прироста по итогам 2014 г. на рынке радио-рекламы не будет, уверен Левченко. «Я оптимист. Верю, что наступит мир на востоке страны, и с осени начнет расти экономика, а значит, нас ожидает и повышение рекламной активности. Если будет мир и вернется стабильность, то к концу года рынок рекламы на радио может восстановить объемы до уровня прошлогодних», — заключает руководитель направления «Пресса и радио» холдинга GroupM Игорь Романенко.

Журналы сохранили аудиторию

В этом году рынок печатной прессы поредел. В Украине перестали выходить деловая ежедневная газета «Коммерсант» и еженедельник «Инвестгазета». Это, а также нестабильная политическая ситуация в стране, заставило рекламистов пересмотреть свои прогнозы на этот год. Как сообщил «Капиталу» генеральный директор Украинской ассоциации издателей (УАИПП) Алексей Погорелов, экспертный совет ассоциации откорректировал прогноз объемов рекламного рынка на этот год, понизив его до 2,03 млрд грн, что на 20,5 % меньше по сравнению с 2013 г. Это более пессимистический результат, чем эксперты отрасли прогнозировали в начале декабря 2013 г. «В конце предыдущего года эксперты ожидали, что объем рекламного рынка в нынешнем году составит 2,54 млрд грн, что всего на 0,6 % меньше, чем в 2013‑м», — констатирует он.

Первое полугодие не порадовало рекламистов. Директор по маркетингу UMH publishing Наталья Бойко говорит, что за январь-июнь часть ключевых рекламодателей сократили свои бюджеты на 30‑40 % по сравнению с аналогичным периодом прошлого года. Многие переориентировались на телевидение, поскольку, согласно контрактам с телекомпаниями (они заключаются за полгода-год вперед) прописаны штрафные санкции при отказе от размещения ролика. В сложившейся ситуации печатной прессе пришлось завлекать скидками. Наталья Бойко говорит, что за полгода реальные цены на размещение рекламы снизились в среднем на 15‑20 % в гривневом выражении. «Рынок уже давно отказался от привязки к иностранной валюте», — добавляет она.

Сокращение расходов на рекламу сильнее всего почувствует сегмент Classified (строчная реклама), говорит Алексей Погорелов. Как правило, короткие текстовые объявления в рубрику Classified дают физические лица и представители мелкого бизнеса, на которых сильнее всего отразились последствия политического и экономического кризиса. Кроме того, многие издатели активно развивают свои интернет-сервисы classified.

Самый маленький отток рекламы эксперты ожидают в сегменте женских журналов, где интернет не предоставляет читательницам адекватной замены традиционному принту. «Прекрасная половина человечества не отказывается от чтения специализированной прессы, поэтому рекламодатели стремятся сохранить эту аудиторию», — поясняет Погорелов.

Учитывая сокращение количества изданий, падение заказов на размещение рекламы может быть менее ощутимым для каждого конкретного издания. Если военные действия на востоке страны в ближайшее время прекратятся, то рекламодатели могут увеличить бюджеты во второй половине года. Это связано с ростом конкуренции на многих рынках товаров массового спроса, что заставит производителей активно вкладывать деньги в их продвижение.

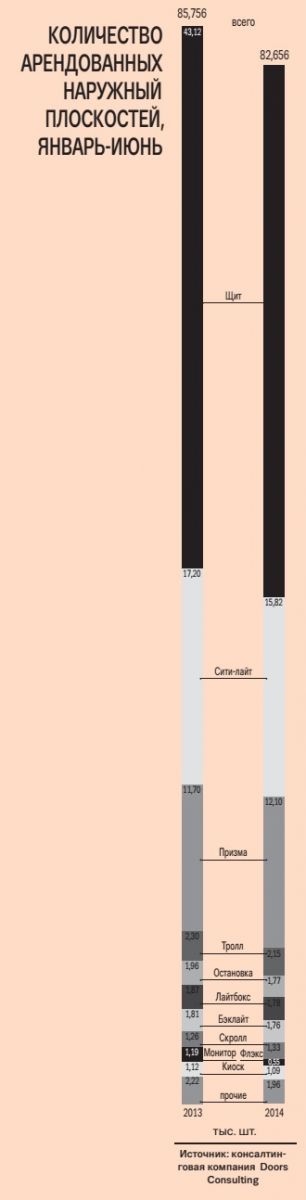

Наружная реклама деградирует: рынок похудел на треть

На 30 %, до 500 млн грн, сократился рынок наружной рекламы в первом полугодии 2014 г. по сравнению с аналогичным периодом 2013 г. По словам директора исследовательской компании Doors Сonsulting Сергея Смоляра, активность рекламодателей снизилась как в целом по Украине, так и в «горячих регионах» — на юге и востоке страны. Руководитель Ассоциации наружной рекламы Артем Биденко оценивает падение рынка в 20‑25 %, поясняя, что показатель Doors Сonsulting отражает лишь уменьшение рекламных бюджетов. «Но ведь и затрат на размещение стало меньше», — уточняет он.

Некоторые рекламодатели не вышли на наружную рекламу в первом полугодии. «Фактически не было Kraft Foods, очень мало NESTLE, нет «Укртелекома», — говорит Смоляр. Но, добавляет он, большинство лидеров рынка — сеть фитнес-клубов Sport Life, группа компаний Fozzy Group (управляет сетями продовольственных магазинов «Сильпо», «Фора», Le Silpo, Fozzy C&C и фармацевтическими супермаркетами «Белая Ромашка»), сеть строительных гипермаркетов «Эпицентр», «МТС Украина» и др. — даже нарастили объемы.

По подсчетам Смоляра, с аннексией Крыма Украина потеряла 6‑7 тыс. рекламных плоскостей, из которых около 5 тыс. — в Севастополе и Симферополе. Как рассказал «Капиталу» Биденко, стоимость аренды одного борда в Крыму составляла в мирное время 2,2‑2,3 тыс. грн в месяц. Таким образом, ежемесячные потери рекламщиков исчисляются 17‑18 млн грн, а с февраля отрасль потеряла более 70 млн грн. «Оценка условная, ведь у некоторых компаний просто отобрали бизнес, то есть они потеряли 100 %. Если математически, то из Крыма ушло 80 % денег на рекламу», — сокрушается Биденко.

На 20% снизились за полгода цены на рынке наружной рекламы. Теперь арендовать билборд в Украине можно в среднем за 3-3,5 тыс. грн в месяц. Цены в Киеве стартуют от 4 тыс. грн

Спад деловой активности и сокращение спроса привели к тому, что цены на размещение наружной рекламы всех форматов в среднем снизились на 20 %. Например, средняя стоимость аренды билборда (щит) по Украине составляет 3‑3,5 тыс. грн в месяц.

По итогам года рынок наружки не превысит 80 % от объемов прошлого года — 1,1 млрд грн. «Прошлогодние объемы вернуть в этом году вряд ли получится, — полагает Сергей Смоляр. — Но если к сентябрю с боями будет закончено и начнется подготовка к выборам в парламент, то второе полугодие может быть даже лучше, чем в прошлом году».

Лекарства вылечат телевидение

Рынок телевизионной рекламы за первые шесть месяцев 2014 г. по сравнению с аналогичным периодом прошлого года упал на 5‑7 % — до 1,5 млрд грн. Об этом «Капиталу» рассказал директор исследовательской компании Cortex Андрей Колесник. «Из крупных рекламодателей ушел только Unilever — примерно полтора месяца назад, в конце марта — апреле, его рекламы на телевидении вообще не было. Остальные ограничились урезанием бюджетов», — подтвердил эксперт.

Активность снизили также рекламодатели-импортеры, сообщил директор сейлз-хауса «Медиапартнерство» Владимир Квашин. Меньше стали тратить денег на рекламу производители или продавцы дорогих товаров длительного пользования. «Если смотреть по категориям, то максимальное снижение бюджетов наблюдается у FMCG, ритейла техники, банковской сферы», — говорит собеседник.

Единственная категория рекламодателей, которые сохранили свои рекламные бюджеты в гривневом эквиваленте, — это фармацевтика, утверждает директор медиаагентства Maxus Sigma Евгений Левченко. Немного увеличили закупку рейтингов и производители / продавцы алкоголя. «Но в этом секторе активизация была за счет пива, потребление которого в этом году упало на 20 %. Так что эта активизация ненадолго», — сожалеет Левченко.

Эксперты затрудняются прогнозировать развитие ситуации на рынке телевизионной рекламы. Многие рекламодатели сейчас уточняют свои рекламные бюджеты. Продавцы и производители лекарств не будут снижать свою активность, считает Левченко, объясняя это предстоящим началом сезона роста продаж противопростудных препаратов. «Если экономика будет более-менее стабильна, то активизируется сектор финансов, — ожидает он. — Но поскольку эта категория занимает незначительную долю на рынке телевизионной рекламы, то рынок спасти никому не удастся».

В 2014 г. рынок телевизионной рекламы рискует потерять около 20 % от бюджетов, которые он получил в 2013 г., прогнозирует Левченко. Он поясняет, что аннексированный Крым и восточные регионы Украины, где сейчас проходит антитеррористическая операция, в структуре продаж рекламодателей занимали примерно 30 %. «Поэтому рекламодатели пропорционально и снизили свои бюджеты», — добавил собеседник.

Объема рынка в 4,88 млрд грн по итогам 2014 г., как это в декабре минувшего года прогнозировала Всемирная рекламная коалиция, не будет. «Пусть забудут эту цифру. Не будет и 4 млрд грн. Если удастся выйти на 3,5 млрд грн — это будет хорошо», — резюмирует Колесник.

публікуються на правах реклами.

публікуються на правах реклами.