Фінанси

тенденцииАвтострахование уходит из банков. Покупать каско теперь заставляют не всех получателей автокредитов

Рынок автострахования одним из первых ощутил на себе финансовый кризис 2014 г. «По сравнению с прошлым годом в нынешнем рынок каско, по моему мнению, сократится в долларах США примерно в два раза», — предполагает начальник отдела андеррайтинга транспортных рисков страховой компании «Allianz Украина» Александр Яременко. Похожие оценки дают и другие эксперты автострахования. «Главная тенденция на рынке каско — это его сокращение», — говорит директор СК «Доминанта» Алексей Румянцев.

Фактор страха

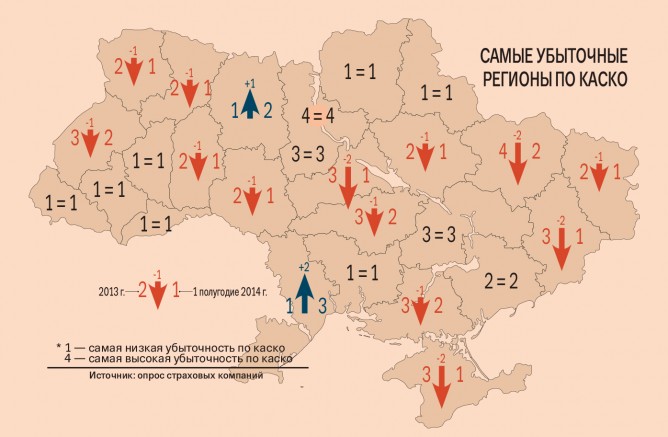

Не нужно быть экспертом, чтобы понять, что аннексия Крыма и оккупация части Донбасса привели к уменьшению объемов автострахования. По мнению президента Лиги страховых организаций Украины (ЛСОУ) Александра Залетова, потери в этих регионах снизят общие сборы по каско на 15‑20 %. Примечательно, что свернув продажи полисов на полуострове еще весной, украинские страховщики умудряются выплачивать крымчанам даже осенью: «Последняя выплата жителю Крыма по каско была в сентябре 2014 г. на 29 тыс. грн», — рассказал партнер компании BritMark Андрей Косенков. По словам директора департамента управления продуктами компании PZU Людмилы Ясинской, в сентябре они возместили ущерб по двум страховым случаям в Крыму, еще два дела находятся в процессе урегулирования.

Это можно считать актом доброй воли, ведь норм, регулирующих вопросы выплат в подобных ситуациях, не существует. Как и в случае с Донбассом — страховщики до сих пор не могут получить от Нацкомфинуслуг внятный ответ: какие риски в этом регионе считаются страховыми, а какие — нет. «Есть трудности с фиксацией страховых событий в компетентных органах и с получением соответствующих документов», — признает директор департамента развития банковских продаж компании «Арсенал Страхование» Алексей Алексашин.

Проще говоря, получив справку от представителей самопровозглашенной Донецкой народной республики о ДТП или угоне авто, страховщики теряются в догадках: считать ее документом или нет. Если нет, то что делать, ведь другой власти в ряде населенных пунктов Донбасса нет. В итоге застраховать машину многие жители Восточной Украины не могут, даже если хотят. «Для страхования зона АТО — практически потерянный регион», — не скрывает разочарования Румянцев.

Экономия на масштабе

Еще одна проблема сегмента каско — экономическая. «В этом году резко снизилась покупательская способность потенциальных страхователей», — отмечает Косенков. При этом на 30‑40 % относительно 2013 г. выросла стоимость автополисов, поскольку нацвалюта девальвировала. «Следствием девальвации стало увеличение гривневой стоимости автомобилей и соответственно стоимости автострахования. Из-за этого участились случаи отказа от пролонгации договоров каско», — объяснил Алексашин.

При этом средние тарифы по каско за год почти не повысились и составляют 4,5‑6,8 % от страховой суммы. «Сегодня можно наблюдать незначительный рост тарифов — примерно на 5 % по сравнению с аналогичным периодом прошлого года, но до конца года все еще может измениться», — считает начальник отдела разработки страховых продуктов и прикладной методологии СК «ИНГО Украина» Лариса Симонова. На уменьшение продаж каско повлияло и драматическое падение продаж новых автомобилей. «В этом году продажи каско заемщикам банков практически остановились», — подтвердил президент ЛСОУ. К примеру, в 2008 г. продажа полисов через финструктуры достигала 90 % в портфелях каско страховщиков, в последние годы — 30‑40 %.

10 тыс. грн — средняя сумма премии по каско

8 тыс. грн — средняя сумма выплаты по каско

Примечательно, что даже при стабильном, ежегодном снижении объемов автокредитования некоторые продавцы каско умудрялись активно страховать заемщиков банков. В том числе за счет собственных депозитов, размещая их в финучреждениях под целевые, совместные с автодилерами программы автокредитования. Но в 2014 г. и эти программы пришлось закрыть: испугавшись банковского кризиса, страховщики начали массово переводить депозиты из небольших и средних по размеру банков в крупные. Таким образом, оценочно могло перетечь до 3 млрд грн. Небольшие банки «в отместку» отменили автостраховки как для новых, так и для старых клиентов, от которых требовалось ежегодное пролонгирование договоров каско. В итоге рынок автострахования потерял в объемах премий. Но сами автовладельцы от этого только выиграли. Во всем мире автострахование — это добровольный вид защиты и заставлять страховать залоговые авто, особенно в пользу банков, было не лучшим изобретением финансистов.

В 2014 г. объемы премий по каско сократились больше всего за счет недорогих авто. «Наибольшее снижение по объемам продаж наблюдается в бюджетном сегменте — машины стоимостью до $ 12 тыс., — отметила Симонова. — Меньше всего изменений в продажах автомобилей класса бизнес ($ 35‑70 тыс.) и премиум (от $ 70 тыс.)».

Но положение Нацбанка № 540 о запрете покупки валюты для некоторых видов бизнеса за рубежом, по мнению Залетова, может снизить продажи полисов каско и в сегменте дорогих авто. Ведь выплаты по таким страховкам очень крупные — нередко это 700‑800 тыс. грн. Поэтому страховщики, как правило, часть таких рисков передают коллегам за рубеж, то есть перестраховывают. К примеру, за первое полугодие было перестраховано у нерезидентов автомобильных рисков на 104,5 млн грн, или почти 15 % от всего объема перестрахования за границей. «А запрет НБУ на покупку валюты помешает украинским компаниям заключить новые договоры перестрахования за рубежом. В итоге страховщики будут отказываться продавать каско для дорогих авто — слишком большой риск для внутреннего рынка», — предупреждает Залетов.

Некоторые эксперты считают, что отказа «дорогим» клиентам не будет, но каско для них подорожает за счет роста цены услуг перестраховщиков.

Кот в мешке

Не все продавцы каско готовы к сужению рынка. Некоторые традиционно начали демпинговать. Появились предложения о полисах каско по цене ОСАГО, активизировалась реклама каско с тарифами на уровне 2‑2,5 % и без франшизы. «Но нужно понимать, что при таком тарифе в договоре есть много подводных камней», — напоминает директор департамента андеррайтинга и методологии СК «Нова» Владислав Борец. В полисе каско при таком тарифе может быть заложен всего один риск, например авария с участием установленных лиц. Если авто не стукнут, а украдут или все‑таки произойдет ДТП, но виновника аварии не установят, то и платить страхователю по такому полису никто не будет.

«Всегда и во все времена на страховом рынке Украины были компании, которые занимались открытым демпингом. Есть они и сейчас. Но классические ритейловые страховщики этого не практикуют. Особенно учитывая ситуацию, которая сложилась на юге и востоке страны, — уверяет Ясинская, — Другое дело, что в поиске новых клиентов, понимая объективную необходимость многих экономить, СК пытаются разнообразить линейку своих продуктов, вводя новые экономварианты и программы страхования». Среди наиболее распространенных бюджетных предложений каско — программы-конструкторы, при которых клиент может сам «собрать» цену полиса, набор рисков и варианты, предусматривающие покупку страховки за полцены. В таком случае владельцу при ДТП придется доплатить еще 50 % премии или получить всего 50 % выплаты.

Новые лица

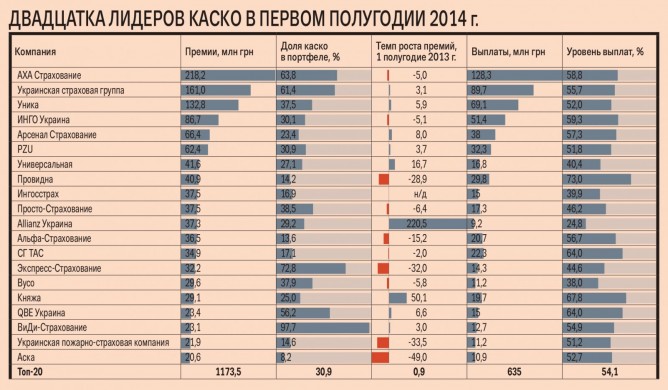

По мнению президента ЛСОУ, кризис в сегменте каско продолжится в 2015 г., что приведет к 20 %-му сужению рынка по сравнению с 2014 г. Автостраховщикам придется искать новые каналы продаж или уходить с рынка. Больше всего упали премии каско у донецкой компании «Кремень». Страховщик в первом полугодии 2014 г. покинул топ-20 продавцов каско, хотя в прошлом занимал четвертое место по продажам автостраховок. Эксперты связывают проблемы этой компании с ее якобы схемным бизнесом. Хотя регулятор, пообещав проверить эту СК в июне-июле, до сих пор не предъявил ей никаких претензий.

У остальных компаний страховые сборы упали не так резко. Но появилась тенденция к росту продаж у небольших и средних компаний, таких как «Allianz Украина», «Ингосстрах», «QBE Украина», «ВиДи-Страхование». А традиционно ведущие игроки рынка каско — «Аска», «Украинская пожарно-страховая компания», «Экспресс-Страхование», «Провидна», «Альфа-Страхование» — демонстрируют снижение объемов продаж.

Нужно ли дострахование автомобиля в связи с девальвацией?

Андрей Косенков,

Андрей Косенков,

директор департаментов автотранспортного страхования и возмещения убытков, партнер компании — страхового брокера BritMark

В последнее время для владельцев автомобилей, которые застраховали свое транспортное средство по каско, не редкостью стали sms от страховой компании следующего содержания: «Уважаемый клиент! В связи с девальвацией гривни вам необходимо достраховать автомобиль до актуальной рыночной стоимости». И сразу начинаются шквал негодования и звонков страховщикам. Оправданны ли они? Давайте разберемся, нужно ли дострахование автомобиля, и если надо — то в каких случаях.

Ответ на вопрос «Необходимо ли достраховывать автомобиль?» можно найти в правилах страхования действующего договора каско. Существует два разных подхода к определению периода формирования страховых сумм в таких договорах. Если в документе написано, что «страховая сумма определяется на момент страхования», то достраховывать формально не нужно. Страховщик при убытке должен выплатить возмещение в полном размере. Из практики скажу: такое формулирование содержится в договорах 70 % страховых компаний. Если же в документе указано, что страховая сумма определяется на момент наступления страхового события, то достраховать автомобиль необходимо. Иначе страховщик выплатит возмещение пропорционально. Тогда в случае угона или полного разрушения авто на полученное возмещение нельзя будет приобрести аналогичную машину. А страховщик, предлагая повышение страховых сумм, выходит из объективных реальностей рынка. К примеру, раньше (до скачка доллара) замена лобового стекла на автомобиль Subaru Forester стоила 8‑9 тыс. грн, сегодня такой ремонт обойдется страховщику в 14‑15 тыс. грн. Прежде всего это связано с повышением стоимости автозапчастей, так как в 99 % случаев они импортируются. Договоры с такой формулировкой оформляют 30 % страховых компаний, в том числе и иностранных. Таким образом, мой совет владельцам застрахованных авто: изучите правила автострахования в части даты определения страховой суммы (начало договора или на момент наступления страхового события) и только тогда принимайте решение о достраховании автомобиля.

публікуються на правах реклами.

публікуються на правах реклами.