Бізнес

конъюнктураУкраинским металлургам неспокойно и на родине, и за рубежом

Уходящий год для украинских металлургов характерен существенным проседанием практически всех итоговых показателей работы. Усилилась только экспортная зависимость сталеваров, отгрузивших за пределы страны 88 % произведенной металлопродукции, тогда как в прошлом году — 81 %.

Обвал

Военные действия в Донбассе привели к тому, что выплавка стали в стране сократится на 5,5 млн т по сравнению с 2013 г., что равносильно годовому простою крупного меткомбината. Собственно, с лета один завод простаивает (Алчевский МК), два мариупольских (ММК им. Ильича и «Азовсталь») и Енакиевский МЗ работают при сниженной загрузке мощностей (50‑70 %). При этом есть предприятия, не сокращавшие производство по сравнению с прошлым годом («АрселорМиттал Кривой Рог») и даже нарастившие его («Запорожсталь»). «Выплавка стали в стране по результатам года составит чуть более 27 млн т», — прогнозирует аналитик ГП «Укрпромвнешэкспертиза» Павел Перконос, отмечая при этом, что если ситуация в отрасли не ухудшится, то в будущем году удастся сохранить эти объемы (при условии, что будет запущен Алчевский МЗ).

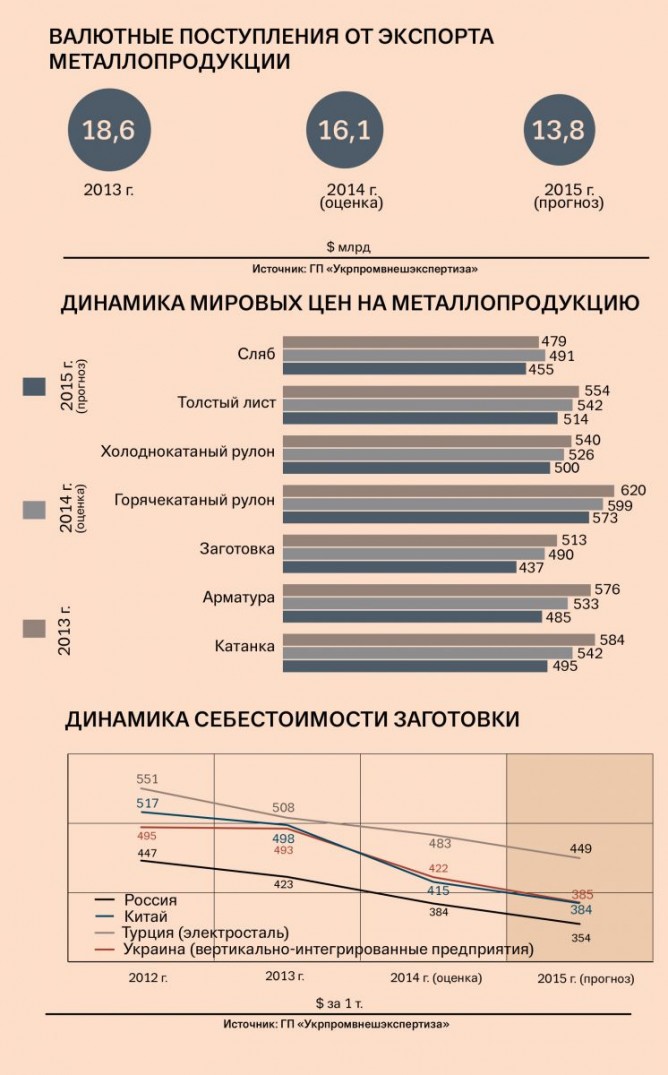

Естественно, из‑за сокращения объемов выпуска металлопродукции уменьшился и ее сбыт как на внутреннем, так и не внешних рынках. «В абсолютных цифрах объемы экспорта металлопродукции в 2014 г. снизятся на 2,4 млн т, а поставки на внутренний рынок — на 2,5 млн т», — подсчитал Перконос. Валютная выручка от экспорта металла в нынешнем году уменьшится на 13,6 % (до $ 16,050 млрд) и в следующем продолжит проседание в том же темпе: на 14,1 % (до $ 13,794 млрд). Физические объемы экспортных поставок металлопродукции, по прогнозам аналитиков, останутся на уровне текущего года или снизятся на 1 млн т к 2014 г.

Помимо падения физических объемов экспорта, сокращению выручки способствовало и будет далее способствовать удешевление металлопродукции на основных рынках сбыта. Причем темпы падения цен на металл в портах Черного моря в следующем году ускорятся с 2‑7 % (в 2014 г.) до 5‑11 % (в 2015 г.).

Экспортные позиции поставщикам удалось удержать и даже слегка укрепить лишь в двух регионах. «За 9 месяцев 2014 г. объемы экспорта в ЕС-27 выросли на 3,5 % (до 6,380 млн т) по сравнению с тем же периодом 2013 г., а в страны Африки — на 13,6 % (до 3,797 млн т)», — рассказывает Перконос. При этом значительно выросли поставки украинской металлопродукции на американские рынки сбыта (в основном в США). В январе-сентябре текущего года экспорт отечественных меткомпаний увеличился в 1,6 раза, до 541 тыс. т. В то же время металлургам пришлось существенно подвинуться на рынках Азии (–34,4 %, до 1,275 млн т), СНГ (–30,5 %, до 3,031 млн т), Восточной и Центральной Европы (–12,2 %, до 3,031 млн т) и Ближнего Востока (–10,4 %, до 3,152 млн т).

5,5 млн т составит спад металлургического производства в Украине за этот год по сравнению с прошлым

Место украинцев на азиатском и ближневосточном рынках заняли китайские конкуренты. А падение поставок в СНГ произошло из‑за «схлопывания» рынка России. В нынешнем году экспорт отечественной стали на российский рынок снизится на 1,2‑1,3 млн т, тогда как в 2012‑2013 гг. его объем достигал 3,3‑3,4 млн т.

Себестоимость

К счастью металлургов, падали не только объемы их выручки, но и затраты. Им удалось существенно сократить себестоимость производства своей продукции за счет снижения цены на железную руду. С начала 2014 г. она подешевела почти в два раза: с $ 130 до $ 70 за т. «Доля железорудного сырья занимает около трети в структуре себестоимости выплавки стали, — уточняет аналитик инвесткомпании «Eavex Capital» Иван Дзвинка. — Поэтому падение бенчмарковых цен на руду на 50 % означает снижение себестоимости производства стали на 15‑17 %». Благодаря этому конкурентоспособность украинских сталеваров повысилась по сравнению с турецкими коллегами. В Турции около 70 % мощностей по выпуску стали работает на металлоломе, который потерял в цене не столь значительно, как руда.

Конкурировать на мировых рынках отечественным производителям металлопродукции помогала и девальвация национальной валюты относительно доллара. «Девальвация гривни имела позитивный эффект для металлургов, особенно это касается вертикально интегрированных компаний», — отмечает Дзвинка, приводя в пример группу «Метинвест», девальвационный эффект для которой за 9 месяцев 2014 г. составил $ 1 млрд (это половина показателей EBITDA и 12 % выручки). Хотя генеральный директор «Метинвест-Холдинга» Юрий Рыженков, заверяет, что предприятия группы при 100 %-й загрузке мощностей могут конкурировать на мировом рынке и без девальвации гривни (см. интервью), да и сам позитивный эффект от девальвации, по его словам, не столь велик.

В 2015 г. девальвация и ожидаемое снижение цен на руду сократят себестоимость производства стали примерно на $ 30‑37 за т. Причем примеру Росии и Украины может последовать и Поднебесная. «Китай собирается девальвировать свою нацвалюту, что позволит еще больше снизить себестоимость стали, а значит, еще сильнее «продавить» экспортные цены», — сетует аналитик инвесткомпании «Конкорд Капитал» Роман Тополюк.

Падение цен на руду уже в этом году способствовало укреплению позиций китайских металлургов, основных конкурентов украинских сталеваров на экспортных рынках. «Поднебесная за счет снижения цен на руду и демпингу за 10 месяцев 2014 г. нарастила экспорт стали на 47 % (до 84 млн т) относительно января-октября 2013 г., расширяя при этом свое присутствие на ключевых для Украины рынках сбыта — Европы и Ближнего Востока», — отмечает Дзвинка.

В нынешнем году Китай увеличит экспортные поставки в страны ЕС-27 на 85 % (до 6,3 млн т), в остальную Европу — на 35 % (до 908 тыс. т), в страны Ближнего Востока — на 48 % (до 8,3 млн т).

По подсчетам аналитиков «Укрпромвнешэкспертизы», за 2014 г. себестоимость украинской стальной заготовки, которая выпускается на вертикально интегрированных предприятиях, снизилась на $ 61 за т и составила $ 422. Но себестоимость производства китайской заготовки упала еще ниже — на $ 83 за т, до $ 415. Впрочем, всех обогнали россияне: темпы падения себестоимости их метпродукции были существенно ниже (на $ 40 за т), зато сама себестоимость не идет ни в какое сравнение ни с нашей, ни с китайской (в этом году она достигла $ 384 за т).

Рынки

Так что конкуренция на мировых рынках сбыта в дальнейшем будет только ужесточаться. Из-за этого география экспорта украинского металла имеет все шансы перетерпеть изменения.

С одной стороны, ожидается усиление позиций Китая на рынках стран Ближнего Востока и Африки, что будет составлять угрозу для украинской стали. К тому же в результате падения цен на нефть сузится рынок стран Ближнего Востока, платежеспособность которых резко упадет, соответственно реализация многих проектов, где используется сталь, замедлится или отложится. Что касается рынков стран ЕС-27, то, по мнению Перконоса, запас увеличения поставок украинского металла туда исчерпался.

Экспорт отечественной металлопродукции в Россию будет однозначно уменьшаться, и в 2015 г. снижение может составить 10‑15 % по сравнению с 2014 г. Впрочем, это падение было прогнозируемым. В России активно вводились новые сталелитейные мощности и реализовывалась политика импортозамещения металлопродукции. В дальнейшем новые мощности будут повышать загрузку, а торговые отношения между нашими странами ухудшаться, что, естественно, повлечет сокращение экспорта. «Не исключено также применение к украинскому металлу торговых санкций, поскольку российскому потребителю наша металлопродукция всегда была интересна с точки зрения цены», — предполагает Роман Тополюк, отмечая при этом, что нынешняя девальвация рубля уже сделала поставки украинской стали на этот рынок неинтересными.

С другой стороны, у украинцев есть шанс увеличить объемы поставок металла в США, что может компенсировать, хоть и незначительно, дальнейшее сужение рынка России.

«За последние полгода в США приняли несколько решений, позитивных для украинских производителей стали», — рассказывает Тополюк. В частности, до 2017 г. были упразднены пошлины на ввоз бесшовных труб и катанки (до этого их размер составлял 116 %). Также в ноябре 2014 г. истек срок действия заградительных пошлин на горячекатаный лист, которые действовали с начала века и достигали 238 %. «Учитывая потепление отношений между Украиной и США, думаю, санкции относительно листа не будут продлены», — говорит Тополюк.

Полуфабрикаты

Впрочем, основным локомотивом, который сможет сохранить объем украинского металлоэкспорта хотя бы на уровне текущего года, будут стальные полуфабрикаты. «Доля полуфабрикатов в структуре продаж, скорее всего, вырастет с 45 % в 2014 г. до 50‑55 % в 2015 г.», — прогнозирует Дзвинка. Дороговизна лома вынуждает основных потребителей украинских полуфабрикатов — турецких металлургов — останавливать свои электросталеплавильные мощности и импортировать квадратную заготовку для загрузки своих прокатных мощностей.

Еще в августе-сентябре рентабельность продаж украинских полуфабрикатов по EBITDA превышала $ 100 за т, что было связано с девальвационными процессами в Украине. На сегодняшний день ситуация стабилизировалась и рентабельность продаж заготовки резко снизилась, однако продавать полуфабрикаты сейчас все равно выгоднее, чем готовую продукцию. «Нынешняя цена на заготовку в $ 400‑410 за т (на конец декабря, условия FOB, порты Черного моря) позволяет металлургам, которые работают без применения технологии ПУТ, продавать ее за рубеж при рентабельности около $ 20‑25 за т», — подсчитал Перконос. По словам аналитиков, нынешняя разница в ценах между заготовкой и готовой продукцией ниже себестоимости переката этой самой заготовки в готовую продукцию, а это означает, что экономически эффективнее продавать полуфабрикаты.

публікуються на правах реклами.

публікуються на правах реклами.