Фінанси

регулированиеСобственникам небольших банков придется раскошелиться

Националный банк обязал небольшие банки уже к лету утвердить график повышения капитала до минимум 300 млн грн к январю 2017 года. Раньше банкиры думали, что у них на поиск денег есть несколько лет, но НБУ передумал. Те, кто не справится с задачей, познакомятся с ФГВФЛ.

Мелких берут на вырост

Нацбанк решил ускорить уход небольших банков с рынка. Постановлением №58 он обязал их иметь капитал минимум 300 млн грн не к 11 июля 2020 года, как требовалось ранее, а 11 января 2017 года. «Это позволит повысить их финансовую устойчивость, способность противостоять рискам. Увеличение капитала позволит начать восстановление кредитования экономики», – утверждают в НБУ. Причину ужесточения требований центробанк детально не поясняет.

Предыдущий график наращивания капитала НБУ утвердил в августе 2014 года. Но, по словам источника издания на банковском рынке, регулятор решил, что резкое ускорение девальвации гривны в начале 2015 года и высокая инфляция (43,3%) значительно увеличили гривневые доходы акционеров банков, что якобы позволит им «легко» выполнить новые требования НБУ.

Для примера, в августе 2014 года планка 300 млн грн была эквивалента 18,1 млн евро, а сейчас это «всего» 10,4 млн евро. Однако европейские директивы не так требовательны. Согласно ст.12 Директивы 2013/36/EU, компетентные органы должны отказывать в разрешении начинать деятельность кредитного учреждения, если его начальный капитал меньше 5 млн евро (сейчас это примерно 144 млн грн).

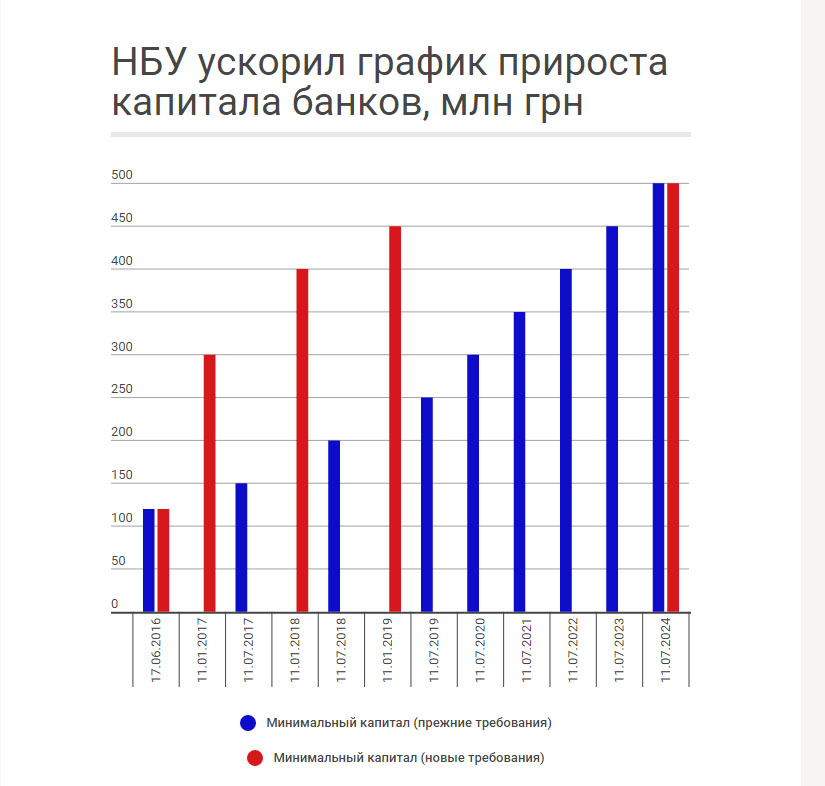

Уже спустя год – к январю 2018 года – капитал банков должен будет повыситься до 400 млн грн, еще через год – до 450 млн грн. После чего пять лет банки смогут не повышать капитал, и только к июлю 2024 года в Украине не должно остаться кредитных учреждений с капиталом меньше 500 млн грн.

По данным НБУ, на 1 октября у 76 банков (за вычетом «подопечных» ФГВФЛ) уставный капитал ниже 300 млн грн. Их промежуточный дедлайн будет уже через полгода: до 1 июля все банки должны иметь уставный капитал не меньше 120 млн грн, сейчас это проблема для 20 банков. На это им потребуется 642 млн грн. После чего всем 76 банкам (см. график) потребуется вложить в свои капиталы 10,6 млрд грн, чтобы повысить их до 300 млн грн. Ряд банков в последние месяцы докапитализировались, поэтому потребность в новом капитале будет ниже. Капитал понадобится даже банку «Расчетный цент», принадлежащему НБУ.

.jpg)

Поддержка капитализации

Решение НБУ было опубликовано в пятницу, вступило в силу в субботу, но до сих пор на него не отреагировала ни Независимая ассоциация банков Украины, ни Украинский кредитно-банковский союз, ни Ассоциация банков Украины.

В некоторых небольших банках идею Нацбанк поддерживают. «НБУ как регулятор рынка банковских услуг обязан следить за здоровьем своих подопечных, одним из показателей чего является капитализация банковского учреждения. Поэтому требования НБУ к размеру капитала банков являются логичными и предсказуемыми, – считает директор департамента инвестиционного обслуживания Таскомбанка Артем Карелин. – Уставный капитал Таскомбанка уже превышает 300 млн грн, а регулятивный – 500 млн грн». Таскомбанк еще в июле 2015 года сообщил об увеличении уставного капитала до 308 млн грн, но на 1 октября 2015 года он все еще составлял 299,2 млн грн.

Подозрения у рынка, что НБУ ускорит докапитализацию, появились в конце 2015-го, когда центробанк представил им кластерную модель надзора. «Решение НБУ о наращивании уставного капитала ожидаемо и является продолжением тех обсуждений, которые ведет НБУ с осени прошлого года – о необходимости консолидации отрасли», – говорит управляющий директор Агрокомбанка Евгений Березовский.

Но характер докапитализации вызывает вопросы. Зампред правления Дойче Банк ДБУ Алексей Рыбенко говорит, что у него нет вопросов относительно увеличения регулятивного капитала (проводится в те же сроки), но вот «скрытый смысл требования НБУ по увеличению уставного капитала» ему не понятен. «Чем наш капитал в резервных фондах хуже уставного капитала, с точки зрения надзора, я не понимаю. При этом для формирования резервных фондов мне достаточно решения акционеров, тогда как для увеличения уставного надо пройти «семь кругов ада» с регистрацией изменений в устав, выпуском акций», – удивлен он.

Десятки банков просто могут физически не успеть увеличить и зарегистрировать уставный капитал. «Наши акционеры докапитализировали банк живыми деньгами, к происхождению которых, кстати, ни у кого не возникало вопросов. Но я лично бегал в НБУ не один десяток раз, чтобы зарегистрировать увеличение капитала. Этот процесс очень зарегулированный, поэтому очень длительный», – рассказал FinClub глава одного из банков.

Толчок к слиянию

У банков, чьи акционеры не смогут увеличить капиталы, есть выбор: объединение друг с другом, продажа, банкротство. Но слияние в Украине банков с разными собственниками является сложно реализуемой задачей. «Банки должны определиться: либо они увеличивают уставный капитал и работают дальше, либо отзывают лицензию. Своим решением НБУ, по сути, подталкивает небольшие банки к внятному определению своей позиции», – считает Евгений Березовский.

Банки, которые решат объединяться, ждут серьезные испытания. «Логичным решением проблемы для банков в ситуации, когда до выполнения решения НБУ по увеличению уставного капитала до 300 млн грн остается десять месяцев, было бы слияние банков, но именно такой вариант оказывается наименее вероятным. Слияние банков, судя по мировой практике, эффективно на растущем рынке. На украинском финансовом секторе это были 2010-2012 годы. Но и тогда, и сейчас нормативная база, по которой можно было бы реализовать такой вариант, практически отсутствует, как и отсутствует эффективный инструментарий оценки сливаемых активов и балансов, что не дает будущим акционерам понимания того, какой долей они владеют», – говорит председатель правления Коммерческого индустриального банка Вадим Березовик.

Если банки не успеют увеличить капитал и нарушат норматив минимального размера регулятивного капитала (Н1), регулятор может применить к ним санкцию в виде отнесения к категории проблемных. И если проблемный банк не исправит нарушение, его будет ждать вывод с рынка как неплатежеспособное учреждение. «Вкладчики к этой дате могут разбежаться, видя, что банк не вкладывается в нормативы. И у него будут проблемы с ликвидностью еще за два-три месяца до дедлайна», – отметил один из собеседников издания.

публікуються на правах реклами.

публікуються на правах реклами.