Думки

анализОбменный курс: сезонность, спекуляции и особенности 2018-го

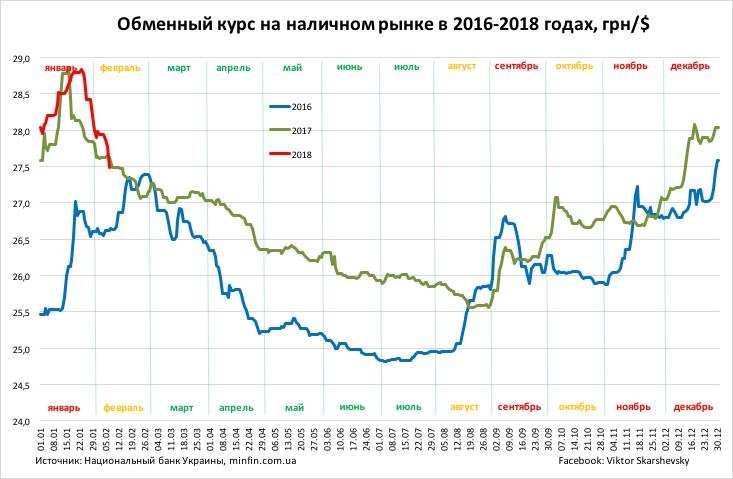

Со второй половины января гривна на наличном рынке укрепилась на 4,7% — с 28,8 грн/$ до 27,5 грн/$ — и продолжает дальше отвоевывать позиции у доллара. Было ли это ожидаемо и какую динамику ожидать в дальнейшем?

Сезонность

После того как Нацбанк в феврале 2015 года отпустил гривну в свободное плавание, динамика обменного курса подвержена четко выраженной цикличности:

1. девальвация — сентябрь, ноябрь, декабрь, январь;

2. разнонаправленные тенденции — февраль, август, октябрь;

3. укрепление гривны — март, апрель, май, июнь, июль.

Январь и начало февраля 2018 года показывают, что прошлогодние тенденции повторяются. Например, пик девальвации в 2017 году был 16 января, в 2018-м — неделей позже, 23 января.

Есть все предпосылки, что в этом году такая сезонность сохранится, включая сезонную глупость правительства в 3-х кратном увеличении расходов бюджета в декабре каждого года.

У 2018 года есть свои особенности, которые приведут, с одной стороны, к более сильным колебаниям обменного курса, а с другой — к более стремительной девальвации.

Особенность № 1

После повышения Нацбанком учетной ставки до 16%, в Украине резко активизировались нерезиденты на рынке ОВГЗ (облигаций внутреннего государственного займа). Они сдают валюту для покупки высокодоходных гривневых ОВГЗ. Нерезиденты ведь тоже понимают сезонность укрепления валютного курса в Украине, и поэтому заводят спекулятивный капитал для высокодоходного заработка в валюте около 16-22% годовых. Для сравнения, в развитых странах доходность в твердой валюте порядка 3%.

Получается, что Нацбанк с помощью повышения учетной ставки создал идеальные условия для спекулятивного капитала.

С одной стороны, это приводит к более сильному текущему укреплению гривны, так как растет предложение иностранной валюты, а с другой стороны, резко увеличивает риски более сильной девальвации с августа-сентября 2018 года.

Почему? Да потому что именно в августе нерезиденты начнут фиксировать свою спекулятивную прибыль: продавая ОВГЗ и покупая сразу же доллары. Этот процесс усилит сезонную девальвацию гривны. С учетом того, что Нацбанк не исключает очередного повышения учетной ставки, а значит и увеличения доходности ОВГЗ, объемы спекулятивного капитала от нерезидентов могут еще больше увеличиться.

Это приведет к еще большим колебаниям валютного курса и дальнейшей его девальвации.

Особенность № 2

В 2017 году, цены на металл и руду выросли на 30-50% и по некоторым позициям обновили 5-летние максимумы. Также в Украине был рекордный урожай зерновых за всю историю независимости. Это и помогло гривне в 2017 году остаться относительно стабильной — среднегодовая девальвация составила всего 4%.

В 2018 же году, 6 февраля, мы уже стали свидетелями «черного понедельника» и наибольшего обвала индекса Dow Jones со времен мирового финансового кризиса 2008 года.

Если финансовые власти США отреагируют на турбулентность фондового рынка и увеличение инфляционных ожиданий, повышением учетной ставки ФРС, то это приведет к укреплению доллара и снижению мировых цен на сырьевые товары.

Впрочем, Мировой банк и до этих событий прогнозировал снижение сырьевых товаров на 5-7% со второго полугодия 2018 года. Для Украины это означает существенное снижение поступлений иностранной валюты от продажи сырьевых товаров (металл, руда, зерно), продажа которых приносит Украине до 70% валютной выручки.

Особенность № 3

Выплаты по внешнему долгу, включая выплаты по валютным ОВГЗ, в 2018 году в 2 раза превысят прошлогодние. Если в 2017 году, по данным Нацбанка, они составили $3,8 млрд, то в 2018-м — уже $7,4 млрд.

Таким образом, с учетом возможного ухудшения в 2018 году внешнеэкономической конъюнктуры, меньшего урожая зерновых, опережающего увеличения импорта, резко увеличившихся выплат по внешнему долгу, а также усиления спекулятивных тенденций с участием иностранного капитала — в этом году мы увидим аналогичную сезонную траекторию обменного курса как в 2016-2017, но только на более высоком уровне. Особенно начиная со второго полугодия 2018 года.

Так что, прогнозируемый правительством обменный курс 30,1 грн/$ на конец 2018 года, далеко не предел.

публікуються на правах реклами.

публікуються на правах реклами.