Економіка

сигналУкраина вошла в пятерку развивающихся стран с наиболее быстро растущими рисками для инвесторования

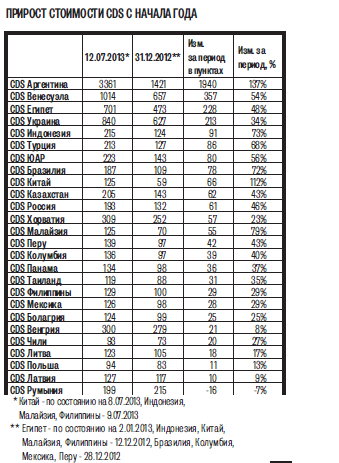

С начала года украинские кредитно-дефолтные свопы (CDS) — основной показатель рискованности инвестиций в страну в восприятии самих инвесторов — выросли на 213 пунктов или 34%, до 840 пунктов. Это один из самых быстрых показателей роста среди развивающихся стран. Вместе с Украиной в пятерку стран, рискованность вложений в которые показала самый большой прирост, вошли Аргентина, Венесуэла, Египет и Индонезия.

Инвесторы увеличили стоимость страховок в силу разных причин. Аргентина, мировой рекордсмен по CDS, с ноября 2012‑го судится с двумя американскими хедж-фондами из‑за неуплаты $ 1,3 млрд реструктурированного госдолга, и разбирательство грозит закончиться техническим дефолтом страны.

Венесуэльский долг не пользуется популярностью из‑за тяги местных властей к национализации иностранных компаний. Экономика Египта после произошедшей два года назад революции стагнировала, а в начале июля военные совершили в стране государственный переворот, свергнув не способного справиться с управлением президента-исламиста Мухаммеда Мурси.

Действия ФРС приводят к переоценке рисков

У всех пяти стран в последние два месяца одновременно существенно выросла стоимость CDS из-за опасений среди инвесторов о возможном сокращении программы количественного смягчения QE3 в США и ее сворачивании к концу года.

QE3 с сентября 2012 г. накачивает американскую экономику деньгами – сначала по $40 млрд, а с декабря прошлого года – по $85 млрд в месяц. Часть этих денег уходит на развивающиеся рынки, где активы более рискованые, а значит, предлагают более высокую доходность.

По данным Нацбанка, с октября 2012 г. по май 2013 г. включительно в Украину поступило $ 1,4 млрд портфельных инвестиций в акционерный капитал. Хотя за аналогичный 8‑месячный период 2011‑2012 гг. в нашу страну пришел в семь раз меньший объем краткосрочных пассивных инвестиций — лишь $ 199 млн.

Однако приток «легких» денег во все развивающиеся страны близок к завершению. Глава ФРС США Бен Бернанке впервые заявил о возможности сворачивания программы QE3 23 мая. Спустя месяц он уточнил, что если состояние американской экономики продолжит улучшаться, ФРС будет постепенно сокращать программу QE3 и свернет ее к середине 2014 г. А в минувший четверг стало известно, что половина из 19 членов Federal Open Market Committee, определяющего монетарную политику США, выступили за закрытие программы к концу года.

«Мы связываем высокую волатильность финансовых рынков не столько с новостями из Федерального резерва, сколько с внезапным осознанием инвесторами того, что количественное смягчение в конце концов завершится», — объяснил главный экономист и директор исследовательского департамента МВФ Оливье Бланшар.

Заявление Бернанке вызвало рост процентных ставок на казначейские облигации США, традиционно наиболее безопасный в восприятии инвесторов актив. Это, а также ухудшение перспектив экономического роста развивающихся стран заставило инвесторов провести переоценку рисков.

В результате, по словам Бланшара, инвесторы попытались заново сбалансировать свои портфели как в США, так и за рубежом, что породило беспорядок на некоторых рынках. Он полагает, что волатильность снизится, но при этом настаивает, что с завершением QE3 часть инвесторов будут возвращать деньги из развивающихся экономик в США.

Как пишет в своем отчете по развивающимся рынкам аналитик агентства Standard & Poor’s Моритц Крамер, инвесторы уже сейчас начали сокращать свое присутствие на развивающихся рынках.

Валютный эффект

Для стран «рискованной пятерки» окончание QE3 может стать источником проблем не столько из‑за потери иностранных инвестиций, сколько из‑за прекращения притока иностранной валюты, что может привести к обесцениванию национальных валют. Например, в Украине приток от портфельных инвестиций за первые восемь месяцев действия программы не покрывает и четверти одномесячного импорта нашей страны, но ощутим для курса гривни.

Как пишет Моритц Крамер, когда в конце мая начался первый за год чистый недельный отток финансирования с долгового рынка развивающихся стран, некоторые валюты стали ослабевать. К примеру, за это время гривня подешевела с 8,05 до максимальных с начала года 8,17 за доллар (этот показатель был достигнут 18 июня), но затем вновь начала дорожать.

Положение валют других стран пятерки уже сейчас шатко. Аргентинское песо с начала года подешевело относительно доллара США, продажа которого в стране официально запрещена, на 10 %. Египетский фунт также потерял 10 % стоимости. А Венесуэла в феврале девальвировала боливар на 47 %, чтобы пополнить госбюджет.

Украинская гривня и индонезийская рупия подешевели значительно меньше — на 1,2 % и 2 % с начала года соответственно. Именно эти валюты рискуют максимально подешеветь из-за окончания QE3, полагает Крамер из Standard & Poor’s.

Правительство и Нацбанк не готовы менять прогнозы относительно курса национальной валюты. В госбюджете на 2013 по-прежнему заложена вероятность девальвации максимум до 8,3 грн за доллар. А согласно опубликованному на прошлой неделе британским журналом The Economist «индексу БигМака», украинская валюта и вовсе недооценена по отношению к доллару на 48%. С представителем НБУ вчера связаться не удалось.

Данные в пунктах

Источник: Bloomberg

публікуються на правах реклами.

публікуються на правах реклами.