Думки

финансыЗачем привязывать гривню к евро

В НБУ заговорили об изменении методологии курсовой политики. Ищут, к чему привязать изрядно подуставшую гривню, растерявшую большую часть своей потенции в последние годы реформ, проведенных с «особым цинизмом». Привязывать нужно уже сейчас, причем желательно к чему-то крепкому, коренастому, давно вросшему в финансовый грунт. И вот в Нацбанке заговорили об изменении механизма курсообразования. Курсообразовывать предлагают не через доллар, а через евро. Новацию поддержал и Совет НБУ.

Совет да любовь

В Совете НБУ заявили, что изменение структуры внешней торговли привело к росту иностранных расчетов по экспортно-импортным контрактам в евро. Доля внешней торговли Украины со странами ЕС увеличилась в прошлом году до 37%, так что предложение о переходе базового курсообразования на евро выглядит вроде бы вполне логично. Кроме того, доля евро увеличилась и в структуре платежного баланса страны: расходные платежи в этой валюте выросли до 37% (годом ранее были менее 30%). При этом поступления в евровалюте составили лишь 18%, увеличившись за год всего на 2%. Украина, как и ранее, одалживает в долларах, продает сырье, в основном за доллары, а тратит уже преимущественно в евро.

На данный момент НБУ определяет официальный курс по прямому методу лишь в отношении доллара США. Курс «зеленого» рассчитывается исходя из данных системы подтверждения сделок на межбанковском валютном рынке между банками, а также банками и НБУ. Осенью прошлого года регулятор изменил методику, отсеяв из формулы расчета сделки между банками и клиентами, которые, кстати, формировали основной курсовой тренд. Все остальные курсы валют определяются Нацбанком косвенно, по методу кросс-курса через зафиксированное НБУ официальное значение доллара США и его соотношение к другим валютам исходя из данных международных валютных бирж.

Вопрос из зала

В этой связи сразу возникает ряд вопросов, лежащих, так сказать, на поверхности. Во-первых, фактор удельного веса той или иной глобальной экономики во внешней торговле Украины никогда не играл особой роли в политике курсообразования. Так, если исходить из динамики внешнеторгового оборота, то США за всю нашу современную историю ни разу не являлись ключевым торговым партнером Украины. В то же время значительная доля торгового оборота в прежние годы приходилась на РФ и страны СНГ, но это не сподвигло Сергея Арбузова к переводу системы курсообразования на российский рубль, хотя идея формировать часть валютных резервов НБУ в рублях тогда прозвучала...

Кроме того, уже начиная с 2019 г., Украине придется отдавать долги по внешним кредитам и доля доллара в международных расчетах несоизмеримо увеличится.

Стоит ли отвязываться от бакса на пару ближайших лет, прекрасно зная, что в недалеком будущем основные операции будут проводиться исключительно в нем?

Кроме того, доллар неизменно является для украинцев неким универсальным мерилом благосостояния. Преимущественно в долларах формируется теневой рынок нашей страны. В период перманентных реформ валютные «мафы» превращаются в кабинки для голосования, в которых население голосует за вотум недоверия политике НБУ, и результаты голосования получаются не очень радужными для национальной валюты.

Валютная турбулентность последних трех лет, вызванная переходом от фиксированного к плавающему курсу, привела к сокращению инвестиционного горизонта планирования в Украине с двух-трех лет до трех-четырех месяцев, результатом чего стало рекордное падение внешних инвестиций. Кроме того, дестабилизация курса фактически свернула внутренний процесс накопления капитала и сбережений населения. Бизнес и простые обыватели перестали доверять политике НБУ и, как следствие, своим национальным деньгам, хеджируя весь спектр финансовых рисков примитивным уходом в тень, а затем в доллар. Подобное петляние стало универсальной инвестиционной стратегией последних трех лет.

Модели на вырост

Реальность такова, что в мире нет плохих и хороших моделей курсообразования. После крушения Бреттон-Вудской валютной системы, с одиноким долларом и монетизацией валют в золото, мир перешел в пост-ямайскую мировую валютную систему, где больше нет эксклюзива на резервность и любая валюта может стать участником «клуба избранных», как это сделал, например, китайский юань.

Поэтому хороших и плохих валют нет, а есть хорошие и плохие центробанки, а также неадекватные методы курсообразования. Адекватность здесь измеряется потребностями реального сектора экономики, а не узкими корпоративными интересами сотрудника регулятора с депозитом в иностранной валюте, а также не интересами внешних кредиторов, например МВФ, очевидными до неприличия.

Страны с развивающейся экономикой (исходя из модели Манделла Флеминга, адаптированной для малой открытой экономики) могут осуществлять двухступенчатое курсообразование, состоящее в общих чертах из двух основных этапов:

1) фиксированный курс — зависимая монетарная и промышленная политика;

2) один из вариантов плавающего курса — независимая монетарная и промышленная политика.

На первом этапе осуществляется жесткая привязка курса к определенному «якорю».

Это дает возможность развивающейся стране привлекать иностранные инвестиции, так как стабильность обменного курса ее национальной валюты на фоне более высокой инфляции и процентных ставок, по сравнению с развитыми странами, приносит инвестору положительную долларовую доходность в среднесрочной перспективе. Тут главное, чтобы инвестиции не пошли в сектор государственных облигаций и в спекулятивные сегменты экономики (например, банковский сектор).

Но привязка курса несет и негативы: национальная экономики становится зависимой от чужой валюты, внешних ценовых и финансовых шоков, и, по сути, возможность формировать свою независимую монетарную политику сводится к нулю. Стабильность, достигнутую на первом этапе, развивающаяся страна должна успешно конвертировать в рост инвестиций, создание новых производств, структурные реформы, обновление основного капитала, покупку современных технологий и инноваций.

На втором этапе, когда нужно дать национальной экономике дополнительный импульс развития и повысить ее конкурентоспособность, более привлекательной является модель плавающего курса. На этом этапе, по идее, структурные реформы уже реализованы, костяк инвесторов сформирован и центробанку остается только подбрасывать дровишек в топку: за счет грамотной девальвации национальной валюты делать отечественные товары более конкурентными по цене на внешнем и внутреннем рынках.

Проблема Украины заключается в том, что у нас методика курсообразования никогда не формировалась исходя из указанных выше факторов. Фиксированный курс гривни был крайне важен на этапе раскрытия экономики, до 2005 г. Вместо этого получили несколько девальвационных волн: девальвация в конце 90-х позволила монопольным финансово-промышленным группам практически за бесценок скупить базовые активы национальной экономики. А вот начиная с 2005 г. необходимо было переходить к мягкому курсовому коридору. Это позволило бы сократить приток в страну спекулятивного капитала, а также амортизировать последствия мирового финансового кризиса 2008 г.

Вместо адекватной курсовой политики мы увидели «танцы с валютным бубном», исполняемые на заказ крупных ФПГ, экспортирующих сырье, которым девальвация национальной валюты выгодна априори. Также заинтересованы в обесценивании гривни теневая экономика и коррупционная надстройка, ведь для них это источник дополнительных курсовых доходов и прибыли на валютных спекуляциях. Именно по их требованию и принесли гривню «на блюде».

Украина традиционно привязалась к доллару, и эту любовь нельзя назвать взаимной, ведь на долю США пришлось в 2016 г. лишь $1,69 млрд нашей внешней торговли товарами и услугами, или 4% от общего объема. Некоторые страны привязываются к корзине валют. Привязка к корзине валют чрезвычайно удобна при переходе развивающейся экономики от модели фиксированного курса к плавающему. Как показывает опыт, длительная фиксация курса формирует у населения почти инстинктивную реакцию на его изменение. Реакцию, которая быстро перерастает в панику и самоускоряющуюся деструкцию. Чтобы постепенно отучить людей от рейдов по обменным пунктам, корзина валют максимально удобна.

Новый якорь

Применительно к Украине чрезвычайное значение имеет такой показатель, как реальный эффективный обменный курс гривни (РЭОК). Это некий прототип индекса биг-мака, показывающий уровень реальной покупательной способности гривни. Если реальный обменный курс растёт, это ухудшает конкурентоспособность украинских товаров и экономики в целом, так как стоимость зарубежных аналогов в сравнении с нашими внутренними ценами уменьшается. В случае, когда номинальный обменный курс гривни падает, привлекательность отечественных товаров исходя из ценового фактора растет.

При каких условиях РЭОК может снижаться? Лишь в двух случаях: если темпы инфляции у нас будут меньшими, чем у стран — торговых партнеров (такие редкие случаи в истории были), либо когда происходит номинальная девальвация национальной валюты (в последние три года — сплошь и рядом). Таким образом, украинская экономика становится более привлекательной по сравнению со странами-конкурентами: стоимость базовых факторов производства у нас в разы меньше, чем у стран-соседей.

Естественно, для того чтобы воспользоваться более привлекательным паритетом покупательной способности, необходимо нечто более, чем дешевые цены: привлекательное налоговое законодательство, низкий уровень коррупции, справедливый суд, защита прав собственности.

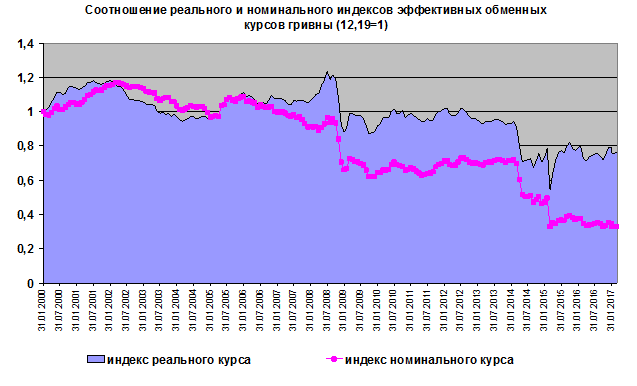

На графике мы видим динамику индексов реального и номинального эффективного обменного курса (базовый уровень для обоих индексов, принятый за единицу, составляет значение 12,19). Номинальный обменный курс — это взвешенный показатель курсов, по которым гривня обменивалась на валюты стран — торговых партнеров. Реальный курс — расчетный, исходя из уровней инфляции в Украине и странах-контрагентах. Как видим на графике, индекс номинального курса превышал индекс реального курса в период с 2002 по 2007 гг. Именно в этот период Украина постепенно утратила свое конкурентное преимущество по цене и не создала конкурентное преимущество по качеству производимых товаров и эффективности труда.

С 2015 г. индекс номинального курса упал почти в три раза, что соответствует трехкратному обесцениванию гривни за указанный период и значительно уступает индексу реального курса. Вот только конвертировать это ценовое преимущество в инвестиции у нас не получилось.

РЭОК и номинальный курс являются тем более совершенным инструментом, который может выполнить роль нового «маяка» при определении планового коридора, в котором будет двигаться курс гривни в ближайшие год-два. Если НБУ сможет правильно выставить красные флажки по этому направлению, то он решит и вопрос инфляционного таргетирования (ценовую стабильность), и проблему непрогнозируемой девальвации (курсовая стабильность). Причем будет делать это системно.

О перспективах

В результате вырисовывается следующая картина. Украина за последние три года значительно снизила свой экономический потенциал и уже не рассматривается как перспективная развивающаяся экономика. Поэтому курсовая политика на ближайший период должна сочетать в себе элементы прогнозируемости (для расширения горизонта планирования хотя бы до одного года и привлечения внешних инвестиций) и механизмы адаптации общества к новой курсовой парадигме без фиксированного курса (для разблокирования внутреннего процесса накопления населения и возврата доверия общества и бизнеса к национальным деньгам). Сама по себе отвязка курса гривни от доллара и привязка к евро не принесет ни курсовой стабильности, ни вернет доверие общества к политике НБУ. Перезагрузка курсовой политики Нацбанка не только назрела, но и существенно перезрела, а главный финансовый оркестр страны давно заждался своего адекватного дирижера.

публікуються на правах реклами.

публікуються на правах реклами.