Бізнес

апкКризис в Украине способствовал появлению новых трендов в агропромышленном комплексе

Нынешний сезон стал для отечественных аграриев едва ли не самым сложным за всю историю. «Капитал» выделил пять ключевых трендов этого года

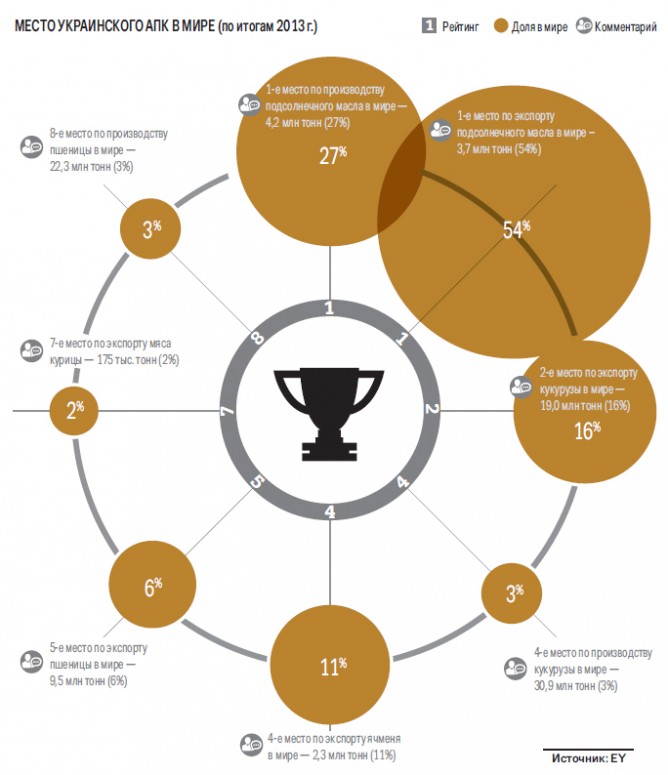

Один из локомотивов отечественной экономики — агропромышленный комплекс — переживает не лучшие времена. Девальвация нацвалюты, новый геополитический расклад, потеря части территории. Все это не могло не отразиться на финансовом здоровье агропредприятий. По словам аналитика инвесткомпании Eavex Capital Ивана Дзвинки, на фоне этих факторов публичные агрокомпании подешевели на 14‑90 %. «Агробизнес сегодня переживает серьезный конъюнктурный спад — мы зависим от внешних рынков, а 46 % падения цен на зерно, мягко говоря, hard style», — говорит финансовый директор Группы компаний «Мрия» Александр Чернявский.

Но несмотря на сложности, аграрный сектор даже в таких условиях показал наибольший рост. По данным Государственной службы статистики, за восемь месяцев 2014 г. рост отрасли составил 6,3 % (без учета Крыма). Между тем меняется формат АПК, а в украинской аграрной истории появляются новые тренды.

Уход с рисковых земель

Укрупнение земельного банка, которое было основным трендом последних лет, сегодня отходит на второй план. Причин несколько: аграрии оптимизируют расходы, отказываясь от непродуктивных почв, а также покидают зону боевых действий в Донбассе. «На рынке наблюдаются попытки крупных холдингов передислоцировать земельный банк с юга и востока в центр и на север. И вопрос не только в политической плоскости — климат в Украине постепенно меняется: зимой становится мягче на севере, но летом более засушливым на юге», — говорит старший аналитик инвестиционной компании «АРТ Капитал» Андрей Патиота. Те культуры, которые раньше принято было выращивать только в южных регионах, сейчас можно успешно культивировать в Черниговской и Сумской областях, добавляет он. Работающие на востоке страны агропредприятия — HarvEast Рината Ахметова, «Агротон» Юрия Журавлева, свиноводческий холдинг Бориса Колесникова «АПК-Инвест» — неоднократно заявляли о сложностях работы в регионе. Беспокоятся и аграрии прилегающих к зоне АТО областей.

.jpg)

«Мы не обманываем своих инвесторов. Если завтра в нас попадет бомба, мы ничего не сможем сделать. От этого не застрахован никто», — заявил глава совета директоров днепропетровского агрохолдинга KSG Agro Сергей Касьянов. Он отмечает, что сложности возникают у аграриев, чье производство локализовано в Крыму. «Наши активы заморожены. Ранее заключенные договоры аренды уже недействительны, работать в регионе практически невозможно», — подтвердил гендиректор KSG Agro Сергей Мазин. В компании не скрывают продажу крымских активов, которые оценены в $ 10 млн.

В августе власти полуострова заявили о намерении национализировать крымское подразделение агрохолдинга Олега Бахматюка UkrLandFarming — птицефабрику «Южная Холдинг», которая является крупнейшей на полуострове. «Если решение о принудительном отчуждении «Южной Холдинг» будет принято, Avangardco IPL, в состав которой входит птицефабрика, будет отстаивать свои права не только в местных судах, но и в судебных инстанциях Великобритании», — заявил Бахматюк. Стоимость активов UkrLandFarming на аннексированной территории оценивается в $ 150‑200 млн. Сейчас предприятие не работает. Донецкая область потеряет около 30 % валового сельхозпроизводства, или 5 млрд грн, в результате захвата сельхозугодий, прогнозирует генеральный директор агрохолдинга HarvEast Саймон Чернявский.

.jpg)

Крупнейший производитель куриного мяса — «Мироновский хлебопродукт» (МХП) Юрия Косюка — принял решение о перерегистрации крымских активов согласно российскому законодательству. Перспектива работы в РФ не испугала руководство компании, поскольку она уже владеет активами в этой стране. «У нас есть одно предприятие на территории России — «Воронеж Агро Холдинг». Теперь будет пять», — говорит руководитель отдела по работе с инвесторами и СМИ холдинга Анастасия Соботюк. В Крыму у МХП — мясокомбинат, фруктовая компания, птицефабрика и ферма по разведению свиней и крупного рогатого скота. Стоимость крымских активов МХП колеблется в пределах $ 200‑250 млн.

Долговое бремя

Не смог рассчитаться по долгам и один из крупнейших сыроделов Украины — «Милкиленд» Анатолия Юркевича. Компания, в частности, не соблюла график погашения задолженности, а также требования к показателям: соотношение ковенант «долга к EBITDA» и «EBITDA к сумме процентных выплат» по кредитному договору с синдикатом европейских банков. «Менеджмент группы сейчас активно работает над поддержанием ее ликвидности и скорейшей нормализацией ситуации, в том числе стремится в полной мере использовать ценовое преимущество на мировом рынке, возникшее из‑за девальвации гривни», — говорит Юркевич.процессе переговоров с кредиторами пребывает и KSG Agro. «Долговая нагрузка у нас около $ 80 млн. Но мы договариваемся. По итогам года планируем сократить нагрузку на $ 7‑8 млн», — делится планами гендиректор группы Сергей Мазин. «К чести банкиров стоит отметить, что они, понимая сложную экономическую ситуацию, делают шаги навстречу», — заключил председатель совета директоров KSG Agro Сергей Касьянов. Подтверждает готовность финучреждений к сотрудничеству и председатель правления «Группы Креатив» Юрий Давыдов. «Мы находимся на этапе завершения переговоров со своими финансовыми партнерами об условиях финансирования на новый сезон, в частности, о продлении существующей кредитной линии с рядом банков», — отметил он.

Несмотря на положительные сдвиги по некоторым компаниям, в целом доступ агрохолдингов к кредитным ресурсам весьма усложнен, констатирует начальник отдела инвестиционного анализа аналитического департамента Pro-Consulting Александр Ткачев. Иван Дзвинка называет 2014‑й «своеобразным стресс-тестом на финансовую устойчивость, гибкость бизнеса и честность» для украинских компаний.

Оптимизация инвестпланов

Инвестиционные планы агрокомпаний существенно изменились. Полученные убытки от курсовых разниц сузили планы по развитию. Например, в разы сократили инвестиции в развитие в крупнейшем агрохолдинге UkrLandFarming. Из предполагаемых $ 400‑600 млн максимальный объем инвестиций составит $ 200 млн. «Это не значит, что мы останавливаем проекты: если иностранные банки возобновят программы сотрудничества, мы наверстаем упущенное», — заверил заместитель генерального директора UkrLandFarming Игорь Петрашко. В поисках партнера для строительства зернового терминала в порту «Южный» (Одесская обл.) компания Олега Бахматюка находится и сейчас.

Ранее KSG Agro заявила о приостановке своих инвестпланов на $ 54 млн. Но в сентябре холдинг представил польским инвесторам новую стратегию своего развития, согласно которой акцент будет сделан на вложениях в наиболее прибыльные и перспективные проекты. «В первую очередь речь идет о свиноводческой отрасли, производстве биотоплива, переработке и мукомольном производстве», — отметил Касьянов. По его данным, производственные мощности свинокомплекса поэтапно расширяются. «Мы даже в таком сложном году нашли возможность инвестировать около 20 млн грн в развитие свиноводческого направления», — подчеркивает Касьянов.

С начала года аграрии привлекли 8,1 млрд грн кредитов. Это на 3,1 млрд грн меньше, чем на конец сентября 2013 г. Заемщиками, по данным Министерства аграрной политики и продовольствия, стали 1928 предприятий АПК

Кроме того, из‑за отзыва контракта на поставку топливных пеллет польской компанией Polish Energy Partners, которая законтрактовала 80 % всего объема производства пеллет, агрохолдинг вынужденно приостановил строительство завода. «До весны планируем найти возможность дофинансировать и запустить производство пеллет», — отметил он.

Не уверен в возможности осуществить запланированные инвестиции и «Милкиленд». «Мы планировали € 10 млн вложений. Но сейчас не уверены, что сможем», — говорит руководитель отдела по связям с инвесторами Сергей Трифонов.

Строительство масштабного свиноводческого проекта стоимостью $ 700 млн, намеченное ранее компанией «Кернел» совместно с американской Seaboard Food, также отложено до лучших времен. Вместо этого компания сконцентрировалась на развитии зерновой логистики: $ 200 млн в строительство комплекса по хранению и переработке зерновых и масличных культур «Кернел» намерен вложить в течение ближайших двух лет. Такое решение вполне объяснимо — свиноводческий бизнес, в отличие от растениеводства, не является для компании основным.

Коррекции подверглись и инвестиционные планы Группы компаний «Мрия». По словам финдиректора компании Александра Чернявского, строительство двух крупных элеваторов сегодня заморожено.

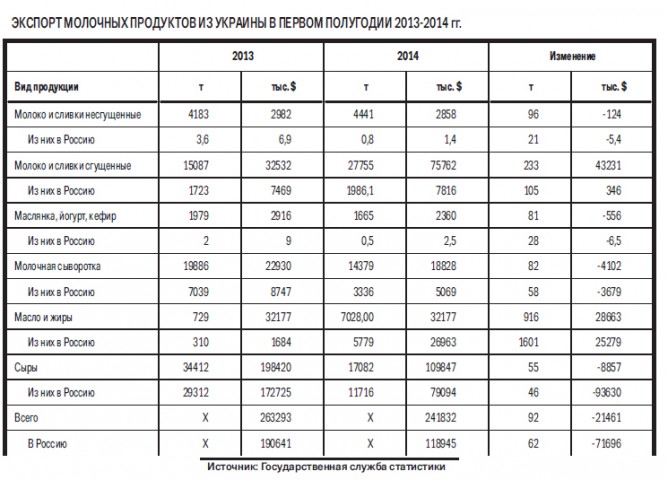

Торговые альтернативы

После тотального запрета России на ввоз украинской продукции, дабы минимизировать убытки, отечественные аграрии сразу принялись разрабатывать альтернативные рынки. И пока принимались законы, позволяющие экспортировать животноводческую продукцию в Европу, украинские молочники не только переформатировали географию экспорта, но и изменили ассортимент выпускаемой продукции. «После запрета украинских сыров, поставки которых в Россию составляли более 60 %, мы сменили ассортимент, сократив производство сыров в пользу сухого молока и масла», — рассказывает главный исполнительный директор «Милкиленда» Анатолий Юркевич.

«Это и неудивительно, ведь экспорт сыра стал просто мизерным, а внутреннее потребление тоже не растет», — поясняет директор аналитического агентства «Инфагро» Василий Винтоняк.В отличие от предыдущего года, сейчас никто не осмеливается работать на склад, ведь найти рынки сбыта не так просто. Минимизировать потери от российской блокады сыроделам помогут азиатские и кавказские страны, считает эксперт аграрных рынков ассоциации «Украинский клуб аграрного бизнеса» Алина Жарко. По ее словам, альтернативными России рынками сбыта украинской молочной продукции могут стать Молдова, Армения, Азербайджан и другие азиатские рынки. Производителям сухого молока стоит посмотреть на рынки стран СНГ и Азии, африканские государства, например Алжир, Египет, уточняет Жарко.

«В этих странах есть свободные ниши, которые могут занять украинские молочники», — говорит она. Сейчас украинские молочники успешно прошли проверку европейских инспекторов и в течение 8‑9 месяцев, по словам замминистра агрополитики по вопросам евроинтеграции Владиславы Рутицкой, украинская молочная продукция появится на прилавках европейских магазинов.

Производители мясной продукции частично смогли переориентироваться за счет европейцев. Экспорт мясопродуктов в Нидерланды и Германию вырос за полгода многократно. Голландцы приобрели украинское мясо на $ 8 млн вместо $ 3,2 тыс. годом ранее, немцы увеличили поставки с $ 3,9 тыс. до $ 357,7 тыс. При этом освоенность квот на ввоз по лицензиям продукции животноводства, в частности говядины и свинины, практически нулевая. Другое дело — птицеводы. Уже сейчас они сетуют на то, что европейских квот им недостаточно. Разрешение на поставки получили два крупнейших птицекомплекса — «Овостар Юнион» Бориса Беликова и «Авангард» Олега Бахматюка. Первые партии яичных продуктов отправятся в ЕС до конца месяца. Квота на беспошлинную поставку яичных продуктов и альбуминов из Украины в Евросоюз составляет 1,5 тыс. т в год (яйца в скорлупе) и 3 тыс. т в год (чистый вес для яиц в скорлупе).

Украинская курятина уже давно присутствует на европейском рынке. Право экспортировать свою продукцию в Евросоюз имеют четыре украинские птицефабрики, а также некоторые производители казеина, рыбы и меда. По словам председателя ассоциации «Союз птицеводов Украины» Александра Бакуменко, до 1 ноября птицеводы могут поставить в ЕС 36 тыс. т мяса птицы. «Весь объем по указанной квоте уже законтрактован: за последние четыре месяца Украина отправила в ЕС 10 тыс. т мяса птицы», — констатирует Бакуменко. «Около 95 % этого объема выполнили птицефабрики МХП и 5 % — комплекса «Агромарс», — говорит эксперт и добавляет, что цены в ЕС на продукцию птицеводства на 15‑20 % выше среднемировых. Бакуменко ожидает, что в 2015 г. экспортные квоты на поставки мяса в ЕС увеличат до 80‑100 тыс. т. Но по мнению Андрея Патиоты, вероятность увеличения квот в следующем году невелика. Он считает, что увеличение квот на поставку сельхозпродукции на рынок ЕС возможно не ранее 2016 г., когда экономическая часть Соглашения об ассоциации будет действовать в полном объеме.

Создаем агролобби

Один из наиболее громких трендов текущего года — массовое баллотирование аграриев в качестве кандидатов на выборах в Верховную Раду. Поясняют это сельхозпроизводители тем, что поддержки от власти для основной отрасли экономики практически нет, а отбить еще на год действующие льготы аграриям удалось с трудом после длительных дискуссий. Агролоббист Александр Бакуменко идет по спискам «Блока Петра Порошенко» (БПП). «У нас много проблем в стране, и не только в агросекторе. Это и война, и девальвация, и коррупция», — говорит Бакуменко, не афишируя истинных целей своего пребывания в Раде. Проходное место в списке БПП получил и глава Совета предпринимателей при Кабинете министров Леонид Козаченко, которого ранее прочили на пост аграрного министра. По списку партии пойдет также Игорь Кононенко — один из руководителей концерна «Укрпроминвест», подконтрольного Порошенко.

Есть среди президентских кандидатов и региональные аграрии, баллотирующиеся по округам. Например, совладелец крупнейшего зернотрейдера — компании «Нибулон» — Андрей Вадатурский. Не оставляет попыток попасть под купол агробизнесмен Аркадий Корнацкий («Агрофирма им. Корнацких»). В Донецкой области на выборы идет владелец ТМ «Хлебодар» Борис Шестопалов, а в Хмельницкой — сооснователь «Першої приватної броварні» Роман Мацола.

В списках «Народного фронта» значатся агробизнесмены Игорь Бриченко (ПВТФ «Агромир) и Роман Заставный, имеющий опыт работы во многих агроструктурах.

В списке «Батьківщини» сразу два представителя аграрного лобби — Иван Кириленко и руководитель Всеукраинской ассоциации сельских и поселковых советов Вадим Ивченко. Помимо этого, в Раде нового созыва может оказаться и владелец одного из крупнейших производителей и экспортеров подсолнечного масла «Креатив» Станислав Березкин.

Массивно представлять агроинтересы намерена новосозданная партия «Всеукраинское аграрное объединение «Заступ». Тут представлен известный агролоббист — председатель Аграрного союза Украины Геннадий Новиков, начальник Украинского объединения сельского коммунального хозяйства «Укрселькомунгосп» Владимир Хоменко и другие.

В списке партии «Всеукраинское объединение «Свобода» фигурируют уже знакомые имена. Александр Мирный, имеющий крупный сахарный бизнес, но так и не ставший агроминистром, — в первой десятке. Нынешний главный аграрий страны Игорь Швайка числится под 11 номером.

Однако далеко не все сельхозпроизводители в восторге от агропарламента. «Я не верю в долгосрочность и эффективность этой команды, потому и не пошел на выборы. Я уже был в парламенте, с 2007 г. стал беспартийным», — объясняет владелец одного крупного агрохолдинга. Соглашается с ним и политолог Владимир Фесенко: «Целой армии сельхозпредпринимателей придется конкурировать между собой. Вряд ли их количество перерастет в качество».

публікуються на правах реклами.

публікуються на правах реклами.