Фінанси

маневрыКлиенты сегмента private banking выводят свои сбережения за рубеж

Сохранность капитала и гибкие решения по переводу сбережений в наличные или на зарубежные счета стали основными требованиями VIP-клиентов к операторам рынка private banking. Второй ключевой тенденцией, наметившейся в прошлом году, является «перетекание» состоятельных клиентов из банков с украинским и российским капиталом в кредитные учреждения, входящие в крупные международные финансовые группы.

Финансовая буря

Принято считать, что клиенты сегмента рrivate banking менее подвержены паническим настроениям, поскольку хорошо разбираются в финансовых вопросах и склонны анализировать и прогнозировать события. Но прошлый год продемонстрировал, что далеко не все состоятельные люди имеют стальные нервы. «Ни государство, ни банковская сфера, ни VIP-клиенты не были готовы к событиям, негативный шлейф которых мы продолжаем наблюдать и в этом году», — говорит начальник центра персонального обслуживания Фидобанка Анна Каськова.

Недоверие к банковской системе нарастало с конца 2013 года, а ограничения на валютном рынке, которые НБУ ввел в феврале прошлого года, только усилили негатив. Изначально VIP-аудитория была меньше других подвержена панике: клиенты до последнего продолжали обслуживаться и хранить средства даже в тех банках, которые испытывали финансовые сложности. Но во второй половине прошлого года нервы сдали если не у всех, то у многих: среди состоятельных клиентов наблюдались исключительно пессимистические настроения. «Наиболее распространенные желания — вывести средства из Украины либо снять деньги со счетов и выйти в наличные. Пики по снятию и выводу средств мы зафиксировали в феврале-марте и июне-августе», — говорит директор центра приватных менеджеров private banking УкрСиббанка Игорь Левченко. «Можно сказать, что клиенты выводили из банков столько денег, сколько могли технически. Был даже класс клиентов, которые ходили в банк каждый день, как на работу, в надежде получить средства хотя бы в размере установленных лимитов (в день можно снимать не более 150 тыс. грн и валюты на сумму не более 15 тыс. грн — ред.)», — рассказы¬вает управляющий директор компании IDNT Николай Чумак.

По словам финансистов, востребованной среди VIP-клиентов была схема по выведению средств через карточные счета, которые открывались на родственников и даже на личных водителей, охранников или секретарей. Практически все премиум-карты дают возможность переводить средства без начисления комиссий — клиенты этим пользовались, разбивая крупные суммы на части, соответствующие лимитам НБУ, с последующим снятием средств с «обычных» карт. В дальнейшем эти средства направлялись на покупку валюты на черном рынке, а клиенты возвращались в банк, но уже для того, чтобы разместить наличные в индивидуальной банковской ячейке.

Отрицательное влияние на рынок рrivate banking оказала аннексия Крыма и военные действия на Донбассе, в результате которых были закрыты отделения кредитных учреждений. «Для банков большим стрессом стала потеря части активов и инфраструктуры, расположенных на оккупированных территориях», — говорит Николай Чумак. Кредитные учреждения потеряли довольно большой круг VIP-клиентов, одна часть которых сменила гражданство, а другая до сих пребывает в неопределенном статусе. Некоторые клиенты перерегистрировались и переоформили свои счета в отделениях, находящихся на неоккупированных территориях, но большая часть из них отказалась от обслуживания в украинских банках.

Такая ситуация, как отмечают финансисты, стала одной из причин потери сегментом рrivate banking порядка 60% депозитного портфеля. В некоторых банках, преимущественно с российским капиталом, этот показатель выше. «Больше других пострадали „дочки“ российских банков. Они столкнулись с беспрецедентным давлением. В отличие от розничных клиентов, поведение которых было иррациональным, состоятельные лица опасались санкций в отношении банков с российским капиталом», — объясняет Николай Чумак.

По словам эксперта, в сложной ситуации оказались банки, которые в рекламных сообщениях и маркетинговых коммуникациях акцентировали внимание клиентов на своей принадлежности к российским структурам. А те российские структуры, которые позиционировали себя как «обычный» коммерческий банк, смогли закончить год с гораздо меньшими потерями. «Например, Альфа-банк столкнулся с оттоком средств на первом этапе, но затем провел антикризисную коммуникацию и сохранил позиции», — утверждает Николай Чумак.

Немного легче пережили сложные времена государственные Укрэксимбанк, Ощадбанк и Укргазбанк, к которым перешла часть состоятельных клиентов из проблемных кредитных учреждений. Начальник управления индивидуального VIP-банкинга Укргазбанка Максим Ярославский отмечает, что существенного оттока клиентов у них не было: «Нестабильная ситуация на финансовом и банковском рынках скорее принесла обратный эффект, в результате количество обращений в подразделение, которое занимается обслуживанием VIP-клиентов, увеличилось. Тот факт, что 93% акций банка принадлежит Министерству финансов, стал для клиентов дополнительной гарантией надежности».

Стоит отметить, что в ряд банков, являющихся крупными игроками рынка рrivate banking, была введена временная администрация. В их числе оказались, например, Дельта Банк, который входил в пятерку крупнейших участников в этом сегмента, ВиЭйБи Банк, банки «Киевская Русь» и «Надра». Состоятельные клиенты, которые не успели вывести средства из этих кредитных учреждений, теперь могут рассчитывать лишь на гарантированную сумму выплат из Фонда гарантирования вкладов физлиц, размер которой составляет до 200 тыс. грн.

В поисках тихой гавани

Еще одной тенденцией прошлого года на рынке рrivate banking стало перераспределение клиентов: состоятельные украинцы отдавали предпочтение крупным международным финансовым группам и переводили средства в более надежные банки. «Клиенты, которые следили за трендами рынка и ситуацией в стране, заблаговременно выводили свои сбережения в кэш или переводили их на зарубежные счета. Из-за действовавших ограничений НБУ многим это сделать не удалось, поэтому клиенты стремились перевести средства в более надежные банки», — рассказывает Игорь Левченко.

Новые клиенты появились в УкрСиббанке, Креди Агриколь Банке, ОТП Банке, Укрсоцбанке, Райффайзен Банке Аваль. Например, в Укрсоцбанке количество VIP-клиентов увеличивалось в среднем на 3,2% за квартал в течение 2014 года. В Креди Агриколь Банке сообщили, что по итогам 2014 года портфель VIP-активов увеличился на 180%, а количество клиентов выросло в два раза. «За год клиентская база увеличилась на 50%. Сегодня под нашим управлением находится более 4 млрд грн. Мы фиксировали „волны“ притока новых клиентов во время перебоев в обслуживании и введения временных администраций в другие крупные банки», — рассказывает руководитель направлений private banking & premium banking ОТП Банка Елена Колосветова.

В этом году процесс миграции клиентов в кредитные учреждения с западным капиталом продолжается. Так, в УкрСиббанке в начале года зафиксировали самый большой приток новых клиентов за последние пять лет. «Клиенты вновь очень остро, как и в 2008–2009 годах, почувствовали фактор риска и стремятся выбрать максимально защищенного банковского партнера», — говорит Игорь Левченко.

Что касается потребностей клиентов, то фокус сместился с инвестиционных инструментов, предназначенных для увеличения капитала, на сберегательные программы, направленные на сохранение активов. «Практически все банки, которые специализируются на рrivate banking, занимались лавированием между новыми законодательными актами и предоставлением гарантий обслуживания своим клиентам», — говорит директор департамента приватного банкинга Укрсоцбанка Виктория Пивнева.

Банкиры утверждают, что низкая процентная ставка по депозитам состоятельных клиентов не смущает. Стабильность, надежность и прозрачность стали основными характеристиками при выборе кредитного учреждения. «Кризис заставит клиентов обратить внимание на стратегии и финансовые показатели банков, а также на имидж их владельцев», — считает Николай Чумак. По словам Игоря Левченко, необходимости изобретать заманчивые акционные условия для привлечения клиентов рrivate banking сейчас нет: состоятельные украинцы сейчас ищут не заоблачные ставки, а тихую гавань для сохранения капитала.

Приумножить нельзя, сохранить

По мнению финансистов, в 2015 году клиенты рrivate banking сконцентрируются на сохранении и диверсификации капитала. «Акции, дополнительные сервисы и нефинансовые услуги в этом году не сыграют особой роли. Преимущество будут иметь банки, которые вели системную коммуникацию с клиентами и успели сформировать долгосрочные отношения», — предупреждает Николай Чумак.

Наиболее востребованными финансовыми услугами на протяжении всего года останутся консервативные классические инструменты, в первую очередь банковские депозиты. Кроме того, со стороны состоятельных лиц присутствует стабильный спрос на сохранение сбережений в офшорных зонах. Из-за ограничений со стороны НБУ некоторые учреждения прекратили работать с драгоценными металлами. Среди них, например, крупнейший ПриватБанк.

Также банки продолжат искать легальные инструменты, которые помогут клиентам сохранить и приумножить средства, но при этом обойти существующие ограничения на получение валютных вкладов. Одним из новых предложений на рынке стали именные депозитные сертификаты. «Именной депозитный сертификат сочетает в себе не только преимущества ценной бумаги с многоуровневой степенью защиты, которая помимо прочего является именным бланком строгой отчетности, но и депозита с доходностью до 10,25% в долларах и до 9,25% в евро. После окончания срока действия сертификата клиент получает наличными в кассе банка всю сумму депозита, включая проценты, даже если сумма вклада была, например, $1 млн», — рассказывает Анна Каськова.

Еще один привлекательный для клиентов финансовый инструмент — валютные ОВГЗ. «С нашей точки зрения, это достаточно интересный инструмент, с хорошей доходностью и государственными гарантиями», — считает Игорь Левченко. По валютным ОВГЗ погашение происходит в валюте, отсутствует налогообложение купонного дохода (налог начисляют на инвестиционную прибыль), а физлица могут покупать и продавать их на ликвидном вторичном рынке. При этом на рынке валютные ОВГЗ торгуются в гривне по коммерческому курсу, по сути, это договорной курс между продавцом и покупателем, который близок к межбанковскому. Банкиры рассказывают, что клиенты, которые не могли купить валюту, приобретали за гривну краткосрочные, на 15–45 дней, долларовые ОВГЗ и при их погашении получали валюту от Министерства финансов.

Еще один привлекательный момент валютных ОВГЗ — это доходность, которая в прошлом году составляла порядка 15% годовых. «Даже если учесть все затраты на хранителя и на услуги банка, то доход будет выше, чем ставки по депозитам в валюте. В наших реалиях валютные ОВГЗ — это инструмент легальной конвертации гривневых средств в валюту без ограничений, которые распространяются на покупку валюты в банке», — говорит Игорь Левченко.

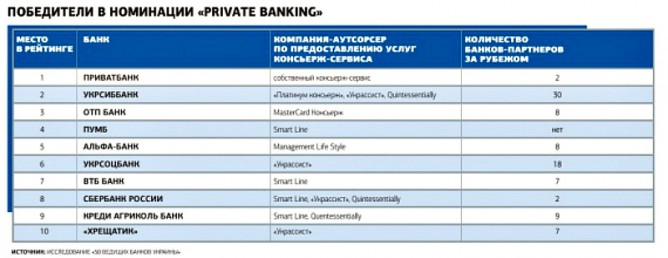

К нефинансовым услугам, которые продолжают пользоваться спросом у VIP-клиентов, можно отнести консьерж-сервис, аналитическую и информационную юридическую поддержку, консалтинг в сфере налогообложения, альтернативное инвестирование в предметы искусства, услуги накопительного страхования, организация специальных закрытых мероприятий. Правда, если раньше весь набор услуг клиентам предлагался «в комплекте», то теперь клиенты хотят платить только за те продукты и услуги, которые им действительно необходимы. Некоторые банки готовы индивидуально для клиентов формировать даже карточные продукты. «Состоятельные клиенты начинают считать деньги и экономить, иногда даже на премиальных карточных продуктах, стоимость которых достигает 10 тыс. грн. Если раньше премиальные пакеты заказывались на всех членов семьи, то теперь, как правило, супругам и детям выпускают карты более низкого уровня, но с аналогичным функционалом», — признается один из банкиров сегмента рrivate banking.

Одной из наиболее перспективных услуг банкиры считают арт-банкинг. «Для Украины это нестандартный вид капиталовложений, но в мире арт-рынок оживился — мы видим быстрые темпы роста в Европе, США и Китае и надеемся, что он будет развиваться и в Украине», — говорит директор департамента сети продаж Креди Агриколь Банка Елизавета Тимошенко. Некоторые кредитные учреждения привязывают новый сервис к элитным картам: «Мы предлагаем премиум-карту MasterCard World Elite, владельцам которой помимо консьерж-сервиса доступна также услуга арт-банкинга. Клиент получает поддержку мирового арт-сообщества и возможность организации маршрута туристических поездок с арт-наполнением», — рассказала Виктория Пивнева.

Высоким остается спрос и на консьерж-сервис. «Хотя у каждого состоятельного клиента есть персональный ассистент, ему могут доверить далеко не все. Чтобы обеспечить полную конфиденциальность, некоторые вопросы клиенты предпочитают решать с помощью персонального менеджера», — отмечает заместитель председателя правления ПУМБ Себастиан Рубай.

Премиум с минусом

Главным трендом нынешнего года становится сближение клиентов сегмента рrivate banking и клиентов верхнего розничного сегмента (retail): сейчас для банков ценны все клиенты, готовые размещать средства на депозитах. «На протяжении всего 2014 года у нас был прирост по депозитам, при этом в январе-феврале 2015 года мы наблюдали отток. Это говорит о растущей неуверенности и недоверии клиентов к банковской системе», — сетует Елена Колосветова.

В условиях недостаточной ликвидности банки готовы предлагать индивидуальные условия обслуживания лицам, которые еще не дотягивают до сегмента премиум, но желают получать высококачественный сервис. Так называемый аffluent-сегмент — средний класс, пострадавший из-за кризиса больше других, остро нуждается в инструментах для сохранения капитала. Услуги и инструменты, доступные действительно богатым людям, для этой категории клиентов недоступны. У среднего класса зачастую нет возможности вывести деньги за границу и приобрести там недвижимость, либо купить сложные финансовые продукты. При этом представители аffluent-сегмента продолжают зарабатывать деньги, являясь собственниками малых и средних предприятий или наемными менеджерами крупных компаний. А это значит, что в перспективе такие клиенты могут дорасти до сегмента рrivate banking.

На развитых рынках на долю аffluent-сегмента приходится 35–40% всех активов, а в Украине, по самым оптимистичным оценкам, около 10%. Банки уже начали выделять отдельное направление по работе с такими клиентами. «Наш целевой сегмент — люди с доходом от 50 тыс. грн в месяц, топ-менеджеры компаний, собственники и соучредители среднего и крупного бизнеса, владельцы сбережений на сумму свыше 1 млн грн. Для клиентов с меньшим уровнем доходов и сбережений у нас создана отдельная бизнес-модель premium banking», — рассказывает Елена Колосветова.

Для доступа к премиум-обслуживанию в Креди Агриколь Банке клиент должен разместить на банковских счетах активы в размере более 2 млн грн. Аналогичная сумма установлена и в Укрсоцбанке. А в среднем по рынку размер «входного порога» составляет порядка 50–100 тыс. у.е.

Впрочем, привязка к валюте является условной. Из-за резкой девальвации гривны банкиры стали чаще устанавливать минимальные требования к клиентам рrivate banking в гривне. Кроме того, теперь банки стали предъявлять новые требования к своим вкладчикам, в частности, относительно информации об источнике происхождения капитала. «Главным требованием является контроль происхождения сбережений, контроль репутации ресурсов и владельца. Это общепринятые международные нормы, и мы ожидаем, что они приживутся в украинском сегменте рrivate banking», — говорит Елизавета Тимошенко.

Европейские банки сейчас могут требовать от клиентов несколько больше, так как в премиум-сегменте сложилась ситуация, когда банки с меньшей процентной ставкой по депозитам и строгими условиями сотрудничества более востребованы, чем рисковые кредитные учреждения с отечественным капиталом.

публікуються на правах реклами.

публікуються на правах реклами.