Думки

макроэкономикаDeutsche Bank, Lehman Brothers и другие вестники Апокалипсиса

Эхо кризиса 2008 года все еще разносится по планете: это и отрицательные ставки, и раздутые балансы центробанков, и ужесточение контроля над финансовой системой. А эксперты, которые не увидели проблему тогда, теперь склонны поднимать крик при всяком удобном случае.

Эсхатология — раздел богословия, изучающий конец света и загробную жизнь — сейчас в моде. Любой неблагоприятный экономический показатель кажется предвестником рецессии. Если инфляция не дотягивает до целевых значений — значит центробанк оказался бессилен. Если какая-то компания терпит неудачу — под угрозой вся отрасль. Но очень может быть, что люди, комментирующие события на финансовых рынках, будь то аналитики, инвесторы или журналисты (включая меня) — по-прежнему боятся призраков 2008 года. Понятное желание не попасться повторно на ту же удочку, возможно, заставляет нас игнорировать признаки настоящей угрозы.

Любая проблема на финансовых рынках становится поводом к сравнению с крушением Lehman Brothers, будь то скандал вокруг выхлопа дизелей Volkswagen или попытка Glencore выбраться из долговой ямы год назад. Сейчас таким поводом становится резкое падение акций Deutsche Bank. На этом графике показано, что частота упоминаний крушения Lehman Brothers, обычно возраставшая лишь в годовщину кризисных событий 2008 года, снова резко выросла на фоне проблем немецкого банка.

Представьте, что вы работаете в хедж-фонде. Вам звонит знакомый финансовый журналист и говорит: «Привет! Мы слышали, народ сворачивает отношения с Deutsche Bank. А вы как?». Очень может быть, что вы решите провести следующую сделку с помощью какого-нибудь другого банка — на всякий случай, даже если вам кажется, что бояться нечего. В этой нездоровой обстановке вероятность возникновения самореализующихся пророчеств высока — и продолжает расти.

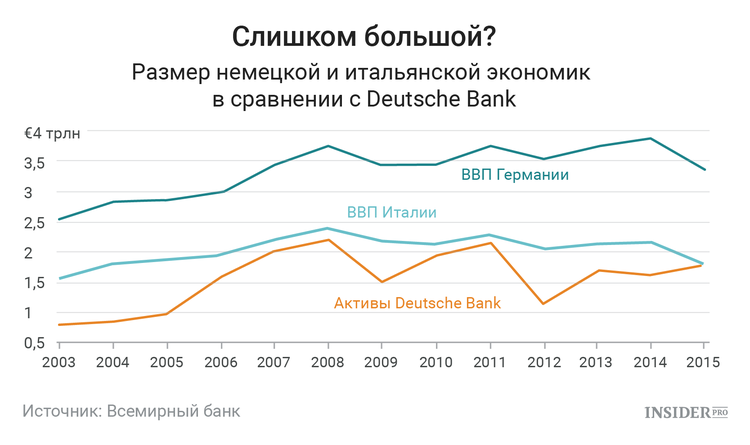

Конечно, никто кроме самого Deutsche Bank не виноват в том, что с ним происходит. Регуляторы очень старались уменьшить размеры таких банков, поскольку государства не могут позволить себе допустить их банкротство — они слишком велики. Но Deutsche Bank с 2012 года становился только больше, и рос в том числе и по отношению к размерам немецкой экономики. В 2003 году ВВП Германии превышал активы крупнейшего немецкого банка втрое. В прошлом году его активы превысили объем половины всей немецкой экономики; их можно сравнить с ВВП Италии.

Банку с активами в 1,8 трлн евро (2 трлн долларов) должно быть более или менее все равно, 5, 10 или 20 млрд долларов штрафа насчитает Минюст США. Независимо от величины наказания, оно не должно стать угрозой существованию этой организации. И если это все же угроза, то только потому, что европейские банки не зарезервировали достаточно капитала на черный день.

Проблема еще в том, что бухгалтерия банка оказалась пугающе непрозрачной. Так что никто не понимает, что на самом деле означают 46 трлн евро, вложенные банком в рынок финансовых деривативов.

Впрочем, мой коллега из Bloomberg Intelligence, посчитав, кто кому что должен, полагает, что на самом деле это скорее всего лишь 41 млрд евро (все еще немало). Впрочем, главное неизвестное в этом уравнении — это правительство Германии. Сможет ли оно остаться в стороне, глядя на происходящее?

Никто не знает, то ли Deutsche Bank слишком велик, чтобы его обанкротить, то ли слишком велик, чтобы его спасать. И это самый тревожный аспект нынешней ситуации. Через восемь лет после того как финансовая индустрия поставила мировую экономику на колени, мы даже не понимаем, не скрывается ли в каком-нибудь темном углу следующая катастрофа сравнимого масштаба. Тем не менее, люди, которые занимаются анализом рынков профессионально, должны бороться с искушением описывать ситуацию в терминах прошлого — важнее говорить о том, что реально происходит сейчас.

Источник: Bloomberg

Зачем публиковать идиотов, которые даже близко не понимают о чем они пишут.

Очевидно, что этот "колумнист" освещает в блумберг спортивные новости, или модную стрижку собак.

Дойче банк не вкладывал 46 трилионов евро в в рынок финансовых деривативов.

Это потенциальная сумма ответственности, если абсолютно по всем деривативам придется произвести выплаты. Очевидно, что такая необходимость в принципе не может возникнуть.

Это все равно , что сказать , что страховая компания застраховавшая автомобилей на миллиард долларов - "Вложила миллиард долларов в рынок страхования автомобилей".

Естественно, что основной смысл статьи правильный - "Никто ничего не знает точно, но какую ту муть они там навертели". Такой вывод способен сделать любой американский дебил.

Но стоило ли ради этого отвлекаться от обсуждения модных стрижек собак.

Опять же видимо цель статьи просто создать нервозность вокруг банка и тем самым его обрушить. (Это не отменяет того факта, что дойче банк , как и большинство западных финансовых институтов фактический банкрот)

публікуються на правах реклами.

публікуються на правах реклами.