-

Зеленський: Україна та Європа активно співпрацюють у виробництві дронів та артилерії

ЦВК: Ми усвідомлюємо всі виклики, які виникатимуть перед нами під час проведення післявоєнних виборів

Клімкін: Починається нова ера – це ера Трампа, і він цього дуже хоче

Словацькі психологи та психіатри вимагають відставки Роберта Фіцо

-

росія завершила 2024 рік із рекордним за останні роки бюджетним дефіцитом, - ЗМІ

Санду: Молдова готова надати фінансову допомогу Придністров’ю, але після виведення російської армії

російська економіка переживає дефіцит ключових світових валют

Нардеп: Для запуску накопичувальної пенсійної системи необхідно відновити фондовий ринок в Україні

-

Трамп обіцяє запровадити 25-відсоткові мита на імпорт із Мексики та Канади

Укрзалізниця: Перевезення приміськими поїздами є надзбитковими

Німецький виробник бронетехніки офіційно відкрив спільне підприємство з українською оборонною компанією

Служба зайнятості: Найбільший попит серед роботодавців мають робітничі професії

-

Мінсоцполітики не має наміру скасовувати виплати для людей з інвалідністю

ABC News: На свою інавгурацію Трамп зібрав рекордні $250 мільйонів

ПФУ отримав повноваження з адміністрування виплат громадянам, які безоплатно розміщують ВПО

ПФУ: На 2025 рік пенсіонерам, що проживають у зоні радіаційного забруднення, встановлена доплата

-

ЄК: Найбільші соцмережі погодилися на нові правила Євросоюзу по боротьбі з розпалюванням ненависті

У США набув чинності закон про заборону TikTok

Совсун: Влада планує купити атомні реактори у Болгарії без ухвалення рішення про добудову енергоблоків на Хмельницькій АЕС

Уряд Британії: В Україні пройшли успішні випробування два прототипи нової системи ППО Gravehawk

-

The Times: Велика Британія зіткнулася з безпрецедентним відпливом мільйонерів

Шуляк: Відсоток людей, які спочатку були змушені тікати від війни, а зараз вже не планують повертатися додому, з кожним роком збільшується

Шмигаль: Уряд удосконалює соціальну програму — "Тепла зима"

Дослідник: росіяни почали зміцнювати аеродроми у зоні ураження далекобійною зброєю

Фінанси

банковский сектор«Ощадбанк» реструктуризировал евробонды на $1,3 млрд

«Ощадбанк» успешно завершил переговоры со специальным комитетом кредиторов по перепрофилированию двух выпусков еврооблигаций с погашением в 2016 и 2018 годах и субординированного кредита с погашением в 2017 году на общую сумму $1,3 млрд.

Об этом сообщает Капитал со ссылкой на Интерфакс-Украина.

«Результаты переговоров полностью соответствуют целям программы, поддерживаемой МВФ», — отмечается в сообщении.

Минфин подчеркивает, что они также демонстрируют приверженность Украины совместного поиску взаимовыгодного решения в рамках переговоров о реструктуризации долга.

Ведомство не уточняет условий, о которых договорился «Ощадбанк» с комитетом кредиторов, но указывает, что оно позволит Украине сэкономить в 2015-2018 годах 1,3 млрд долларов выплат.

«Мы с нетерпением ждем продолжения переговоров с держателями долговых обязательств других инструментов, входящих в периметр долговой операции. Минфин подчеркивает, что для реструктуризации суверенного долга необходимо также уменьшить уровень долга и его обслуживания для удовлетворения трех согласованных с МВФ целей», — отмечается в сообщении.

Ранее Ощадбанк уточнял, что речь идет о еврооблигациях с погашением 10 марта 2016 года на 700 млн долларов с купоном 8,25% годовых и с погашением 20 марта 2018 года на 500 млн долларов с купоном 8,875% годовых, а также кредите на 100 млн долларов, привлеченном через RBS как агента, с погашением 19 января 2017 года и ставкой Libor+5%. Выплата купона по еврооблигациям осуществляется раз в полгода.

Напомним, после утверждения МВФ новой четырехлетней программы расширенного финансирования EFF для Украины на 17,5 млрд долларов Минфин с 13 марта начал консультации с кредиторами о реструктуризации внешнего долга примерно на 23 млрд долларов, чтобы сэкономить выплаты в период действия программы на 15,3 млрд долларов.

В периметр реструктуризации были также включены обязательства «Ощадбанка», «Укрэксимбанка» и «Укрзализныци».

-

Це день змін, а також надій: Зеленський привітав Трампа з інавгурацією

21.01.2025 / 09:05 -

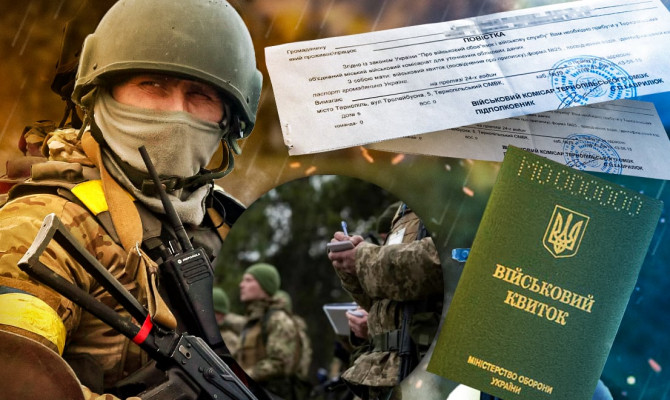

МО України: Загальновійськова підготовка є обов’язковою для усіх студентів

20.01.2025 / 09:05 -

Нардеп: ТЦК можуть мобілізовувати заброньованих працівників

07.01.2025 / 15:05

-

- Сервисы

- Новини компаній

- реклама

- Контакти

- правила

- RSS

-

- Контакти

-

e-mail: [email protected]

Ідеї оформлення, стиль та весь зміст сайту www.capital.ua є об'єктом авторського права та охороняються законом. Будь-яке використання матеріалів сайту допускається тільки при дотриманні правил передруку і за наявності гіперпосилання на www.capital.ua. Дозволяється використання тільки матеріалів, що знаходяться у відкритому доступі і лише за умови посилання та/або прямого відкритого для пошукових систем гіперпосилання на безпосередню адресу матеріалу на www.capital.ua www.capital.ua /a>. Посилання/гіперпосилання має бути розміщене в підзаголовку або першому абзаці матеріалу. Розмір шрифту посилання або гіперпосилання не повинен бути меншим за шрифт тексту використовуваного матеріалу. Будь-яке використання матеріалів, які знаходяться у закритому доступі та доступні лише зареєстрованим користувачам, допускається лише за попереднім письмовим дозволом правовласника. Категорично заборонено передрук, копіювання, відтворення, зміну або інше використання матеріалів, опублікованих з позначкою в рамках угоди про синдикацію з Financial Times Limited. Використання матеріалів, які містять посилання на агентства France-Presse, Reuters, Інтерфакс-Україна, Українські новини, УНІАН суворо заборонено. Матеріали, позначені знаком  публікуються на правах реклами.

публікуються на правах реклами.

Всі права захищені. © 2012 - 2023