Економіка

сигналыУкраина пока не смогла восстановить рынок M&A до докризисного уровня

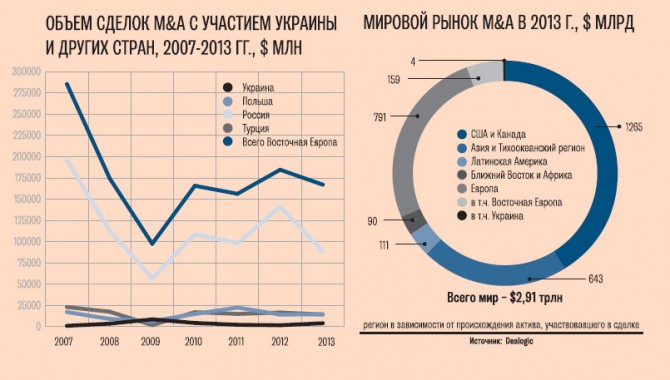

В 2013 г. глобальный рынок слияний и поглощений (M&A) вырос на 9 % по сравнению с предыдущим годом — до $ 2,68 трлн, не дотянув до уровня 2008 г. всего на полтриллиона.

В целом, по данным международной компании Dealogic, в мире было совершено свыше 37 тыс. сделок M&A. Это минимум с 2005 г., что также свидетельствует о том, что активность на глобальном рынке M&A еще не восстановилась до докризисного уровня.

Наша страна следовала мировым трендам в сфере M&A. Как рассказали «Капиталу» в Dealogic, объем сделок с участием Украины в качестве продавца, покупателя или страны происхождения активов после трехлетнего падения в 2013‑м продемонстрировал рост более чем в два раза — до $ 4,2 млрд.

При этом объем сделок с украинскими активами достиг $ 4 млрд. Как ранее писал «Капитал», подобная активизация покупки украинских активов объясняется двумя тенденциями. Первая — активная замена иностранных собственников местных активов украинскими. Вторая — укрупнение украинского бизнеса.

Однако несмотря на то что размер рынка M&A в Украине превысил уровень 2011‑2012 гг., он остался в разы меньше показателей не только докризисного 2007 г., но и 2010 г.

С уклоном на родину

Возрождение активности на глобальном рынке M&A пока проходит «в домашних условиях». Из-за неустойчивости мировой экономики операции по слиянию и поглощению инвесторы совершали охотнее на родине, чем за границей. При общем росте рынка на 9 % объем трансграничных сделок, напротив, сократился на 8 % — до минимума с 2009 г.

Эта тенденция была особенно ощутима в США, где в 2013 г., как и предыдущие четыре года, с начала глобального финансового кризиса, наиболее активно проходил корпоративный шопинг. Каждая четвертая сделка в мире в 2013 г. приходилась на приобретение американских активов.

Причем, как правило, одни американские компании покупали другие американские компании. Из десяти крупнейших в мире сделок восемь были как раз такими. Так, самой дорогой сделкой года стало приобретение американской телекоммуникационной компаний Verizon Communications 45 % акций крупнейшего в стране оператора сотовой связи Verizon Wireless, принадлежащих британской Vodafone Group, за $ 130 млрд.

$ 23 млн составила средняя сумма сделки M&A с участием Украины при среднемировом показателе в $ 162 млн

Об этой операции было объявлено в сентябре и на данный момент она еще не закрыта. Согласно исследованию EY «Обзор рынка M&A за 2013 год», размер сделки делает ее не только крупнейшей за 2013 г., но и третьей по величине за всю историю после того, как в 1999‑м Vodafone поглотил немецкий Mannesmann за $ 203 млрд, а год спустя AOL приобрел Time Warner за $ 181 млрд.

В Украине также доминировали «домашние» сделки. Из 14 крупнейших операций M&A, где объектом выступали местные активы, в десяти случаях покупателем являлась также украинская компания. Наибольшее такое приобретение с начала года — покупка холдингом Дмитрия Фирташа Group DF медиагруппы Inter Media Group за $ 2,5 млрд. Как полагают в EY, преобладание национальных сделок сохранится в Украине и в 2014 г.

Сохраняя отличия

Однако как по мировым меркам, так и по региональным украинский рынок нельзя еще назвать развитым. Во-первых, средний объем сделки с участием украинской стороны составляет лишь $ 23 млн. Это в семь раз меньше среднемирового показателя и в два с половиной раза меньше, чем в среднем в Восточной Европе.

Для сравнения: в Польше эта сумма составляет $ 90 млн, в Турции — $ 81 млн, в России — $ 47 млн. При этом по факту средний размер сделки с участием украинской стороны был значительно искажен за счет покупки холдингом Group DF медиагруппы Inter Media Group, обеспечившей 60 % объема M&A, из‑за чего средний показатель существенно повысился. Без учета этой сделки средняя сумма M&A составляет всего $ 9,3 млн.

«Эти цифры — свидетельство того, что в Украине самые дешевые активы в регионе из‑за самых высоких рисков при инвестировании», — объясняет директор ИК Dragon Capital Дмитрий Тарабакин, напоминая, что до заключения договоренностей с Москвой в декабре долговые ресурсы для Украины и, следовательно, для украинских компаний были самыми дорогими в регионе.

Во-вторых, наша страна в большинстве случаев выступает поставщиком активов, выставленных на продажу, а не покупателем иностранных активов. Украинская сторона фигурировала в 181 сделке, но лишь в девяти случаях она была покупателем активов за рубежом.

При этом если объем покупок украинских компаний вырос в 2013‑м в 2,8 раза по сравнению с предыдущим годом, то приобретение украинцами иностранных структур сократилось в 2,5 раза.

Украинский бизнес пока с осторожностью относится к заграничным покупкам. В десятке крупнейших сделок M&A с участием Украины лишь в одной украинская компания покупала активы за рубежом. А именно — Ferrexpo Константина Жеваго приобрела в Бразилии 14,4 % акций железорудной компании Ferrous Resources.

В мировом масштабе наступивший год может многое изменить. «Такие фундаментальные показатели, как наличие свободных денежных средств и доступность кредитных ресурсов, высоки. Растущая уверенность руководителей компаний свидетельствует о намерении многих крупных корпораций в 2014 г. увеличиться за счет новых приобретений», — полагает вице-президент EY Global и руководитель международной практики консультационных услуг по сделкам Пип МакКрости.

Однако Украина может не последовать за миром в 2014 г. Как считает Дмитрий Тарабакин, динамика украинского рынка M&A вряд ли изменится в текущем году. По его мнению, продолжится смена собственников среди местных бизнесменов, а среди иностранцев сделки с украинскими активами будут интересовать в основном тех, кто уже имеет опыт работы в Украине и понимает ее риски.

«Новых иностранных игроков, для которых ситуация в Украине не прогнозируема, не будет», — говорит инвестбанкир.

публікуються на правах реклами.

публікуються на правах реклами.