Фінанси

трендыФРС и Банк Японии загнали инвесторов в тупик

Банк Японии предпринимает новые усилия для оживления экономики страны. В то же время Федеральный резерв США готовит почву для ужесточения денежно-кредитной политики. Инвесторы могут оказаться заложниками двух крупнейших центральных банков мира, движущихся в противоположных направлениях.

Основной риск состоит в масштабных сдвигах глобальных денежных потоков. Они могут вызвать рост или падение ставок в США и привести к финансовым последствиям, способным свести на нет усилия центральных банков.

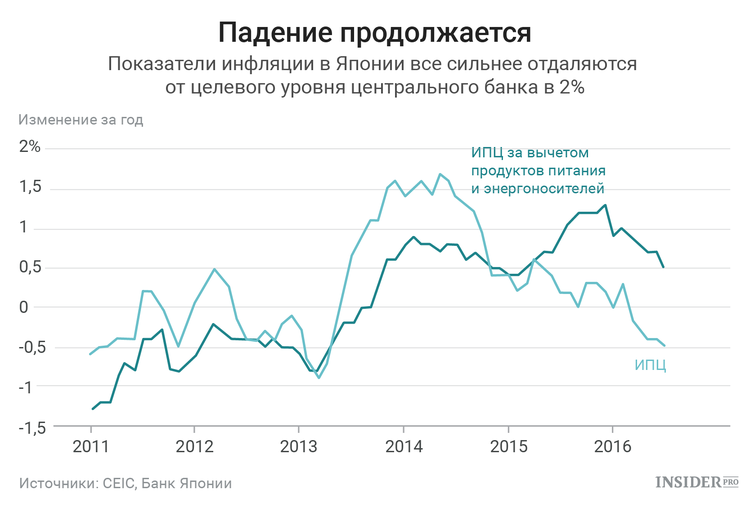

В среду Банк Японии решил пойти на отчаянный шаг, по сути заявив о стремлении поставить под контроль рынок долгосрочных облигаций. Обычно их стоимость определяет спрос со стороны инвесторов. До сих пор регулятор придерживался стратегии покупки фиксированных объемов правительственных облигаций по любой цене. Кроме того, Банк Японии усилил риторику в отношении инфляции, роста которой так и не смог добиться. Теперь он стремится превысить, а не просто достичь цель в 2%.

В частности, желание центрального банка довести доходность 10-летних облигаций до 0% — выше текущего уровня — меняет для инвесторов весь расклад и может вызвать еще большие искажения на валютных, фондовых и долговых рынках. Получается, что на смену заинтересованному покупателю приходит диктующий цены маркетмейкер.

Цель состоит в сохранении долгосрочных ставок на положительном уровне. Тем самым регулятор помогает пенсионным фондам, банкам и страховым компаниям, страдающим от крайне низких процентных ставок. Стремление не осталось незамеченным: в среду акции японских финансовых организаций в среднем подорожали на 6%.

Однако последствия этих экономических экспериментов неизвестны, а цель по оживлению инфляции сегодня далека от воплощения, как никогда. По словам представителя Организации экономического сотрудничества и развития, в контексте мировой экономики она остается заложником «ловушки низкого роста».

Тем временем ФРС США дает серьезный сигнал о повышении ставок уже к декабрю. В заявлении банка говорится, что аргументы в пользу ужесточения политики стали «весомее», а опубликованные сопутствующие документы показывают, что 14 из 17 членов комитета уверены: к концу года середина целевого диапазона ставок вырастет минимум на 0,25%. Кроме того, три члена FOMC с правом голоса высказались за повышение — такого давно не случалось.

Несмотря на очевидные намерения, вопрос о росте ставок остается открытым. Учитывая убежденность ФРС, что преждевременное ужесточение политики гораздо опаснее запоздалого, центральный банк может легко поменять свои планы. В самом деле, фьючерсы указывают на 50-процентную вероятность повышения ставок декабре.

Планы обоих центробанков представляют опасность для рынков. В Японии вмешательство в кривую доходности фактически бьет по стабильности рынка облигаций и побуждает инвесторов проверить решимость регулятора или попытаться обойти его, манипулируя активами, которые банк не пытается контролировать.

В США инвесторы, похоже, не принимают намерения ФРС всерьез, повторяя прошлогоднюю ошибку и рискуя оказаться совершенно неготовыми к бурной реакции рынков.

Но главный риск связан с тем, что два крупнейших центральных банка мира пытаются одновременно проводить абсолютно разную политику.

Например, влияние Банка Японии на доходность правительственных бондов может снизить аппетиты инвесторов к американским казначейским облигациям — и, следовательно, повлияет на долгосрочные процентные ставки в США. План ФРС по повышению ставок в то же время, когда Банк Японии заявляет о борьбе за превышение целевого уровня инфляции (соответственно, краткосрочные процентные ставки будут оставаться отрицательными в течение очень долгого времени), может привести к глобальному перераспределению денежных потоков.

Осторожность ФРС и умеренный сдвиг стратегии Банка Японии показывают: оба регулятора стали заложниками рынков, которыми когда-то правили. Несмотря на это инвесторы сохраняют веру в будущее — о чем свидетельствует рост акций и облигаций к новым максимумам. Но если кредиторы последней инстанции обеспокоены происходящим, возможно, инвесторам тоже пора задуматься?

Источник: The Wall Street Journal, Insider.pro

публікуються на правах реклами.

публікуються на правах реклами.